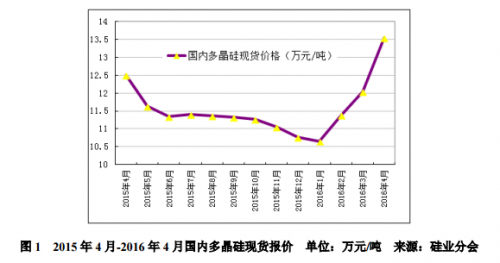

一、多晶硅价格稳步上扬

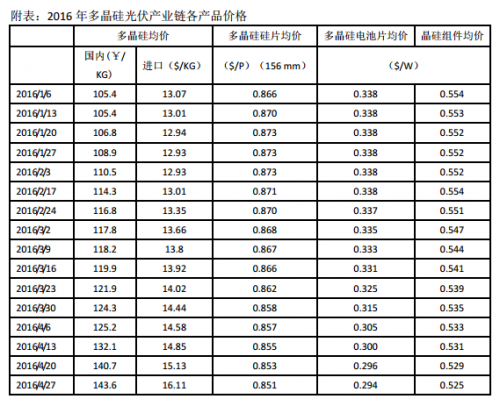

2016年3-4月份我国多晶硅价格呈“稳步上扬”走势,成交价从3月初的11.78万元/吨稳步上涨至4月底的14.36万元/吨,增幅为21.9%。导致3-4月份国内多晶硅价格一路上涨的原因有:第一,从2016年初到4月底需求一直维持增长,一季度的增长主要是由于原来未开满的硅片企业产能利用率逐渐提升所致,二季度开始的需求持续旺盛才是新增硅片产能实质释放的体现,随着二季度产能的逐渐释放,仍将继续推动多晶硅需求增加,导致多晶硅价格仍有充足的上涨动力。第二,4月份受海关查获多起多晶硅走私案件影响,下游对国内硅料的需求量随之增加,多晶硅供应紧张的状态愈发明显,导致四月份国内多晶硅价格涨幅增大。

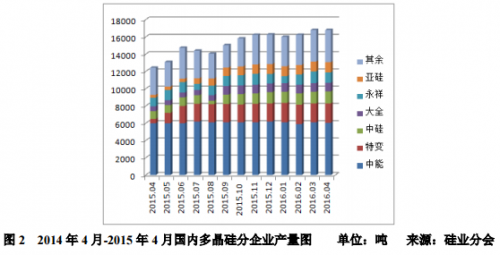

二、国内产量发挥趋近极限,库存未见积压

硅业分会统计,2016年3-4月份国内多晶硅产量为3.36万吨,同比大幅增加30.7%。3月份产量为1.68万吨,4月份产量为1.68万吨,其中江苏中能的产量占3-4月份总产量的36.2%,占比有所减少,但依旧位居国内产量第一位,新疆特变和洛阳中硅分别位居第二、三位,3-4月份按产出排序的前三大企业产量占总产量的57.5%。3-4月期间仅有少数几家企业因技改等原因产能未开满,其余企业均维持满产运行,国内多晶硅产量在现有产能基础上已几乎趋于极限。目前在产企业有16家,其中6家有效产能在万吨/年以上,月均产量在千吨/月以上,在市场竞争中优势略明显。

从各企业生产情况看,目前全国在产企业16家,从年初以来新增复产企业有:河北东明、新疆合晶、昆明冶研。江苏中能及新特能源仍维持超负荷运行,江苏中能6.8万吨/年改良西门子法超载运行,年产量能达到7.2万吨左右,正常状态下每月产量在6100-6200吨(按31天算)。特变电工进入2016年开始,每月维持在2200吨左右的超负荷生产,产量稳居国内第二位,预计在去瓶颈之后能够达到2500吨/月的产出,年产能可达3000吨/年,跻身于全球前五大企业。洛阳中硅在2015年8月份技改结束后一直维持满产状态,月产量位居国内第三。国内其他月产量在千吨以上的企业有:新疆大全、四川永祥、亚洲硅业,其余月产量在千吨以下的企业有部分在进行技术改造。

受益于中下游企业对终端光伏电站的预期,下游硅片企业从进入2016年开始产能利用率快速提高,多晶硅需求迅速增加,一个月之内就将2015年底积压的3.5万吨库存全部消化完毕,随后整个一季度多晶硅料完全处于供不应求的状态,进入4月份开始,硅片、电池片环节的产能扩张开始释放,再加之4月份海关查处严格,进口料进入国内比之前不易,更加加大了下游对国内硅料的需求,因此截止4月底国内各多晶硅企业手中均无多余库存,且订单均已签至5-6月份,供应偏紧状态仍然维持。

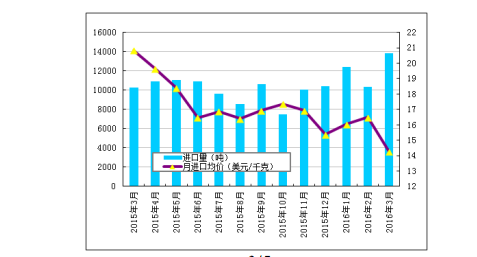

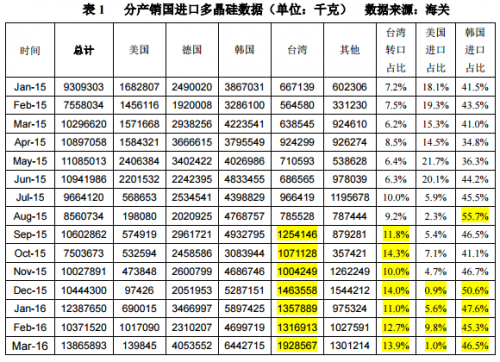

三、自韩、德、台进口量齐创新高,美国多晶硅价格再度下跌

根据海关最新数据统计,2016年3月份我国多晶硅进口量创历史新高,达到13866吨,环比增加33.7%,一季度累计进口多晶硅36625吨,同比增加34.8%。导致3月份进口总量创历史新高的原因有:第一,3月份从韩国进口量创历史新高达到6443吨,环比增加37.1%,比当月从美国、德国、台湾进口总量还超出5%,在总进口量中维持46.5%的高位,仍然保持最大进口来源地;第二,3月份从德国进口量创历史新高达到4054吨,环比大幅增加75.5%,占总进口量的29.2%,较2015年2月份的进口最低位增加了近一倍多;第三,3月份从台湾进口多晶硅同样创历史新高达到1929吨,环比增加46.5%,位居我国第三大进口地区。综上,自韩国、德国、台湾进口量齐创新高,是致使3月份多晶硅进口量跃居历史高位的直接因素。

3月份我国多晶硅进口均价大幅下滑至14.27美元/千克,环比跌幅为13.5%。3月份均价大幅下滑主要归因于从美国进口多晶硅价格大幅度下跌,美国进口价格从2月份的43.83美元/千克直线下滑至14.38美元/千克,分析主要原因是3月份从美国进口的多晶硅中99%都是通过保税区仓储转口的方式进入国内,通过此避税途径进入的多晶硅价格自然比一般贸易进入的价格低很多。

图3 2015年3月-2016年3月多晶硅进口量及进口均价示意图 数据来源:海关

值得注意的有以下三方面:

一、美国因受到“双反”税率及“暂停加工贸易措施”的严格执行影响,多晶硅出口中国受阻,进口量较未受影响之前大幅缩减,3月份从美国进口量为140吨,仅占总进口量的1.0%,而从台湾进口多晶硅量连续半年维持在千吨以上,3月份更是增加至1929吨,创历史新高,占总进口量的13.9%,较以往正常进口量增加两倍以上。正是由于通过台湾进口规避“双反”征税的方式已经逐渐成为主流,且愈发猖狂,所以即便从美国进口量大幅减少,自美国和台湾进口量之和也仍在2000吨/月以上,与美国未减少之前无异。而众所周知台湾并没有多晶硅生产企业,但海关数据中台湾却作为原产地出现,只因海关8位编码不能将多晶硅与铸锭区分开来,而台湾又恰好有铸锭企业,因此使得调查困难重重。

二、3月份从韩国进口多晶硅量为6443吨,再创历史新高,环比增加37.1%,在当月总进量中的占比仍高达46.5%,一季度累计进口量为17040吨,同比增加49.8%。3月份自韩国按加工贸易方式进口多晶硅434吨,占自韩国进口总量的6.7%,较之前50%左右的加工贸易占比有大幅降低,主要仍是由于韩国的主要出口企业OCI和韩国硅业(HankookSilicon)的税率仅为2.4%和2.8%,反倾销税对其根本不造成任何影响,故均满产运行,照旧出口中国,其他税率稍高的企业则通过转口台湾或加工贸易等方式进入中国。同时,一季度从韩国进口多晶硅均价降至13.23美元/千克,同比大幅下滑30.9%。以上数据看出,“双反”对韩国反倾销惩罚幅度过于微弱,韩国无论是以一般贸易方式或者加工贸易方式出口到中国,对其都毫无影响,故可以一再压低价格倾销。可见,韩国无论从是在进口价格或者进口量方面都严重冲击着国内多晶硅市场,因此对韩国倾销进行复审应视为重中之重。

[pagebreak]

三、按贸易方式来分,2016年3月份我国按加工贸易等方式进口1789吨,占比为12.9%,一季度累计按加工贸易方式进口6491吨,占累计总进口量的17.7%。一季度所有加工贸易进口货物中保税区仓储转口货物占比高达96.0%,即绝大部分非一般贸易类产品均通过保税区仓储转口的方式进入国内。分国别具体看来:一季度自韩国按加工贸易方式进口多晶硅1617吨,占自韩国进口总量的9.5%,这9.5%中有55.5%是保税区仓储转口货物,仓储转口方式进口比例日趋增加;一季度自美国按加工贸易方式进口多晶硅1675吨,占自美国进口总量的90.7%,同时加工贸易进口量中几乎100%是通过“保税区仓储”的方式进入;一季度自德国按加工贸易方式进口多晶硅2394吨,占德国进口总量的24.3%,而其中“保税区仓储货物”占到德国加工贸易量的96.8%。“保税区仓储”方式已逐渐成为规避“双反”征税的又一有效途径。

四、一季度光伏安装创新高,促上半年光伏装机热潮

2016年第一季度,全国新增光伏发电装机容量714万千瓦,其中,光伏电站617万千瓦,分布式光伏97万千瓦。累计光伏发电装机容量达到5031万千瓦,其中,光伏电站4329万千瓦,分布式光伏703万千瓦。一季度光伏发电量118亿千瓦时,同比增加48%。全国弃光限电约19亿千瓦时,主要发生在甘肃、新疆和宁夏,其中,甘肃弃光限电8.4亿千瓦时,弃光率39%;新疆(含兵团)弃光限电7.6亿千瓦时,弃光率52%;宁夏弃光限电2.1亿千瓦时,弃光率20%。一季度光伏发电格局略有变化。华北、华东、华中和南方地区新增光伏发电装机均超过100万千瓦,分别为150万千瓦、131万千瓦、130万千瓦和104万千瓦。新增装机规模超过50万千瓦的省份包括:云南94万千瓦、山东88万千瓦、新疆71万千瓦、陕西60万千瓦、安徽58万千瓦、浙江53万千瓦和江西52万千瓦。华北、华东、华中和南方累计光伏发电装机总计达2560万千瓦,已超过西北地区的2364万千瓦。中东部地区累计光伏发电装机容量超过100万千瓦的省份包括:江苏440万千瓦、河北272万千瓦、山东221万千瓦、浙江217万千瓦、安徽179万千瓦、山西122万千瓦。

根据2015年底发布的光伏发电上网标杆电价调整政策,对于2015年已备案的电站,只要在2016年6月30日之前并网,仍可执行原上网电价。6月30日之后,2016年全国光伏电站标杆上网电价,一类资源区、二类资源区、三类资源区分别从现行的0.9元/千瓦时、0.95元/千瓦时、1元/千瓦时下调至0.8元/千瓦时、0.88元/千瓦时、0.98元/千瓦时,即一二类资源区的补贴降幅高达11%和7%。可见6月30日前后补贴差别较大,所以一、二类资源区在6月30日之前可能会出现抢装,尤其是西部地区,已经完成备案的电站将会集中在6月底之前突击安装,以确保获得更高的电价补贴和投资回报率,但三类资源区因为只降了2%,估计抢装力度不大。但这也足以支撑2016上半年光伏市场并网热潮。

从2015年起,光伏安装就几乎没有淡季和旺季,四个季度都比较旺盛,而2016年上半年光伏抢装并网现象比较突出,扭转过去年底抢装的风潮。根据光伏安装并网周期推算,第一季度光伏安装新增量应该最大,大部分项目最晚应在3月份开工,二季度安装量将与一季度持平或略低,因此业内预计2016年上半年光伏新增装机量将有可能达到13-14GW。

五、多晶硅后市预测

多晶硅价格涨跌的根本原因只能取决于供需,从2016年初到4月底需求一直维持增长,一季度的增长主要是由于原来未开满的硅片企业产能利用率逐渐提升所致,二季度开始的需求持续旺盛才是新增硅片产能实质释放的体现,随着二季度产能的逐渐释放,仍将继续推动多晶硅需求增加,使得多晶硅价格仍有充足的上涨动力。硅片价格下跌不会成为多晶硅价格下滑的直接因素,只有到终端需求开始缩减时,硅片电池片企业开始降低产能利用率,届时才会导致多晶硅需求减少,进而影响多晶硅价格。目前在产企业16家,刚刚恢复生产的昆明冶研预计5月份释放量在300吨左右,而5月份国内检修企业影响供应量在500吨以上,再加之海关进口严查,供应紧张的局势则更加明显,因此预计多晶硅价格在6月份之前仍有上涨动力。

切换行业

切换行业

正在加载...

正在加载...