新能源产业目前主要包括光伏产业,

风电产业,生物质能产业,地热能产业,储能产业等细分产业,目前受关注的主流应用是,新能源汽车、风力产业、光伏产业。

新能源汽车:它是下一代汽车主要发展方向之一,行业整体处于高速增长状态,具有巨大的发展潜力。整车制造企业布局已基本完成,整车制造环节发展空间有限,电机与电控环节受国产化及下游市场双重驱动,需求扩大机会增加。

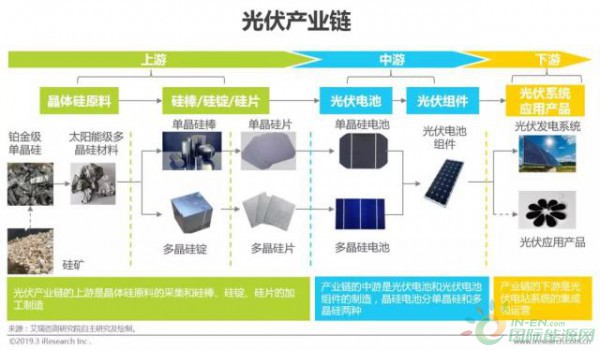

光伏产业:曲折中发展,如今整体运行情况良好,产业规模持续扩大。产业链上中下游各个环节的行业集中度不断提高,成本降低为主要竞争方向,企业对补贴、电价、人力成本等方面较为关注。

风电产业:新增及累计装机容量增速持续下降,发展已从快速阶段迈入平稳整合阶段。产业链终端电网消纳、“弃风限电”以及并网电量受限等问题影响着我国陆上风电产业,使得风电运营商对风需求量下降,整机及其零部件供过于求。

新能源汽车行业整体保持高速增长,发展潜力巨大

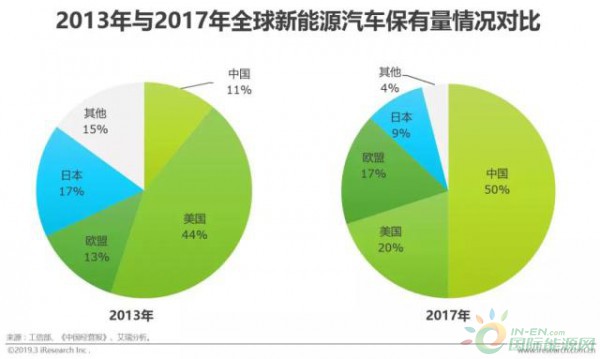

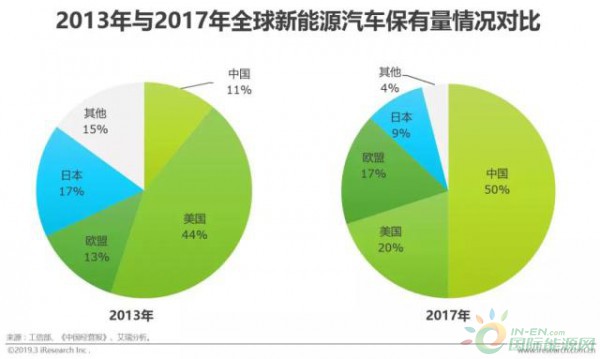

中国快速崛起成为新能源汽车最大市场:2017年全球新能源汽车保有量为340万辆,中国保有量达到180万辆,占全球市场保有量50%以上,中国已成为全球最大、发展最快的新能源汽车市场。

美欧日仍然掌握最为领先的技术且是新能源汽车重要市场:在制造端,美欧日仍然掌握最为领先的技术;在消费端,美国、日本和欧盟占据了全球新能源汽车市场的重要的保有量和销量。

密集政策推出,助力我国新能源汽车产业发展

密集政策的推出为我国新能源汽车产业的发展发挥了极为重要的作用,新能源汽车产销量连续3年保持全球第一,近5年增长率160%。

中国新能源汽车市场保持快速增长:我国新能源汽车2017年产销量均超过70万辆,增速达到54%左右,近5年产销量年均复合增长率约160%,保持高速增长,远超全球增长速度;到2017年底中国新能源汽车产销量连续三年保持全球第一,占全球65%左右。

中国不断通过政策导向,促进新能源汽车逐渐取代传统燃油汽车,政策鼓励:我国近年出台了大量文件支持新能源汽车产业的发展,包括双积分政策、免征购置税、首付比例降低、财政补贴等。

随着各个国家出台禁售燃油车时间表,我国也不断通过政策导向,促进新能源汽车逐渐取代传统燃油车。

特斯拉、蔚来、比亚迪、富士康等国内外龙头企业正积极加快中国新能源汽车市场布局,加速整车、核心零部件研发生产。

受新能源汽车行业高景气利好,新能源动力电池市场持续高速增长

新能源汽车电池情况:电池成本占新能源汽车整车成本的30%以上,过去几年,在技术进步及规模效应等因素的影响下,动力电池的成本持续下降,从而使得新能源汽车。的首次购置费用持续下行。电池价格的影响因素来自多个方面,包括供求关系改善、规模效应、材料成本优化等。新能源汽车产量的快速攀升带动了动力锂电池市场持续高速增长。2015 开始,交通市场动力电池装机量已经超过消费电子市场,成为了最大的锂电池应用领域。预计到 2020年,国内动力锂电池的需求量将达到 109.2GWH。

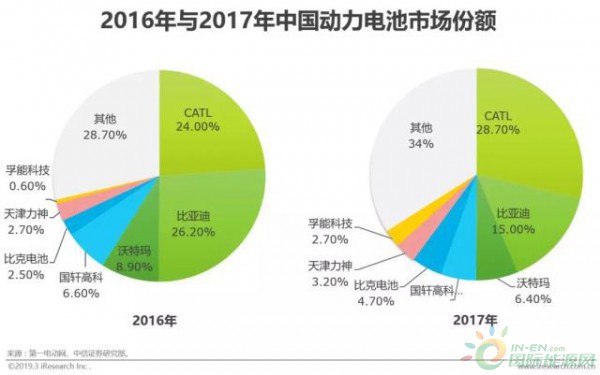

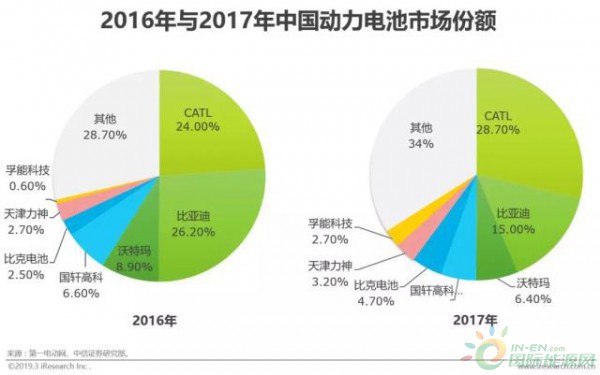

电池行业高度集中,梯队分层明显:动力电池行业2017年装机量 36.23GWh,同比涨幅 29.2%。市场占有率方面,第一梯队宁德时代和比亚迪优势巨大而第二梯队争夺相对较为激烈。

第一梯队:2017 年,宁德时代市场份额提升了4个百分点,超过比亚迪,稳居第一;比亚迪市场份额下降了11个百分点,但仍领先第三位的沃特玛9个百分点。

第二梯队:沃特玛、国轩高科市场份额 有所下降;比克电池市场份额上升个2个百分点,跻身第二梯队。

第三梯队:天津力神市场份额相比去年有所提高;孚能科技市场份额提高2个百分点,跻身第三梯队。

电机与电控环节受国产化及下游市场双重驱动,扩厂布局需求较大,上游零部件依赖进口

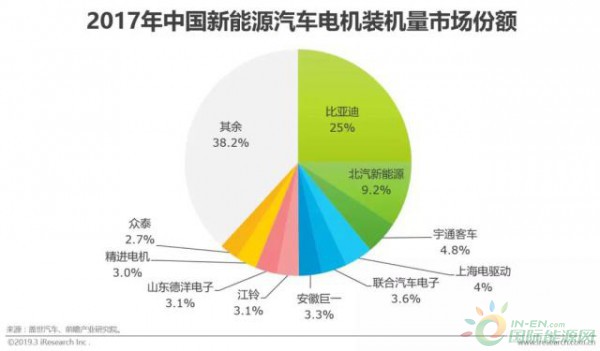

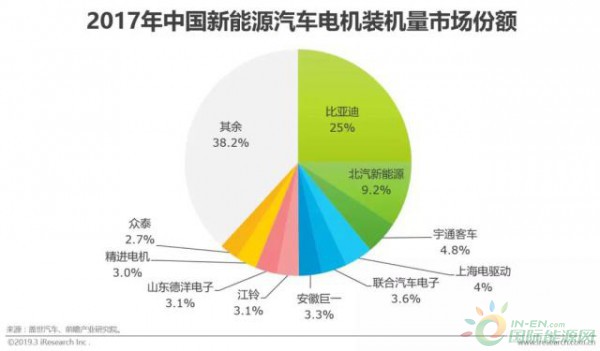

新能源汽车电机情况:电机是新能源汽车的核心部件,其市场规模受制于新能源汽车的发展,随着我国新能源汽车步入快车道,新能源汽车驱动电机需求量将保持较快的增长。目前新能源汽车驱动电机产业颇具吸引力,潜在市场空间较大、行业标准未确定、整车供应链未成熟,市场需求与新能源汽车同步增长,是理想的朝阳行业;2016年中国新能源汽车驱动电机的装机量高达59.5万套,与新能源汽车产量近似,预计到2020年,我国新能源汽车驱动电机市场规模将达到200亿元左右。

目前我国新能源汽车配套电机市场仍然是国内自给,合资、外资车企一般选择国外电机配套企业。电机市场集中度较高,其中比亚迪、北汽新能源、宇通客车、上海电驱动、联合电子等10家企业占据超60%的市场份额。在国内市场,除比亚迪、北汽新能源等具有整车制造能力的新能源车企外,还有14家拥有新能源乘用车生产资质的厂家无整车生产经验,如长江汽车、万向集团等,这便成就了国内独立的第三方电机电控企业:包括可提供完整动力总成系统的厂商,如大洋电机(上海电驱动)、深圳大地和、正海磁材(上海大郡)等专门生产新能源驱动电机系统的厂商;也包括基于其他电子电器技术积累,目前只生产电控系统的厂商,如汇川技术、蓝海华腾,及只生产电机、外购电控的生产商,如北京精进、方正电机。整车厂的优势集中于整体设计研发,电机电控供应企业的优势体现为电机、电控技术储备充足。

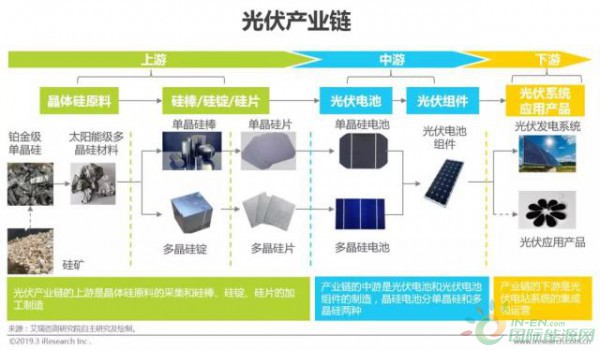

光伏产业曲折发展,稳中向好

中国光伏产业几经曲折,目前整体运行状况良好,产业规模持续扩大

2012年受欧美光伏对华反侵销案影响,我国光伏产业遭受巨大损失,大批企业破产,当年国内的光伏新增装机量为4.28GW,为了挽救光伏产业的发展,随后国家制定相关政策,出台了光伏发电的固定上网电价制度,为开辟了国内光伏市场奠定了基础,2013年光伏新增装机量为12.92GW,增长率高达200%,2014年,中国光伏产业经过市场洗牌,产业升级,产业格局发生了深刻的变化,2017 年,中国光伏产业总产值达到 3,360 亿元,同比增长 27%,整体运行状况良好,产业规模持续扩大。

装机趋缓,分布式迎来快速发展

2013年为打破光伏产业发展的瓶颈,推动国内市场的大规模发展,国务院出台“国发(2013)24号文”等多个政策文件,重新制定了上网电价、补贴资金、并网管理等多个层面的优惠措施,电站受到资本的追捧,国内掀起了大型光伏电站建设的高潮。2016 年“630 抢装潮”之后,虽然下游市场装机需求有所放缓,但由于分布式在电价、补贴和弃光率相比地面式电站具有突出优势,很多企业都把分布式作为未来的战略重点,特别是在光伏地方补贴力度大的中东部地区,企业抢占屋顶资源布局分布式光伏电站。

晶体硅原料发展情况

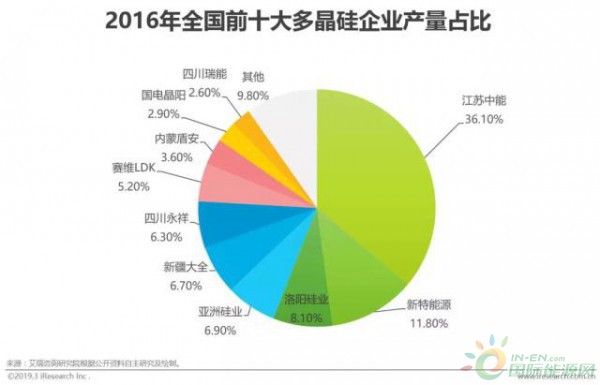

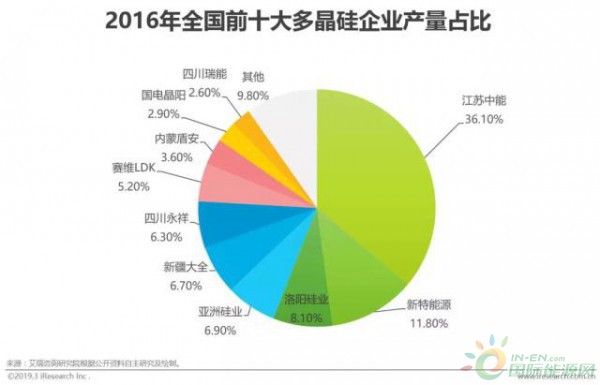

多晶硅是光伏产业链最上游,该环节技术门槛高,具有一定的垄断性,从竞争格局来看,经过2008~2012 年的低谷,多晶硅市场的落后产能已逐步退出,行业利润率恢复至正常水平,产业整合进一步深化,全球及我国多晶硅市场均呈现寡头竞争的格局。2016 年,全球前十大多晶硅企业总产量达到 31.3 万吨,同比增长 17.1%,约占全球总产量的 78.3%,其中江苏中能以 7 万吨的产量位居全球首位,德国 Wacker 公司以 6.6 万吨的产量位居次席,韩国OCI、美国 Hemlock 分别以 6 万吨、2.5 万吨位居第三、第四位。国内多晶硅产业行业集中度同样较高,2016 年,全产量排名前十的企业产能总计达到 18.2 万吨,产量约为 17.5 万吨,分别占全国国总产能、产量的 86.7%和 90%。其中,产量规模排名前三的企业分别为江苏中能、新特能源和洛阳中硅。

硅片发展情况

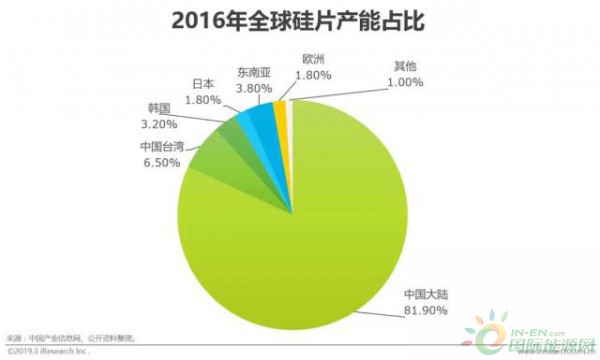

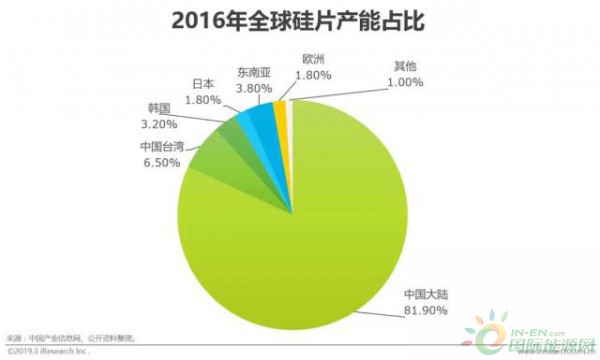

我国是硅片产量大国,从全球格局来看,占绝对优势2016 年全球硅片有效产能约为 100GW,同比增长19%,其中中国大陆约为 81.9GW、中国台湾约为6.5GW、韩国约为3.2GW、欧洲 1.8GW,全球硅片产量约为 74.8GW,同比增24%,其中中国产量 64.8GW,同比增长 35%,全球占比86.6%。

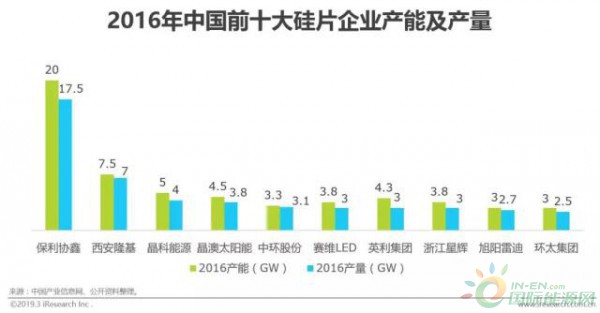

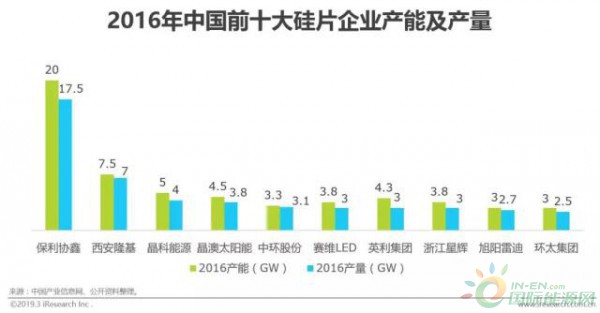

硅片产业目前竞争格局稳定,产业集中度较高。2016 年,我国前十大硅片企业产能达到58.2GW,约占全国总产能的 71%,同比提升近 8 个百分点,产量约为 47.6GW,约占全国总产量的 73.5%,产业集中度远高于电池和组件环节。保利协鑫和西安隆基分别是全球多晶硅片和单晶硅片生产规模最大的企业。

电池片发展情况

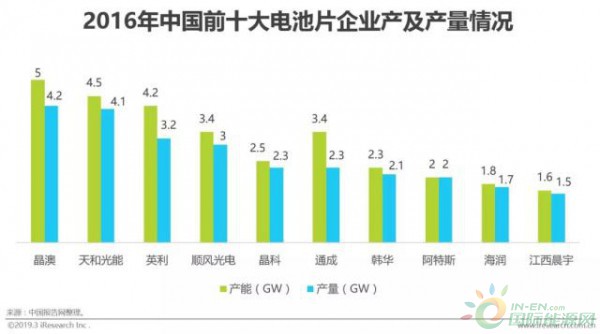

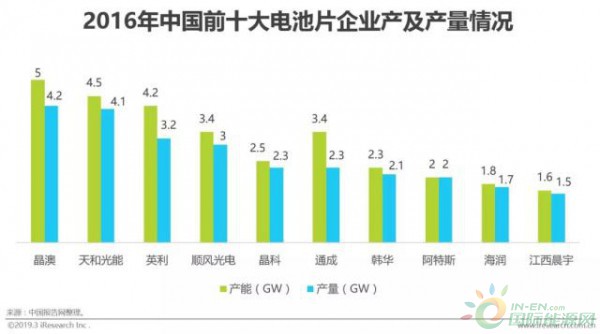

电池片是我国的传统优势产业,企业间差异小,易受上下游利润挤压,属产业链中投资最薄弱环节,竞争格局分散,高效电池或成本控制将决定未来行业龙头。截至2016年底,我国电池片总产能约为63GW,同比增长18.9%,产量约51GW,同比增长 24.4%,为全年全球产量的 68%。

2016 年,我国前十大电池片企业产能达 30.7GW,约占全国总产能的 49.2%,产量约为 26.36GW,约占全国总产量的 51.7%,产业集中度较高,排名靠前的十家企业产能规模均达到了 1.5GW 以上。其中前两位晶澳、天合光能的电池片产能达到了 4.5GW以上。此外,部分企业在 2016 年大举进入光伏电池片生产环节,如通威太阳能、江西展宇等,而隆基(乐叶)、江苏中来、协鑫集成等在2016 年也加速在电池片领域布局。

组件发展情况

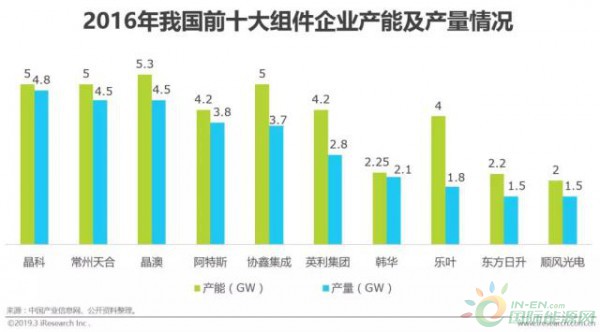

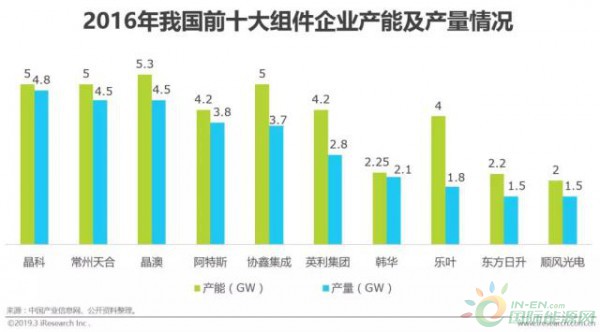

组件是我国光伏产业链中发展最快的环节之一,在市场倒逼机制作用下,集中度不断提升,面对系统终端的平价上网压力,光伏组件价格不断下跌,在市场倒逼机制作用下,国内的组件厂商都在积极应对,积极通过扩大生产规模、提升产品转换效率和降低耗材成本等方式来降低组件生产成本。由于组件制造投资少、建设周期短、技术和资金门槛低、最接近市场等特点,组件生产吸引了大批企业进入,是光伏产业链中发展最快的环节之一。2016 年,我国组件总产能约为84GW,组件产量达到 57.7GW,同比增长 26%,约占全球总产量的 74%。2016年全球前十大组件厂商中,中国企业占据八个。

我国排名靠前的 20 家光伏组件企业在国内的总产能达到 50.7GW,同比增长 20%,产量达到 40.1GW,同比增长近 30%约占全国总产量的 74.7%,同比增加近 3.7个百分点。其中,前十家组件企业产量达 31GW,同比增长 5GW,约占全国总产量的57.7%,其中晶科能源跃居全球组件产能和产量首位。

风电产业稳定发展,许多问题仍待解决

全球风电产业新增及累计装机容量增速持续下降,已从快速发展阶段迈入平稳整合阶段

据全球风能理事会(GWEC)预测,2018年全球风电市场将基本保持在2017年的水平。2019年和2020年全球风电市场将恢复增长,21世纪20年代初将再次突破60吉瓦并继续增长(尽管增速缓慢)。GWEC预计,到2022年底,累计风电装机容量总量将达到840吉瓦。

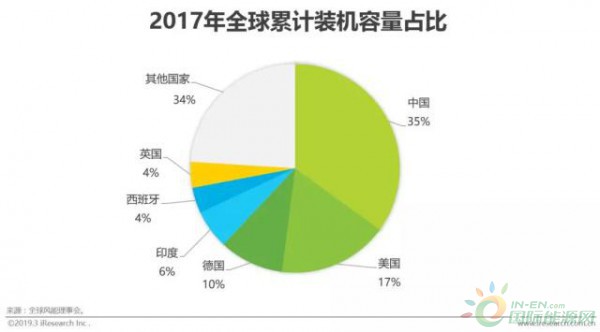

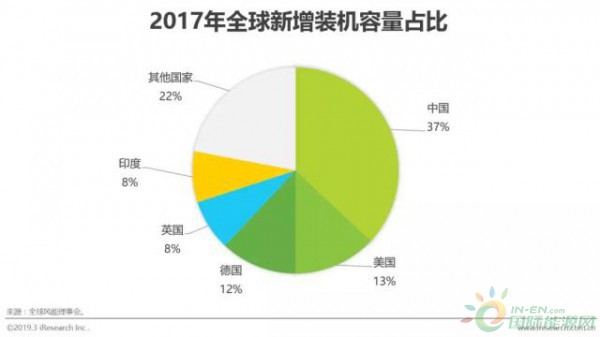

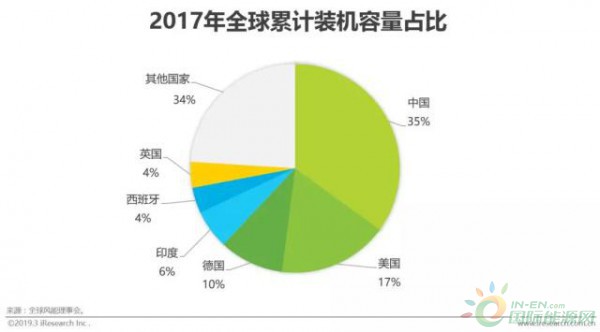

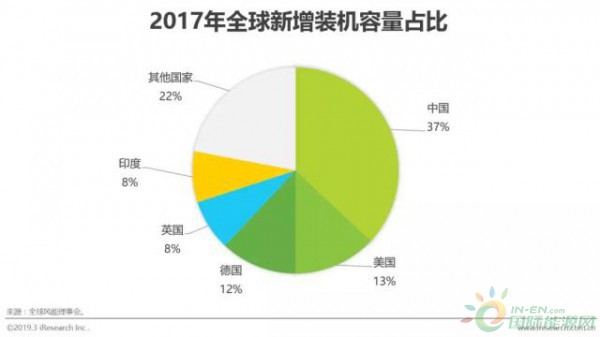

2017年,中国累计装机容量、新增装机容量稳居榜首,如图所示,全球风电产业累计装机容量,中国以188392MW占全球总量的35%稳居世界第一,美国暂居第二;全球新增装机容量,中国19660MW,占37%,仍稳居世界第一。

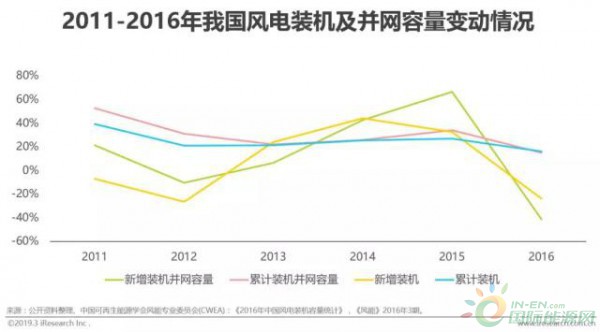

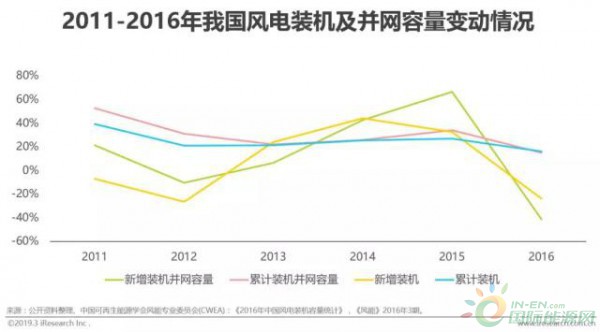

我国陆上风电产业已进入整合期,新增装机容量出现负增长,累计装机容量增长放缓

我国风电机组2016年累计装机容量168.73GW,新增装机容量23.37GW。我国风电机组2016年新增并网容量19.3GW, 增速同比下降-41.46%,并网发电量较前一年有了提高,但仍有近4.97GW的风电装机被白白浪费。如图所示,新增装机容量增速已由2015年的32.6%%下降到2016年的--24%。2016 年全年新增风电装机19.30GW,同比下降 41.46%;累计并网装机达到 148.64GW,同比增长14.92%。

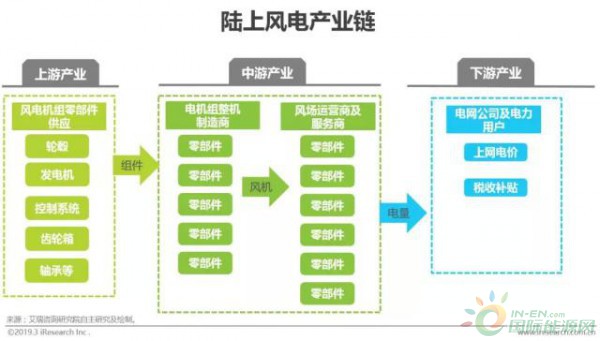

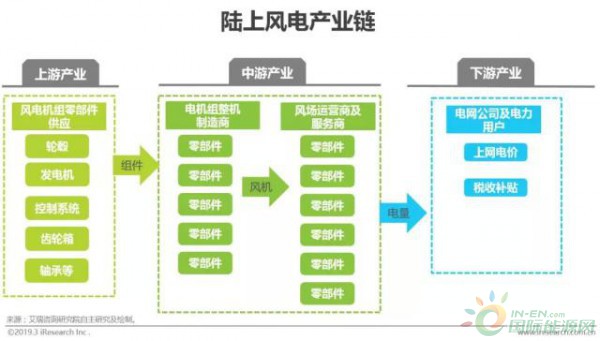

陆上风电产业链:我国陆上风电产业链由风电零部件供应商、风电整机制造商、风电场运营商及风电场服务商四大环节构成,其中核心环节为风机整机制造和风电场运营。

我国陆上风电产业收产业链终端电网消纳和“弃风限电”等问题影响,并网电量受限,导致风电运营商对风需求量下滑,整机及零部件供过于求。

上游:

原材料价格上涨导致制造成本增加:例如主要原材料稀土,较前期上涨了接近10倍。风电设备行业因行业规模一般且竞争较大,对上游原材料议价能力较弱,原材料价格处于高位,对风塔及其他零部件制造企业造成较大冲击,其销售毛利率下滑明显,风电整机企业受到的影响较小,主要系风塔及零部件生产企业处于产业链弱势地位,原材料价格上涨压力传导至风电整机企业有限。

行业竞争激烈且产能过剩:整机制造商为了提高竞争力,还将业务范围延伸到上游零部件制造领域,他们的加入使得零部件环节竞争情况加剧。再加上我国风机零部件供应自2008年起已经基本满足市场需要,部分企业由于产能过剩已经退出了风电零部件制造行业。由风电零部件产业产能严重过剩导致的恶性市场竞争,正在演变成一场“惨烈”的价格大战。

中游:

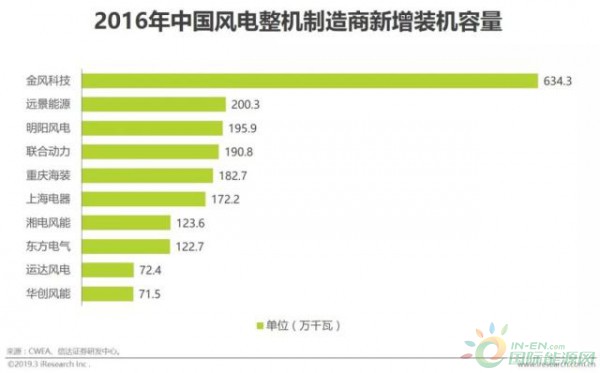

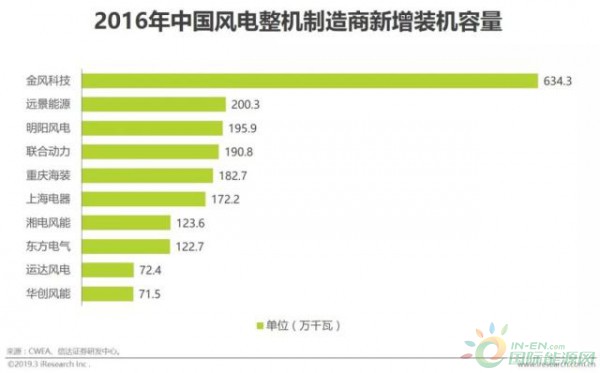

行业竞争激烈且集中度继续提升:我国风电场运营市场中,央企及国有地方性企业占90%的市场份额,前期民企、国企过度投资,使得现在行业竞争异常激烈,压低了机组价格。根据CWEA数据,2016年,中国风电有新增装机的整机制造商共25家,新增装机容量2337万千瓦。其中,金风科技新增装机容量达到 634.3 万千瓦,市场份额达到 27.1%,位列第一。从市场集中度来看,近4年前五名市场集中度从54.1%增加到 60.1%,前十名市场集中度从 77.8%增加到84.2%,市场集中度提高主要是由于前五名市场占有率进一步提升,由此看出行业龙头效应明显。从历史排名情况来看,除金风科技始终占据市场第一以外,运达风电的排名也呈现向上的趋势。新增装机占比前5名的厂商自 2013 年以来变化不大,行业竞争格局相对稳定。

整机制造产能严重过剩:随着我国风电行业快速发展,风电设备产能严重过剩,虽然已淘汰部分落后产能,但近年风电设备企业对机器设备的资金投入仍较大,我国各家大型风电整机制造商过度生产,导致产能严重过剩,现有产能相当于2011年全球新增装机总容量,大大超出了现有国内市场的需求。为应对下游风电上网电价下行带来的降本压力及产能过剩导致的竞争压力,行业面临较大的技术革新挑战。国内产能过剩的同时,遭遇国外市场收紧、贸易保护政策出台,因而,产能无法消化成为当前风电企业最头疼的难题。

国家政策对产业链中游影响巨大:国家实行紧缩货币政策造成银行调低风电信贷额度导致企业融资遇到困难,不断要求风电设备供应商采取融资、合资、设备入 股等方式给予其支持,使企业自身投资风险加大等。政府紧缩风电项目审批,并且对可再生能源电价的补贴也滞后。

下游:

本地消纳和跨省传输困难:跨省区传输缺乏统筹规划,易受传送通道、调峰电源、电源冲突、储能性电源的建设的影响导致风电的跨省区传输变得困难。大规模风电消纳一直都是世界性难题,与国外相比,我国的风电消纳问题更为突出。一是我国风资源集中、规模大,远离负荷中心,蒙西、蒙东、甘肃、冀北4 个地区风电装机总规模占全国的50%,用电量仅占全国的10%,难以就地消纳,这与欧美国家新能源资源分散、就地平衡为主的发展方式有很大不同。

“弃风”限电问题严重:经过连续多年爆发式增长,我国出现了严重的弃风现象,制约风电行业发展。2012 年我国弃风率达 17.12%,成为有史以来弃风最为严重的一年。2017年全国弃风电量达235亿千瓦时,弃风率约为17%,2017年弃风率超过 10%的地区是甘肃(弃风率33%、弃风电量92亿千瓦时),新疆(弃风率29%、弃风电量 133亿千瓦时),吉林(弃风率 21%、弃风电量 23 亿千瓦时),内蒙古(弃风率15%、弃风电量95亿千瓦时)和黑龙江(弃风率14%、弃风电量18亿千瓦时)。因此风电产业的下游仍存在许多问题。由于弃风限电现象严重,政府从建设和运行两端通过政策推动风电消纳。一方面利用风电投资监测预警机制限制红色地区建设,减少装机量,降低供给,另一方面,通过各保障消纳政策保障可再生能源最低利用小时数,同时鼓励可再生能源参与电力市场,提高可再生能源消纳能力。在政策推动下,限电区域的利用小时数有明显回升,但弃风限电现象依然不容忽视。