最近有人问,电动汽车这个行业发展怎么样,今天我们来看看动力电池几个龙头企业的发展情况。

01、动力电池行业的上升空间与产业格局

按照现有情况看,不用预测也知道,新能源电动车未来10年将保持高速发展,得益于我国把全世界带上车,丰田本田的混动又太复杂抄作业太麻烦的结果,同时纯电动车又能凸显在狭义上的低碳政绩。

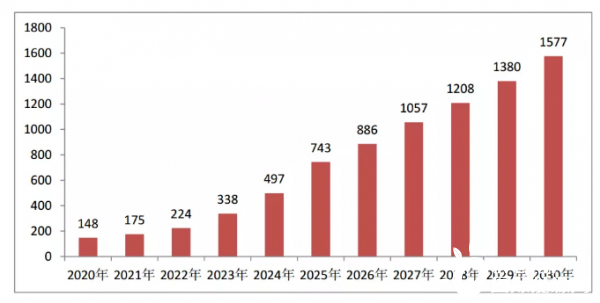

而动力电池作为核心零部件,市场自然空间非常广阔,有专家预计到2030年全球动力电池出货量将高达1577Gwh,市场规模比现有规模大5倍,至8000亿左右。从电池行业来看,各路电池供应商局面看似已固定,但是产业远没有成熟,使得现有局面仍将会有变动,如此大的市场规模,也给二梯队及新进企业留下了一定的窗口期,给了他们成长的机会。

02、动力电池的护城河

当然了,从行业来看,降低成本+提高能量密度,电池材料体系走向高镍化+低钴化是正常趋势。想要走在行业前列靠的是材料+研发+设备工艺积累,这其实是一个全产业链整合能力,这也是目前龙头企业的护城河。

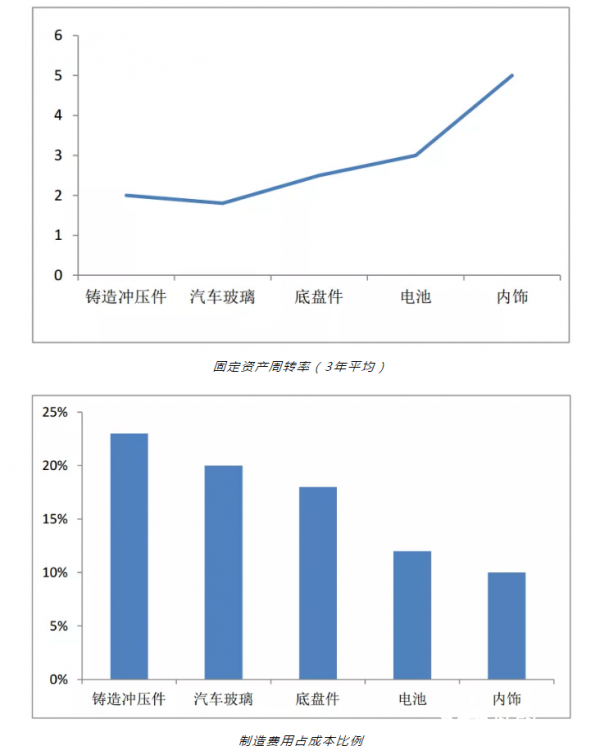

对零部件行业指标进行对比分析,从资本开支角度,电池行业并不依赖固定资产开支,其主要壁垒集中在全产业链的整合能力上,比如材料配方研发—包括正极材料前驱体、隔膜涂覆、电解液配方技术、设备从进口到国产化、工艺的积累等,龙头企业已经打造了完整的全产业链能力,具备一定的壁垒。这壁垒虽不如什么消息都能利好的茅台,但也算是拿的出手的壁垒。

03、动力电池能量猛如虎

英国著名汽车节目主持人理查德?哈蒙德,曾经驾驶克罗地亚产的千匹电动神兽Rimac Concept One,在完成一次山路计时赛之后“敬业”的冲出赛道,出了事故,差点成为山神。造成这台带电量为120度电、拥有8000个电池单元的车整整烧了5天。对,就是5天,你没听错,灭都灭不了。可见电池能量之强。动力电池有风险,大家对动力电池一定要心生敬畏。哪怕是个电驴。

04、详解

1、动力电池行业空间广阔

随着微电子技术的不断发展,身边电子设备的越来越多,对电池电量也有了更高的要求,从而使锂离子电池进入了大规模的实用阶段。国内动力电池市场在政策支持下高速发展,虽然国内动力电池企业大多起源于电子设备用的锂离子电池领域,但是电池市场惨烈的竞争,让中国企业具备全球竞争力。

据中汽协统计,2019年新能源车销量累计同比下降4%,这是由于政策退坡导致的,但是由于单车电量及电池密度的提升,2019年中国汽车用动力电池装机量反而同比增长10%,达到62GWh。

国内新能源汽车在2030年销量有望达到1400万辆,全球有望达3000万辆,全球动力电池出货量有望达1577GWh左右,市场规模8000亿。大家想一想,这个市场虽为达很多互联网公司说的万亿市场,但是也是非常可观了。如此大规模的市场将会蕴含产生多家电池巨头的机会。

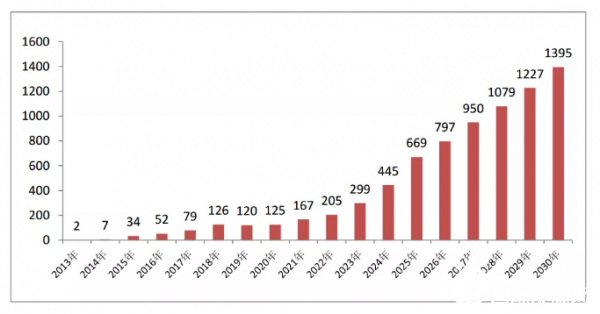

国内新能源汽车产量预测 单位:万辆 来源:中汽协

全球动力电池装机量 单位:Gwh

2、锂电池龙头抓住了新能源汽车发展红利

从2017年开始,电池行业龙头企业与其他供应商迅速拉开差距,其中一个很重要的原因是 2016年我国政策为促进我国企业发展,日韩电池企业产品不能进入国内核准的电池供应商目录,因此相应车型也就无法拿到补贴,而借此机会宁德时代借助优质的产品迅速扩大市场份额。凭借与宝马集团的合作,同时又成为宇通客车的供应商,出货量大增。在磷酸铁锂和三元电池领域均深度绑定许多贴牌工厂,且从 2017 年开始与贴牌工厂成立合资公司,在相对轻资产的同时又迅速扩大了产能。

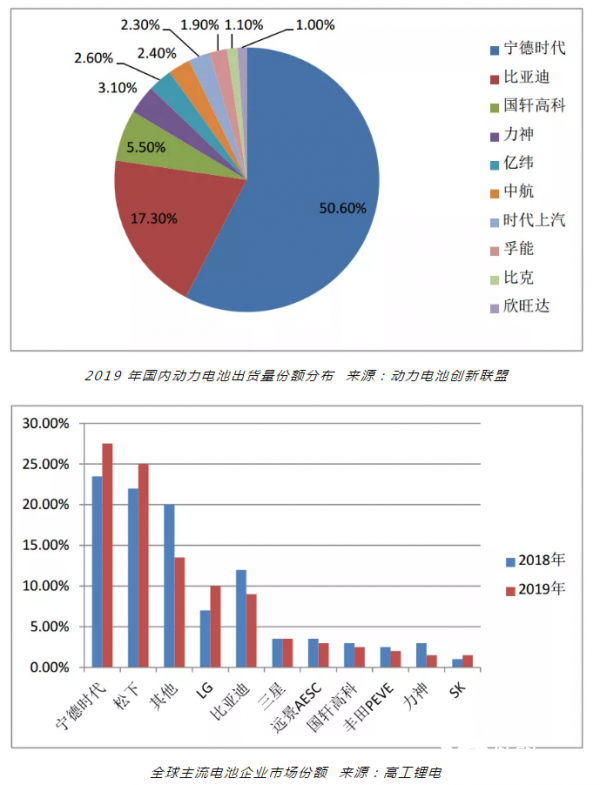

从2018 年开始宁德时代开始获得全球主机厂的认可。2019年宁德时代更是拿下特斯拉,进一步绑定新能源车领域最具成长潜力的优质客户。2019年其出货量达32.5GWh, 同比增长38.9%。

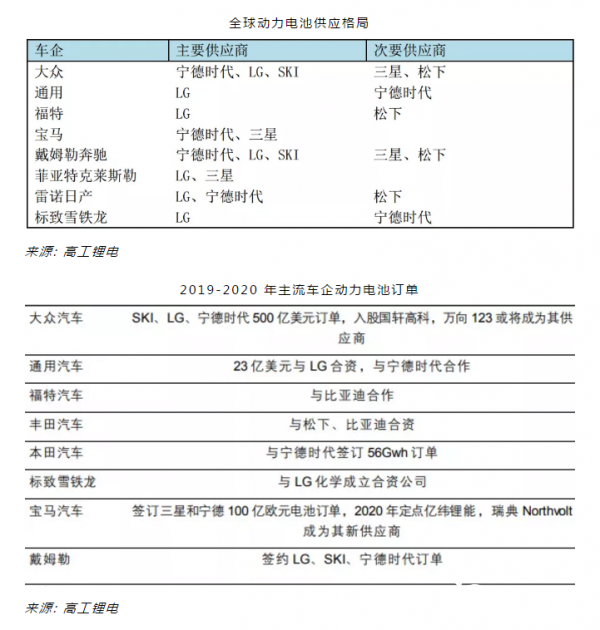

现阶段 LG 和宁德时代是车企的主要供应商,而三星、SK、松下是次要供应商,LG 基本上是所有车企的主要供应商,宁德时代已经成为接近一半车企的主要供应商。这是非常厉害的。

3、由材料配方研发,到设备工艺积累,到全产业链整合,构成的护城河

单纯从资本角度看,电池产业并不是十分依赖固定资产投资,制造费用占成本比例大概为12%,相比于其他汽车产业链环节,显著低于汽车玻璃、底盘零件等靠规模取胜的环节。固定资产周转率(企业销售收入与固定资产净值的比率)平均大概在3-3.5区间,在汽车零部件行业中也属于周转较快的细分子行业,从电池产能投资角度来看,单位GWh产能投资额在4亿,年产值可达约10亿元。从这个角度上看,应该还是很挣钱的。

电池在材料研发上具有较高壁垒。从研发投入上看,从2018年开始宁德时代研发投入开始超过 LG,大幅领先其他电池企业,2019年研发投入为29.9亿元,而LG和比亚迪分别为23亿和18.6亿。从研发投入占收入比角度来看,三家主要的龙头电池企业 LG、宁德、比亚迪三家平均研发投入占收入比为7.3%,在汽车零部件行业也属于较高水平。

4、同时龙头供应商在设备开发和工艺上已有深厚的技术积累

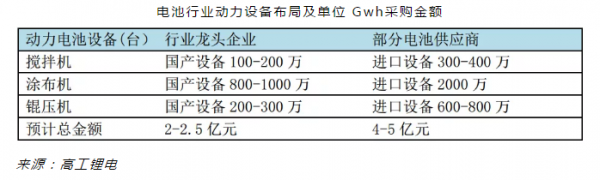

在电池工艺和制造设备方面,动力电池制造肯定要符合汽车行业的标准,另外由于其高能量密度,和文章开头提到的易燃易爆的特性,对于动力电池的制造要求就更加的严格,所以动力电池的龙头企业如果具备自己的设备开发部门,在设备制造工艺方面积累了很多的核心技术,就能更好的控制制造工艺及整合全产业链利润。

5、高端产能不足,给新企业留下发展的窗口期

目前全球动力电池市场格局较为集中,前三名就占了市场份额的62.5%, 2019 年市场份额下滑的企业中以小型电池企业居多。

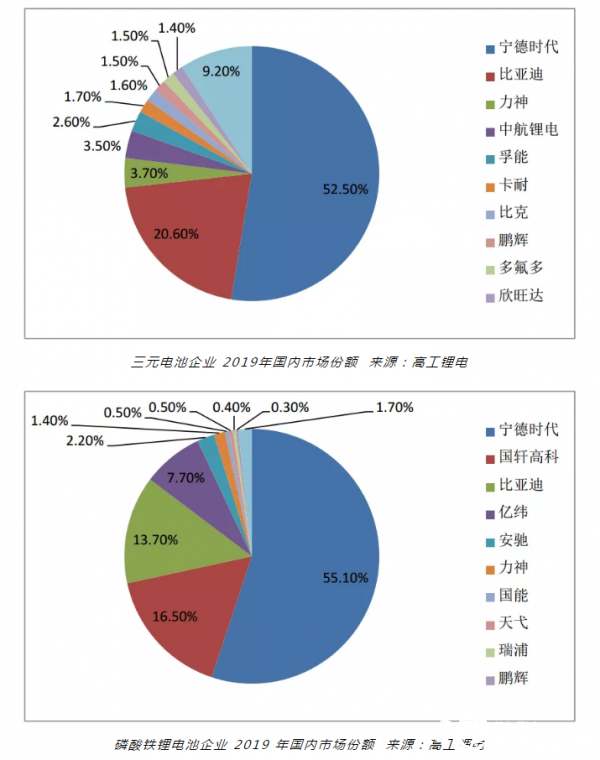

除宁德时代、比亚迪 等两家企业在三元电池和磷酸铁锂路线均有较高的市场份额之外,其他竞争对手大多专注于一种技术路线——力神、中航锂电、孚能科技专注于三元锂电;国轩高科、亿纬锂能等专注磷酸铁锂。以前的动力电池供应商沃特玛、比克电池等份额逐渐缩小。动力电池企业市场份额集中越来越高,其中三元和磷酸铁锂电池前三名的企业所占份额分别已达76.8%,85.3%。

虽然国内动力电池行业整体处于产能过剩,但是高端产能不足。这主要是由于很多电池企业未能在制造工艺上符合汽车行业标准,随着市场规模不断扩大,真正满足车企需求和汽车产品标准的企业并不多。所以动力电池行业远未成熟,市场仍然给二线企业及新企业留有一定的时间窗口期。

6、车企积极寻求多家供应商合作,积极扶持潜力企业

特斯拉曾经由于松下的产能问题,出现过延迟交付,2019年奥迪由于LG电池产能的问题也下调了 e-tron的产销目标,捷豹路虎 IPACE 的产量也取决于LG化学的供应量。目前来看电池供应商已经形成了寡头垄断格局,车企进一步依赖中上游,只会导致车企作为甲方竟然要听乙方的,还有供应链安全风险。

一直以来由于电池技术相对不成熟,技术路线变更较快,主机厂及一些贴牌工厂不敢对电池进行重金投资,而且新能源电动车行业在2020年之前其实规模相对不大,对于相关技术的战略转向需要一定时间。相比于燃油车,从传统整车零部件来看,单车价值量较大的发动机、变速箱,大型车企绝大部分几乎都拥有自制工厂。

新能源车的电池有些类似于汽车发动机,当时汽车生产规模较小时,很多企业都没有专自己的发动机企业,类似以前的很多SUV皮卡企业实际都是用的东安三菱发动机或者是沈阳航天三菱的发动机。甚至当年广州本田都没有自己的发动机厂,要用东风本田的发动机厂。目前没有自产发动机的企业其实压力是极其巨大的,很多都玩黄了,尤其是那些皮卡类SUV企业。由于发动机占汽车整体成本的20%左右,电池目前在乘用车上占比是在30%左右。发动机与电池两者都是车企未来在竞争中必须有核心技术的产品。

现阶段电池技术路线进步速度已变缓,电动车销量规模在逐步扩大,各路神仙可以对电池进行投资,且进行下一代动力电池储备,另外电动车 2019年在全球已经初步形成 230万辆销量规模,想进入这个领域一方面考虑投产电池产能,另外一方面进行全产业链布局,掌握上游矿产资源。

有机构预测成本电池到2025年,可下降到不含税700元/度电,如果单车电量为50度电,那单车电池成本大概就是3.5万元。现在下手正当时。

出于政绩考虑,各国政府也会对于电动车产业进行支持,也会投入一定金额或者鼓励支持车企发展电池产业。德法两国从2018年底开始投入17亿欧元支持电池产业链,减少对日韩电池产业的依赖。同时近期欧洲频繁的政策也都表明的了这点。

现阶段部分车企其实也已早就布局——很高级的大众,国内比亚迪、长城等,以自制电池为主要方向,同时也对外采购。另外一类车企内部建立研发部门,外部联合供应商进行电池产能投资,或者采购多家供应商产品。通用联合LG投资23亿美元建设30GWh美国电芯工厂,生产Ultium镍钴锰铝电池,上汽联合宁德时代合资建厂均属于此类。

前段时间高级车大众入股国轩高科,对国轩高科进行战略投资。战略投资后,大众中国将持有国轩高科 26.47%的股份,成为第一大股东!考虑到中国市场对大众的重要性及全球范围内电动化进程的加快,预计后续大众中国将大概率成为国轩高科的控股股东,以掌控电动车关键零部件的话语权。同时通过资本介入的方式加大对供应商的把控,有利于减轻对第三方供应商的依赖、以保障供应链的稳定。这也是大众全球化战略中的一步。

大众一是看中了国轩高科在全产业链的布局和技术积累,二是其估值相对较低。从技术方面,其铁锂电池能量密度达 190Wh/kg,三元能量密度达到 210Wh/kg。从市场情况看,2020年之前,国轩高科在国内市场的装机量长期保持在第三的位置,核心客户包括江淮、奇瑞、安凯、上汽、长安、吉利商用车等,但是主攻方向也是中低端乘用车型和商用车。这也和之前我国乘用车的以低端为主是一致的,比如以前卖的特好的某低速电动车EC180。公司目前电池产能约为15GWh左右,其中方形铁锂8GWh,圆柱铁锂3GWh,方形三元4GWh。在建产能中,唐山三期7GWh于20年一季度开工,南京三期6GWh方形铁锂和庐江二期 6GWh圆柱铁锂也处于建设中,合肥经开区 1GWh 软包三元将于2020年投产,主要面向奇瑞等客户。大众的入股有望帮助国轩高科在动力电池市场份额上实现提升,同时为后者的经营、战略、管理以及最终业绩带来质的变化。

以目前高级车在中国车型投放节奏来看,宁德时代中短期内将依然是MEB 平台的主要供应商,通过股权投资的方式绑定中国车企和电池企业,高级车用风骚的操作加快了在中国市场的电动化布局,不得不说,高级车的领导真是高瞻远瞩,先不说最后成与不成,光这波战略上的操作也为二三线主机厂和电池企业在电动化时代依然保持足够的高级提供了抄作业的范本。

最近大宝马好像看上了亿纬。

05、大胆假设,电池企业并购整车企业,成为造车新势力

目前电池企业相对较有优势,未来电池企业也有机会向下控制产业链,兼并整车企业。实现布局下游产业链,不但摇身一变成为造车新势力,能圈更多钱,还能保证自己用户相对稳定。就像潍柴并购陕汽。

06、结论

1、从全球整体情况来看,未来多年全球市场均保持高速增长,潜力极大。欧洲甚至将电动车作为经济增长的重要抓手。

2、短时间内,行业集中程度会更高,并且由于自身技术积累,作为护城河,短期内二线及新厂商难以超越龙头。

3、但是,如果某财大气粗的金主看上哪家现有非前三名企业,那一定要关注——因为这样也存在翻盘的机会。行业远未成熟。按照这个逻辑我们是不是可以准备提前布局排名前十的剩余几家企业。

4、你要问我什么时候开始布局,就是现在。

切换行业

切换行业

正在加载...

正在加载...