一、产业展望:五年规模上千亿,核心环节龙头利润过十亿

1.1 产业现状:国产化初步完成,成本下降迅速

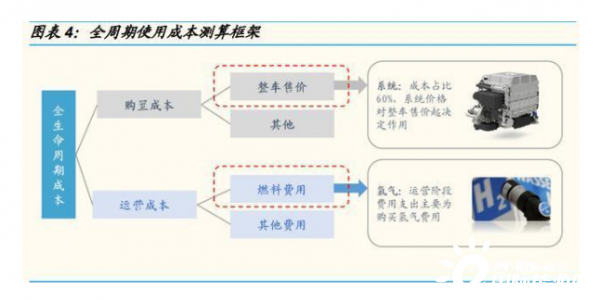

我国燃料电池产业化进程从 2016-2017 年前后开始,2016-2019 年国内燃料电池汽车(Fuel Cell Vehicle,FCV)销量分别为 629、1272、1527、 2737 辆,截止 2020 年 7 月,国内 FCV 累计推广数目约 7200 辆。

自主化进程持续推进,供应链逐步完善。近三年来,国内氢燃料电池产业 链逐渐成熟,相关企业数量快速增长,从业企业以自主研发、投资并购模 式快速推进国产化进程不断提高。截止目前,在燃料电池系统、电堆环节, 国产企业已经实现产品批量供应,配套车辆运营规模持续扩大。随着膜电 极国产化的逐步深入,除质子交换膜、碳纸等少数环节外,燃料电池产业 链已经基本实现国产化。

国产化、规模化推动燃料电池产业链成本快速下降。以系统为例,2017 年 系统成本超过 20 元/W,到 2020 年已降至 6~7 元/W,在千台整车产销规 模的基础上,实现了 70%的成本下降。产业链成本快速下降,加速 FCV 全生命周期成本向燃油车靠拢,为产销放量奠定基础。

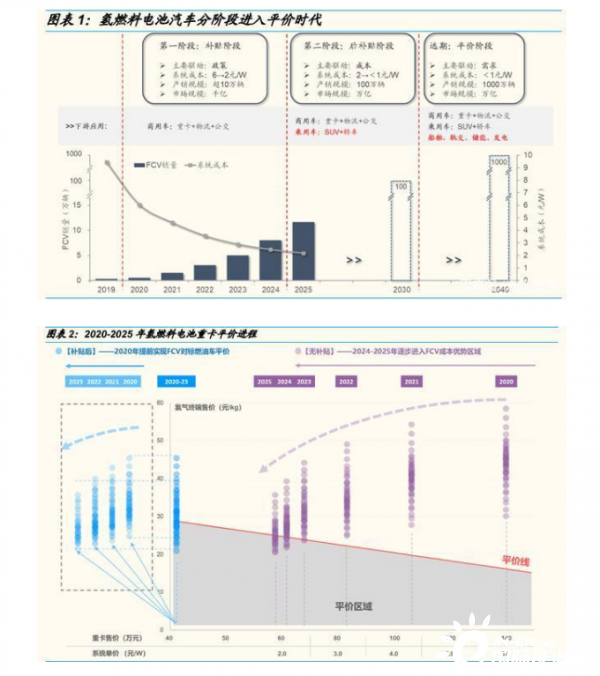

1.2 前景展望:政策、成本交替推动下,产业分两阶段实现快速成长

第一阶段:政策补贴阶段(2020-2024):2020 年 9 月,财政部等五部委 发布《关于开展燃料电池汽车示范应用的通知》,暂定 4 年示范期,采取以 奖代补、城市群申报的扶持方案,推动 FCV 产业化进程。方案契合燃料电 池技术特征和国内产业现状,据补贴方案内容,测算在政策落地后的 4 年 补贴期间,FCV 全周期成本可以持平或低于燃油车,调动下游整车运营方 的积极性,市场化需求逐步形成带动产销放量。补贴阶段政策是主要推动, 产业链国产化进程持续推进,补贴期末 FCV 产销规模达到十万辆上下,市 场规模千亿,燃料电池系统成本降至 2 元/W 附近,商用车为主要放量车型。

第二阶段:后补贴阶段(2025 年以后):补贴阶段 FCV 产销量将迅速扩张, 产业降本驱动力由“国产化”为主向“国产化+规模化”双重驱动转变,燃 料电池核心部件、氢气成本将快速下降。预计 2025 年前后,在国内氢气 资源优势地区,燃料电池整车有望实现全生命周期成本持平甚至低于燃油 车,届时成本成为产业发展的主要推动,氢燃料电池产业将更加趋于市场 化,加速在重卡等商用车领域的替代进程,并向乘用车拓展,2030 年前后 整车市场规模达到百万辆,市场规模达到万亿,系统成本降至 1 元/W 以下。

平价阶段:远期氢燃料电池系统成本将持续下降,除车用外将逐步打开轨 交、船舶、储能、发电等应用市场,进入平价阶段。

预计 2025 年燃料电池全产业链市场规模达到千亿,核心部件龙头利润过 10 亿。政策正式落地将加速国内 FCV 产销,2025 年国内 FCV 产销量有 望突破十万辆。从产品结构上看,政策扶持下大功率重卡车型将是主力, 单车系统额定容量将由此前 30kW 为主逐步提升至 100kW 左右。

从整体市场规模看,2025 年燃料电池全产业链产值有望超过千亿,其中系 统、电堆、MEA、整车、车载储氢环节产值将接近或超过 100 亿。以系统 为例,2025 年产值预计在 240 亿左右,龙头企业利润规模或将超过 10 亿。

二、系统、氢气成本下降,推动 FCV全周期成本接近乃至低于油车

2.1 结论:万台量级下 FCV 有望实现全生命周期成本持平甚至低于燃油车

燃料电池是实现重卡电动化的最优方案。电动化趋势下锂电技术路线率先 突围,带动了乘用车的电动化浪潮。相较之下,重载运输领域的电动化进 程却略显缓慢,一方面由于锂电池能量密度不够,重载长续航需要配套的 电池质量过大,降低车辆有效载荷;另一方面,动力电池充电时间长,商 用场景下降低车辆运营效率。氢燃料电池能量密度更高,续航里程达到 800~1000km,同时能够实现 10~15min 快速加氢,成为目前重卡电动化 的最优方案。

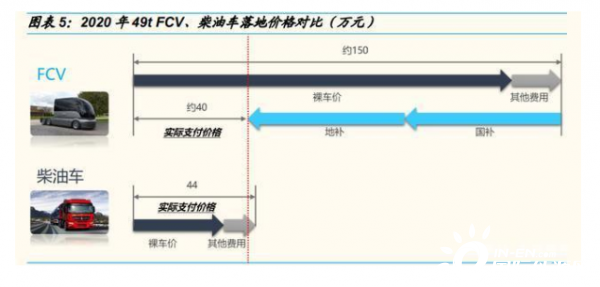

全周期成本是衡量燃料电池汽车经济性的核心指标。FCV 在长续航重载领 域优势明显,前期推广主要在物流车、公交等商用领域。除车辆购置成本 外,运营阶段各项支出也是决定车辆运营方投资收益的关键,包含购置成 本、运营费用的全周期成本为衡量 FCV 经济性的有效指标。目前燃料电池 系统占整车成本达到 60%以上,运营阶段以氢气费用为主,因而系统单价、 氢气售价是影响 FCV 全周期成本的主要因素。

政策扶持期间,系统、氢气价格持续下降。政策扶持下国内 FCV 产销规模 将快速增长,国产化进程持续推进,燃料电池系统、车载储氢系统售价将 快速下降,整车购置成本持续下行。以 49t 重卡为例,预计扶持期间整车 成本降幅超过 50%。同时下游整车运营规模扩大拉动氢气需求,以副产氢 为主的低价优质氢源形成规模化供应,氢气终端售价持续下行。

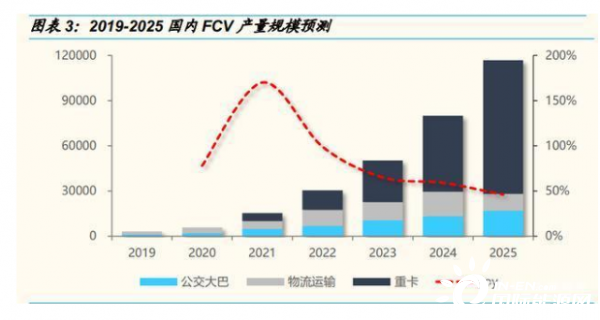

2025 年 FCV 全周期成本有望接近燃油车。我们以 49t 重卡为例,详细测周期 100 万 km(累计约 8 年运营时长)燃料电池及柴油车的全周期 成本。图表 2 中以柴油车全周期成本为平价参考,结合对应年份燃料电池 系统单价 X 系统(元/W)水平,计算得到实现 FCV 全周期平价的氢气终端 售价 Y 氢气(元/kg),绘制平价区域(具体参考图表 2):

1)在当前补贴条件下,燃料电池重卡已经进入平价区域:依据最新 扶持方案,补贴后 49t FCV 购置成本降至 40 万以下,持平甚至低于 柴油车。考虑氢气国补、地补后 FCV 运营阶段氢耗费用基本持平燃油 车,综合来看 2020-2023 年补贴条件下 FCV 实现全周期成本持平燃 油车甚至更低。

2)无补贴情况下,2024-2025 年将进入平价区域:补贴阶段,燃料 电池重卡数量持续上升至万台量级,随整车放量,2024-2025 年系统 成本可降至 2 元/W 左右,部分地区氢气售价降至 30 元/kg 以下,时 FCV 实现对标柴油车平价。考虑氢气、系统仍具降本空间,未来全 周期经济性将优于柴油车。

2.1.1 政策补贴阶段(2020-2024):提前实现全周期成本对标油车

购置成本:国奖地补模式下,FCV 采购成本持平甚至低于柴油车。当前 49t 配套 120kW 燃料电池系统重卡车型销售价格为约 140~150 万(包含落牌照费用等)。依据扶持方案,示范期第一年 120kW 可获国家奖励约 55 万(120kW 系统折算标准车 2.8 辆,考虑 2020 年 1.3 倍、31 吨以上 1.5 倍增益,单车积分 5.46 分,折合 54.6 万),考虑地补 1:1,则扣除补贴后 购置 FCV 实际支付价款为约 30~40 万。同规格柴油车厂商报价约 40 万, 加购置税及牌照其他费用后,落地价格合计约 44 万。

运营费用:氢气终端售价 30 元/kg 可使 FCV 全周期成本持平柴油车。49t 柴油车百公里燃料总成本约 240 元,当氢气售价 27 元/kg 时,49t 燃料电 池重卡氢耗费用持平燃油。实际由于补贴后 FCV 购置成本较柴油车更低, 氢气售价在 30 元/kg 左右时全周期成本仍可持平柴油车。

各地由于氢气资源禀赋差异,氢气终端售价分布于 20~60 元/kg。最新扶持 方案对氢气提供额外补贴,2020 年补贴额度最高达到 12 元/kg,此外广东、 江苏、浙江、山东等多地出台加氢补贴方案,补贴额约 10~20 元/kg,考虑 上述补贴后氢气实际采购成本可降至 30 元以下,保证车辆运营经济性。

基于扶持期产业链成本情况、政策扶持方案,FCV 全周期经济性可持平柴 油车,在高补贴、氢气资源优势地区具备性价比优势。以 49t 重卡为例, 假设全生命周期运营里程 100 万 km,测算得到 FCV 实际购置成本、运营成本均与柴油车接近甚至更低,即在当前成本水平及政策条件下,FCV 重 卡已实现全周期对标柴油车平价。考虑部分地区氢气资源丰富,相应 FCV 经济性将优于柴油车。

2.1.2 后补贴阶段(2025 年以后):实现无补贴平价,打开新应用空间

2025 年 49t 燃料电池重卡购置成本降至约 65 万元,较柴油车高约 15-20 万。届时部分地区氢气销售有望降至 30 元/kg 以下,FCV 燃料费用低于柴 油车油耗费用,综合来看,FCV 100 万公里全周期成本持平柴油车。部分 氢气售价较低区域 FCV 将在无补贴条件下实现经济性优势。

氢燃料电池将快速进入平价时代,低成本推动氢能在 SUV 等乘用车型应用, 并在船舶轨交、储能、固定式发电等领域打开新空间。燃料电池重卡、公 交等商用车放量有望带动系统成本降至 1 元/W 以下,百千瓦系统售价降至 10 万甚至以下,届时极低的燃料电池售价将推动打开下游应用空间,向乘 用车市场渗透,并在船舶、轨交等传统内燃机应用领域实现替代,远期将 与风光波动电源互补,成为储能、发电领域的重要构成,推动高比例可再 生能源结构转型,开启氢能平价大时代。

2.2 系统:国产化与规模化拉动系统成本快速下行,最终逼近内燃机

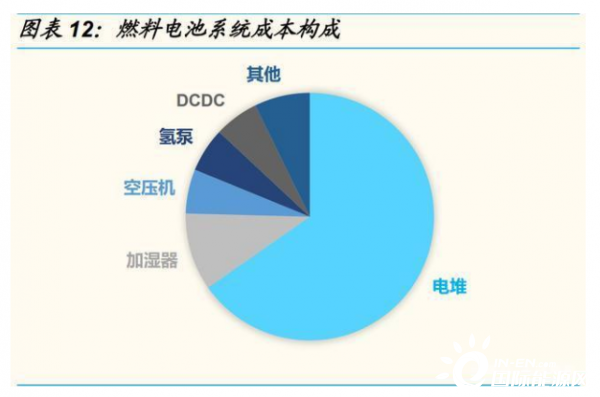

系统占比较高,降本空间大。FCV 主要成本构成包括燃料电池系统、车载 供氢系统、动力电池、车架等其他传统车辆部件。其中系统为 FCV 的核心 部件,在整车成本占比超 60%。随规模化进程推进,燃料电池系统装机量 快速拉升,系统将是 FCV 降本的主要环节。

降本由“国产化”主导向“国产化+规模化”驱动转变。2017~2019 年国 内 FCV 产销量快速增长但整体规模尚小,核心部件国产化为降本主要贡献。 政策引导下未来 4 年 FCV 产销将由千辆向万辆、十万辆跨越,同时大功率 趋势下,系统装机量增速超过整车产销量,规模化、国产化共同推动系统 等部件成本下行。预计未来 5 年燃料电池系统成本降至 2 元/W 合理可期, 届时 100kW 系统售价做到约 20 万元,49t 燃料电池重卡售价由目前 140~150 万降至 60 万元上下。

2.3 氢气:氢源丰富地区优势明显,成本随规模增加快速下降,降低氢气售价 是实现平价的关键

燃料成本占全生命周期成本 70%以上,氢气售价是关键。对重卡而言,保 险、维修养护费用无明显差异且占比不高,运营费用主要构成来自燃料费 用。

副产氢气为现阶段主要氢源,富氢地区优势显著。优质低价氢源的稳定供 应是区域 FCV 放量的先决条件,目前制氢的方式主要包括一次能源制氢、 化学工业副产氢、化工原料制氢、电解水制氢。综合品质、成本、稳定性、 环保等因素,短期氯碱副产氢、烷烃副产氢是现阶段最适合的燃料电池车 用氢气来源。从氯碱副产氢、烷烃裂解副产氢产能来看,2019 年国内总产 能约 68 万吨,未来释放总产能约 285 万吨,足以满足中短期 FCV 运营需 求。

氢气成本随用量下行。氢气成本主要由制氢成本、运氢成本、加氢站固定 成本三大成本构成。从制氢环节看,虽然目前国内东部沿海地区副产氢资 源充足,但受限 FCV 整体用氢规模尚小,大部分副产氢资源并未形成规模 化供应,造成氢气终端售价偏高。从储运加氢站环节看,成本随加氢站利 用率上升逐步下降。

FCV 放量拉动氢气需求,氢气售价将逐步下调。政策扶持下 FCV 快速放 量,预计 2025 年国内氢气年消耗量将接近 300 万吨。燃料电池氢气用量 大幅提升,推动各地具备副产氢资源的企业逐步构建完整的供氢方案,保 障供氢体系高效运转,氢气售价将持续下行。

切换行业

切换行业

正在加载...

正在加载...