两头大个儿灰犀牛的搅局,恐怕只会加剧光伏行业的抢“料”大战,短期内行业价格的回落空间可能很有限。

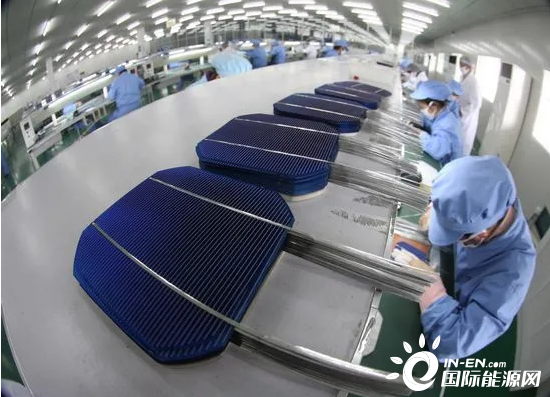

几乎涨了一年的硅片价格,在近期终于开始回落。许多人由此认为,光伏行业的价格战即将开启。

看来,传统装机旺季的冷清,以及远不如预期的年度装机数据,已让降价成为了这个行业的共情,大家都在眼巴巴地“等米下锅”。

2021年可以称得上是光伏有史以来外部发展环境最好的一年。但这一年的光伏行业,却上演了极致的兴衰两旺和行业内卷,一面是豪迈地扩产扩张,另一面却是大量产能几度停工停产。

最为吊诡的是,内卷并未带来价格战,相反却是越内卷价格越高,致使装机市场不堪高价而一片萧条。

2021年已成过去,于是人们期望新的一年。许多人说,2022年,会是光伏装机大年。

这样的期望,一如平价应用,一如过往那些年年畅想的星辰大海,已经被产业二十年的历史一再证明,只要把握住了降本这一王道,就终究会有实现的那一天。

过去这一年的行业内卷,倒也给出了另一种经验,即或有双碳和绿色发展这样重大的利好背景,离开了降本的道路,这个行业也很可能玩不转。

所以,2022年会不会成为光伏装机大年,具有决定性的因素,仍然只能是价格。

这也正是2022年光伏行业的最大悬念,光伏的价格还能挺多久?

在2021年,由于行业定价权过度集中,导致市场之手基本失灵,与终端需求严重脱节的价格,只能“再飞一会儿”。

但失灵的市场依然是市场,2022年的光伏价格走势,还是只有取决于市场的博弈和修正。

有分析认为,随着前期新建硅料产能在2022年二三季度的逐步释放,光伏价格届时将大幅回落,并带动全行业价格战。

2022年的光伏市场会如此顺遂吗?至少此时,很难有确定的答案。

不过,倒是有两个较为确定的因素大概率会出现,并搅动光伏制造业的竞争格局,进而影响行业价格走向。这两个因素正是地方政府和金融资本及业外产业资本,二者很可能会成为2022年光伏制造业进一步扩张的重要外部推手。

对于前者,笔者在2021年初的《2021:光伏开启崭新十年》一文中就曾有过预判,2021年的实际情况也已佐证了这一点。

在2022年,地方推手的段位和层次,很可能会出现升级。这在近期已有所显现。

除了多个省级政府出台光伏产业或双碳产业相关发展规划把光伏制造列为新一年的重点产业外,近日更有省级主要领导亲自出面邀请光伏企业亲切座谈,还有诸多动辄投资数十亿乃至数百亿光伏制造项目在近期频频出镜,均可见各地发展光伏制造业的决心之一斑。

以市场换产业落地的模式,在2022年很可能会成为更多地方政府的首选。尽管管理层一再严令不许设立产业配套的门槛,但客观来看,一是这一禁令在现实中有很多变通规避手段,二是在经济下行压力下地方以资源换投资其实也多属无奈。

这些迹象表明,在2022年,各地竞相发展光伏产业的火热局面,很可能将再现。这是光伏行业在2022年将要遭遇的一头大个儿灰犀牛。

与此同时,光伏2022的另一头灰犀牛,其实在2021年也已经有过犀利的表现。

2021年光伏行业之所以出现一方面产能严重过剩而另一方面价格却居高不下的局面,除开宏观方面导致原材料价格上涨的原因,硅片龙头企业对于硅材料的强势锁定和对硅片价格的操控,无疑是更直接的原因。

在这背后,金融资本对核心龙头企业的控制和在产业链布局方面的推波助澜,进而导致行业定价权高度垄断,其功莫大焉。

细细梳理就会发现,2021年的光伏产能扩张,几乎都有着金融资本的身影。一些资本在业内布局已相当深远,甚至能在产业链上下游之间左右逢源。

在2022年,类似江苏阳光这般曾经折戟沉沙于光伏制造业的回归者,或不会是孤例。在经济下行的巨大压力下,市场上最不缺的也只剩下钱,加上资本市场进一步开放创造了更加便利的退出条件,更多无处可去的金融资本和业外产业资本加速流入光伏制造业,几可预见。

在这样两头灰犀牛的默契配合下,2022年光伏制造产能的进一步扩张,似乎已成必然。

极致的扩张,并不必然伴随着价格战,正如已经过去的2021年那般。尽管价格战能高效地挤出现有竞争产能,还是对新进入者的最佳狙击手段。

如果产业链各环节产能依然严重不平衡,如果行业定价权仍旧被高度垄断,2022年两头大个儿灰犀牛的搅局,恐怕只会加剧光伏行业的抢“料”大战,短期内行业价格的回落空间可能很有限。

不过,脱离了市场需求作为支撑的产业扩张,显然难以持久。那些畅想全球装机年年五六百吉瓦乃至千吉瓦的资本市场素材,也许在不久的未来能成为现实,但却不是现在。

2022年,对于许多并不具备定价权的光伏制造企业来讲,最大的难题可能仍然是,究竟该选择横向扩产还是链纵向扩张?

而对那些暂时掌握价格话语权的龙头们来说,眼看着“门口的野蛮人”越来越多,会不会主动发起价格战拒敌?

至少对于2022年来说,这其实是个并没有多少考量空间的选项,毕竟现阶段的市场蛋糕就那么大。

据中国光伏行业协会的预测,2022年全球光伏装机规模在180-225吉瓦之间;而兴业证券的数据则显示,到2022年中国光伏硅片产能将达到创纪录的600吉瓦。

如此巨大的供需失衡,价格战也许会迟到,但不会不来。