在内蒙古乌兰察布市的草原上,沿着公路线偶尔可以看到远处一大块绵延上千米的深黑色土地,如果再靠近一点的话,我们就会发现,那其实是成片的光伏电站。

这些电站在草原的风吹日晒之下,至少需要坚持伫立20年才可以完成使命。但是,电站中进行光电转换的电池片却非常脆弱。那么,电站要如何保证20年的持续运行呢?

光伏人的解决方法非常简单粗暴:哪里脆弱就保护哪里。于是,在将硅片进行扩散、刻蚀等操作,形成可以发电的电池片以后,还需要将电池片串联、并封装成为组件,才可以正式投入到恶劣的环境中。

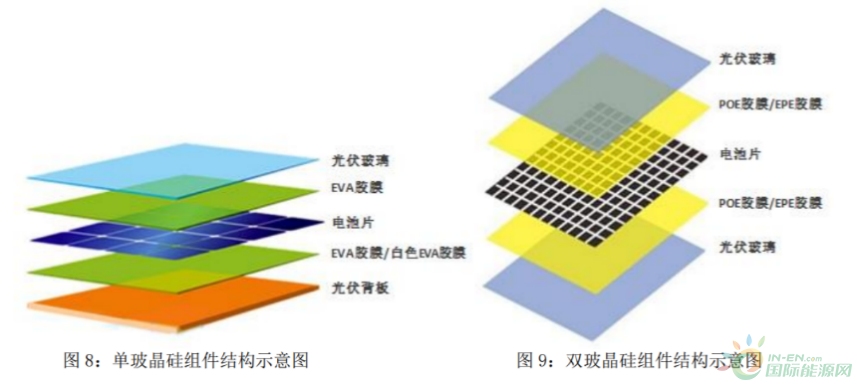

封装后的组件起到了对电池片的保护作用,使其寿命提高到了20年以上,而封装方法也简单易懂:用两块盖板(一般是玻璃板+光伏背板)把电池片夹在中间,形成三明治结构,然后由盖板去承受外界的各种冲击。

其中,光伏胶膜则对这种三明治结构的形成起到了重要的作用,其充当了“胶水”的角色,把盖板与电池片紧紧地黏结在一起,既保证了组件的牢固性,也避免了缝隙内空气和水汽的侵蚀,是光伏组件维持结构和性能稳定的必要材料。

这一层看似不起眼的胶膜,却成就了一家市值超千亿,全球市占率超50%的细分领域巨头,而这家公司就是福斯特。

那么,福斯特是如何成为全球光伏胶膜龙头的?其核心竞争力来自哪里?

本文将尝试解答以下问题:

1. 福斯特是如何成为光伏胶膜龙头的?

2. 福斯特的风险点在哪?

3. 目前的估值怎么看?

1

打破国外垄断,福斯特的逆袭之路

本世纪初,光伏行业的主导权还在欧洲。2001年,无锡尚德正式成立,这家光伏企业依靠欧洲源源不断的订单,把创始人施正荣送上了中国首富的宝座。

国内众多资本在垂涎之余,纷纷下场进军光伏领域,我国的光伏行业就此起步,这其中就包括2003年成立的福斯特。

当时,国内在光伏胶膜领域仍处于空白状态,相关产品由胜邦、三井化学、普利司通、Etimex四家公司垄断,国内组件企业尚需要从国外进口。福斯特的创始人林建华是技术出身,曾依靠研发纺织用热熔网胶膜突破日本垄断,并赚取了第一桶金。林建华看准了光伏胶膜行业潜在的市场空间,于是,福斯特从成立之日起,便开始潜心光伏胶膜的开发。

两年后的2005年,福斯特的EVA光伏胶膜正式研制成功。幸运的是,此时我国的光伏行业正处于高速发展期。

2007年我国成为全球最大的光伏组件生产国后,自然也成为了世界最大的EVA胶膜需求国,光伏胶膜供不应求,福斯特因此迅速挤入了国内光伏组件企业的供应商名单,并依靠国产化EVA胶膜的价格优势,不断吞噬国外的市场份额。

2008年,福斯特已经成为全球EVA胶膜供应商的前三强。随后,随着我国光伏装机需求的迅速增加,以及国内光伏企业规模的不断成长,福斯特的优势地位也因此迅速巩固。

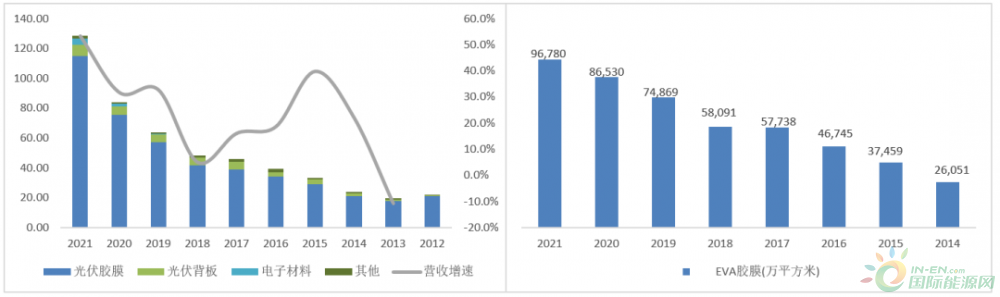

得益于光伏行业的高成长性,福斯特的营业收入在2021年达到128.68亿元,相比2012年增长近5倍。碳中和政策实施以来,公司的营业收入甚至处于加速增长的态势。

从行业地位来看,根据国盛证券的测算,2020年福斯特在光伏胶膜行业的市占率达到了58%,是名副其实的行业巨头,这一成就即使在光伏行业的其他各类环节,也很难再找到第二家。

福斯特营收结构与EVA胶膜销售量

资料来源:Wind、36氪整理

2018和2020年光伏胶膜竞争格局

资料来源:国盛证券,36氪整理

2

成本领先+先发优势,站稳行业地位

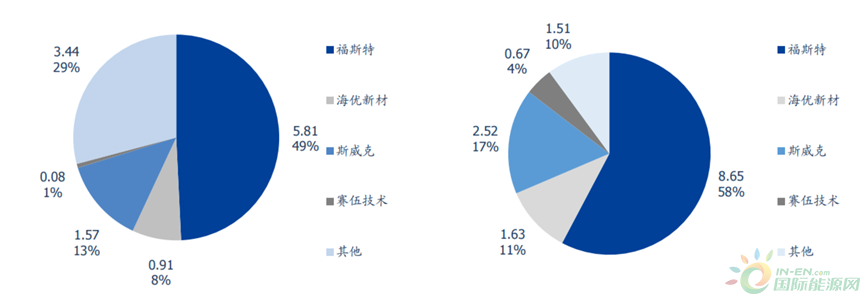

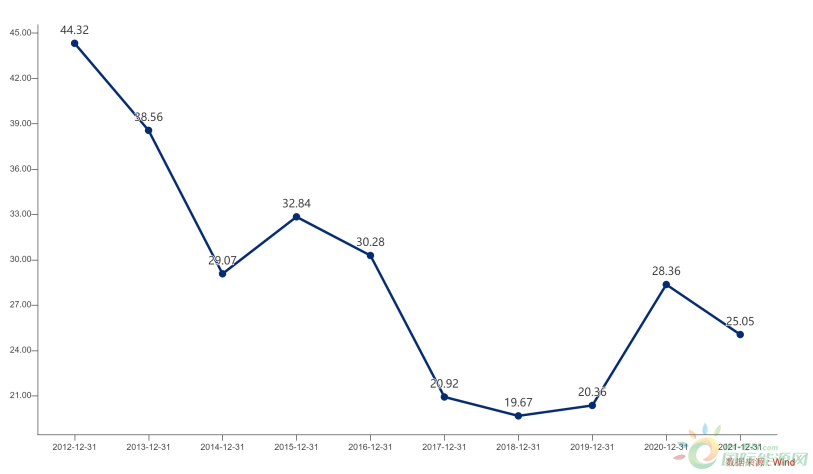

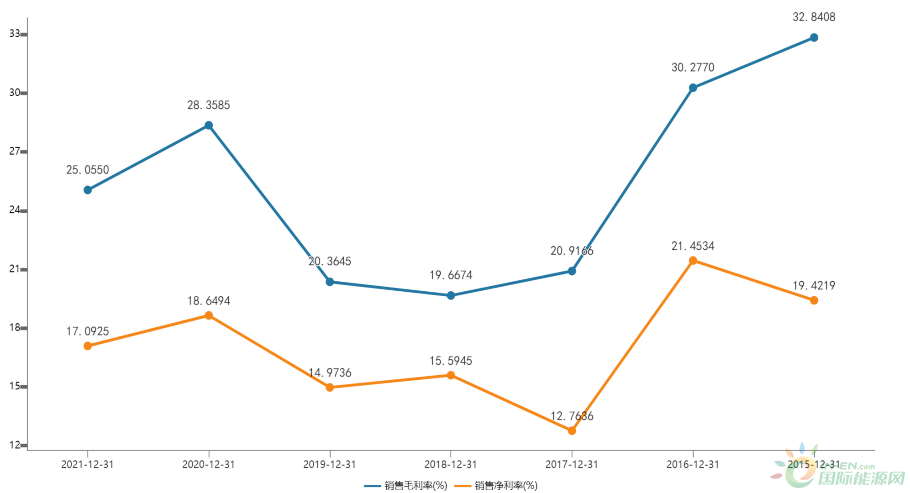

福斯特亮眼的市场数据,无疑会使许多投资者对公司的财务情况充满期待。然而,如果从仅从毛利率的角度来看,福斯特的表现恐怕会让人失望。

作为全球光伏胶膜市占率超50%的寡头企业,福斯特的毛利率并没有表现出期待中的垄断定价能力。在2021年,福斯特的毛利率仅有25%,并且整体还处于下降的趋势,至少从毛利率的角度来看,光伏胶膜产品并没有那么“高科技”。

福斯特综合毛利率

资料来源:Wind、36氪整理

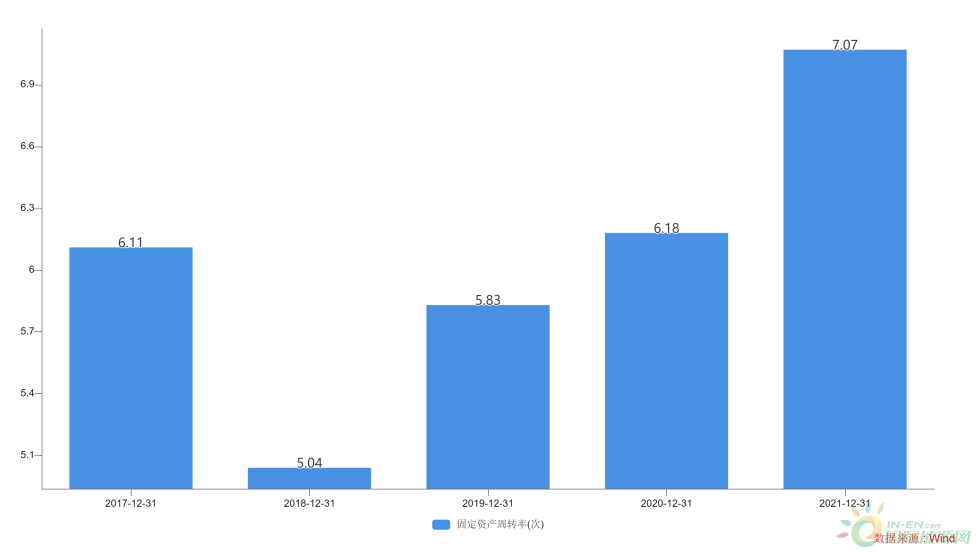

从进入壁垒来看,光伏胶膜又是典型的轻资产行业,公司超百亿的营业收入仅需要20亿元左右的固定资产支撑,固定资产周转率非常高。相应的,在资本支出方面,福斯特近五年累计的资本开支仅不到15亿元。这意味着,至少在资金方面,光伏胶膜是没有进入壁垒的。

福斯特固定资产周转率

资料来源:Wind、36氪整理

以上的数据可能会让许多投资者感到困惑:在一个看起来没有技术壁垒和资金壁垒的行业,福斯特的竞争优势究竟在哪里,公司到底是如何拥有如此之高的市占率的呢?

如果我们再把视野放大一些,或许就能找到一些答案。

从行业属性来看,福斯特隶属于大化工行业,这意味着福斯特的经营特点会带有化工行业的烙印。

从国内化工行业的整体情况来看,即便是强如万华化学,2021年的毛利率也只26%左右。从毛利率来看,万华化学似乎也没有体现出作为行业龙头的优势。但是,在不起眼的毛利率背后,万华化学却拥有着高达17.2%的净利率。

再回到福斯特,与万华化学高度相似,2021年福斯特的净利率也高达17.09%。从净利率的角度来看,福斯特的盈利能力终于开始与其行业地位匹配。

福斯特毛利率与净利率

资料来源:Wind、36氪整理

实际上,尽管化工行业存在环评、安评等准入限制,但大部分细分领域的进入门槛并不高,这意味着成本比拼仍然是大多数化工企业获取竞争优势的主要方式。

而化工企业有一个非常大的特点是,其可以通过规模效应和精细化管理极大地摊薄期间费用,进而在低毛利率的情况下,保持高利润率,福斯特也不例外。

根据近几年的数据,福斯特的期间费用率一直处于10%以下。得益于营收规模的增长,以及部分销售费用计入营业成本,2021年福斯特的期间费用率仅不到5%。这使得福斯特可以在低毛利率的情况下获得极高的利润。

福斯特期间费用情况

资料来源:Wind、36氪整理

另外,在营业成本端,由于光伏胶膜产品的原材料成本占比高达90%以上,因此原材料用量和价格变动会对毛利率产生重大影响。

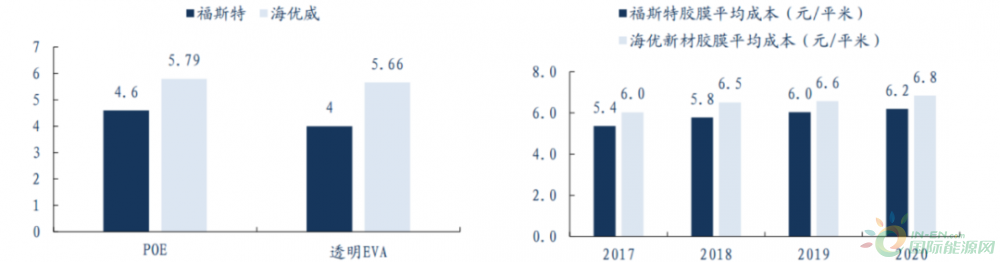

福斯特作为最大的光伏胶膜生产商,在原材料采购方面可以享有一定的折扣。更重要的是,福斯特凭借多年的技术和生产经验,在原材料利用水平方面亦远超同业。根据华创证券数据,福斯特透明EVA胶膜的原材料使用量为4吨/万平米,相较于第二梯队海优新材的5.66吨/万平米少了30%。福斯特POE胶膜的原材料使用量为4.6吨/万平米,相较于海优新材的5.79吨/万平米少了21%。因而,福斯特胶膜的平均生产成本历年都比第二梯队的海优新材低9%-11%。2020年,公司的胶膜平均生产成本为6.2元/平米,相较于第二梯队海优新材的6.8元/平米低了9%。成本优势显著。

光伏胶膜原材料利用和平均成本情况

资料来源:华创证券,36氪

因此,当我们把福斯特的财务数据与同业进行对比时,就会发现其毛利率和净利率均全面占优,即使福斯特再将毛利率继续下压,也可以获得不错的利润率,而此时处于三四线的胶膜生产企业则会开始亏损。

福斯特就依靠其在成本方面的优势,迅速抢占了大部分的市场份额。

胶膜企业毛利率(左图)、净利率(右图)对比

资料来源:国盛证券,36氪整理

实际上,我们认为,福斯特除了依靠成本优势“震慑”新进入者之外,还有一道天然的壁垒,而这道壁垒,也是福斯特能够维持高市占率的原因之一:信任。

在文章开头我们就提到,光伏胶膜主要应用于电池片的封装,并起到保护电池片和稳定封装后的组件结构的作用,由于制成后的光伏组件至少需要在严苛的自然环境中维持20年的寿命,一旦电池组件的胶膜开始黄变、龟裂,就会严重影响到光伏电池的发电效率,进而影响到光伏电站的收益。

因此,下游组件企业对光伏胶膜供应商的选择将会非常谨慎挑剔,一旦形成稳定的客户关系,就很难有动力再更换供应商。根据福斯特招股说明书披露,一般大型光伏组件企业对 EVA 胶膜均采用自主检测,经过较长时间的测试,并通过认证后(测试认证周期间至少 6 个月),才会试用,进而批量采购。

福斯特作为国内最早切入EVA光伏胶膜领域的企业,其产品已经过了组件客户十余年的验证,购买福斯特的EVA胶膜已经无需再担心产品的质量问题。

对新进入者而言,在没有明显的成本优势下,很难说服组件客户更换供应商。在这种情况下,福斯特的行业地位随着时间的增长反而不断被强化,最终成长成为全球的光伏胶膜龙头。

3

进击的POE胶膜,行业格局恐生变?

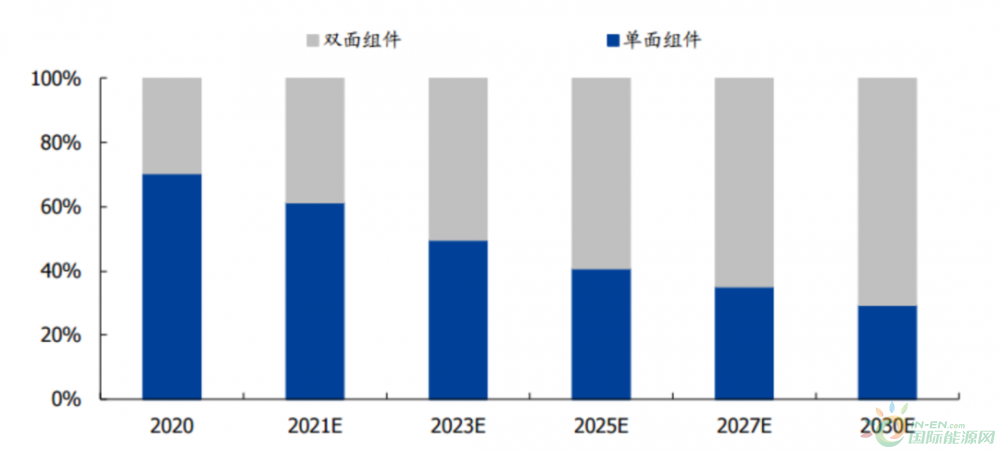

在前文中,我们并未对光伏胶膜的类型进行区分,但实际上,光伏胶膜主要分为EVA胶膜和POE胶膜两大类。简单而言,EVA胶膜主要应用于单玻组件,而POE胶膜则更适合应用于双玻组件。当然,上述适用条件并不是绝对的,鉴于由于目前POE胶膜价格相对较贵,部分双玻组件也会同样采用EVA胶膜。

光伏组件结构示意图

资料来源:公司财报,36氪整理

过去很长一段时间,全球的光伏组件都是以单玻组件为主,因此EVA胶膜也占据了绝大多数的市场份额,但根光伏行业协会预测,未来光伏组件将会以双玻组件为主,这也就意味着未来POE胶膜的市占率将会逐渐提升。

双玻组件渗透率预测

资料来源:国盛证券,36氪整理

那么,EVA胶膜时代的福斯特,会在这次POE胶膜的替代浪潮中掉队吗?

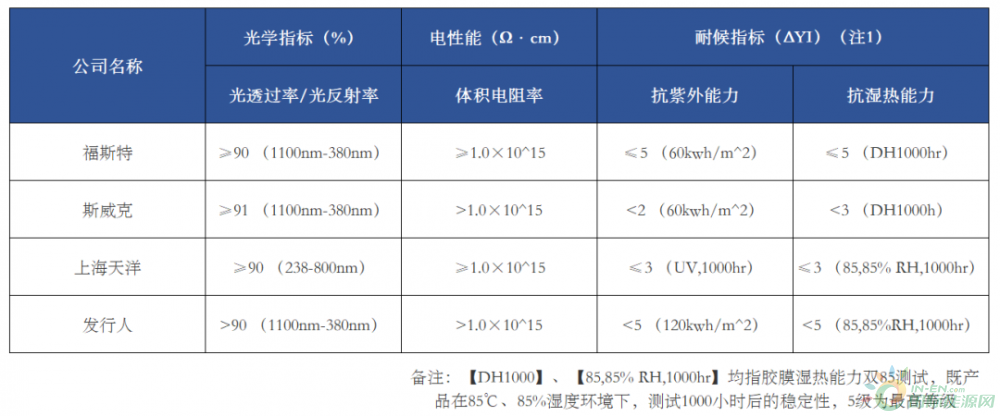

部分投资者对福斯特的担忧在于,POE胶膜作为刚刚兴起的技术路线,行业内各家企业处于同一起跑线,福斯特可能失去以前积累的成本优势与先发优势。但是,从我们目前收集到的数据来看,福斯特在POE胶膜的技术指标、成本指标依然具有非常大的优势。

在POE胶膜的技术指标方面,根据海优新材招股说明书披露,福斯特POE胶膜无论是在透光率,还是耐候指标,都处于行业的第一梯队。另外,在成本方面,福斯特POE胶膜的原材料使用量为4.6吨/万平米,相较于海优新材的5.79吨/万平米少了21%。这就意味着,福斯特依然可以复制其在EVA胶膜的成功路径,依靠成本领先战略维持其在行业内的市占率。

另外,根据天风证券在2021年初数据,福斯特POE胶膜市占率达到70%,甚至比EVA胶膜市占率还要高。

福斯特与同业胶膜产品技术指标

资料来源:海优新材招股说明书、36氪整理

4

胶膜老大的一些小瑕疵

尽管福斯特被众多光环所围绕,但也并不是100%的完美。

在上一部分我们提到,福斯特制造EVA光伏胶膜的原材料成本占比在90%以上,而原材料中成本最高的则是EVA树脂(EVA粒子)。

EVA树脂的用途十分广泛,在我们生活中最常见的,就是应用于各类运动鞋的鞋底。2019 年,全球 EVA 树脂总产能为 521 万吨,其中我国总产能为 148 万吨,居全球首位。

然而,我国用于光伏级的高端EVA树脂,却仍主要依靠进口。根据国金证券数据,截至 2020 年,我国光伏级EVA树脂仅斯尔邦、联泓新科和宁波台塑三家公司可生产,累计产能不足40万吨,国产化率不足三分之一。

光伏级EVA树脂的稀缺性,使得福斯特在面对供应商时几乎没有议价能力,而供应商也不出意外地对福斯特EVA树脂的采购提出了“严苛”的条件:包括超过40%的毛利率,以及仅约1个月左右的付款周期。

面对如此强势的供应商,福斯特的客户—也就是组件企业,却又是另一番景象。作为光伏产业链议价能力最弱的环节,组件企业自身的现金流本来就捉襟见肘,因此这些企业在向福斯特支付光伏胶膜的采购款时,一般会有2-3个月账期。

这就导致,福斯特的售货款需要2-3个月才能收回,而采购款却要在1个月内支付。付款的速度大于收款的速度,这使得福斯特的现金流表现非常“辣眼睛”。

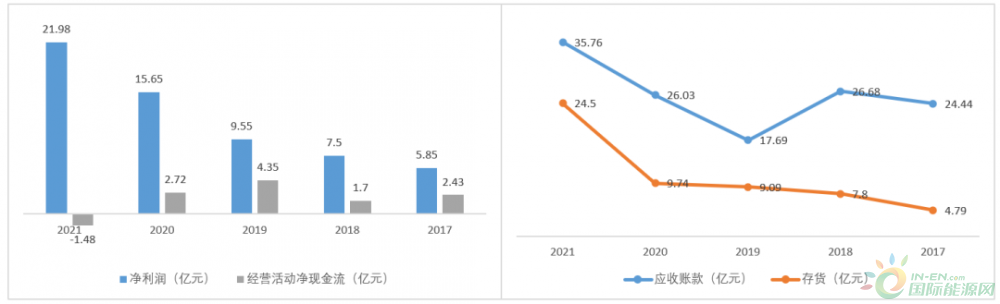

在2017-2021年五年的时间里,福斯特累计实现净利润60.53亿元,而经营活动净现金流却只有可怜的9.72亿元,其中的很大一部分都藏在了应收账款中。

2021年,福斯特的应收账款高达35亿元。另外,因去年突击备货,福斯特的存货也激增151%至24.5亿元,这也同样消耗了大量的现金流。

福斯特现金流、存货与应收账款变动情况

资料来源:Wind、36氪整理

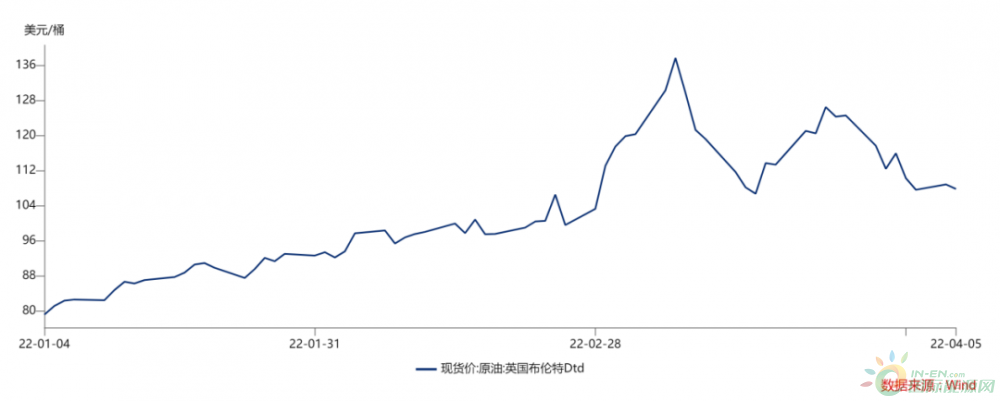

除了表现不佳的现金流外,福斯特还面临另一项外部冲击:原油价格的飞涨。

EVA树脂是以乙烯为主要原材料制成的化工品,原油价格的变动无疑会对EVA树脂的价格造成扰动,进而影响到福斯特光伏胶膜的成本,最终传导至毛利率。

2022年开年以来,布伦特原油现货价已累计上涨超30%,期间涨幅一度超70%。原油价格的飞涨使得福斯特面临着巨大的成本压力,然而,由于下游组件客户已深受硅料涨价的折磨,实在无法再承受光伏胶膜的涨价,因此,福斯特的成本压力最终只能由公司内部消化。

毫无疑问,对于原材料占比超90%的光伏胶膜产品而言,如果石油价格继续上涨,必然会对光伏胶膜产品的利润水平造成非常大的影响,今年福斯特在二级市场表现不佳也与此有相当大的关联。

当然,福斯特也体现出了作为龙头的韧性,在强大的成本管控能力下,公司不太可能因此发生亏损,但对其他光伏胶膜企业而言,今年的形式则要严峻许多。在二级市场,福斯特下跌约25%,但海优新材已经回调近40%。

布伦特原油现货价

资料来源:Wind、36氪整理

5

是否值得投资?

综上所述,从基本面来看,福斯特作为光伏概念板块胶膜细分领域的绝对龙头,近年来受益于产业政策支持下光伏行业的加速扩容,公司的市场份额也得以持续提升,带动营业收入快速增长,2017-2021的营业收复合增速达到近30%,具备较高的成长性;同时,得益于规模效应和稀缺性等特征,公司的经营确定性较高,在成本优势下盈利能力始终处于较高水平,近三年的净利率维持在15%、19%和17%,处于行业较高水平,盈利能力优越;从增长潜力来看,光伏行业未来将长期处于高景气度周期,而福斯特作为细分龙头仍可充分享受行业扩容带来的规模红利,同时通过成本优势持续维持在胶膜环节的龙头地位。

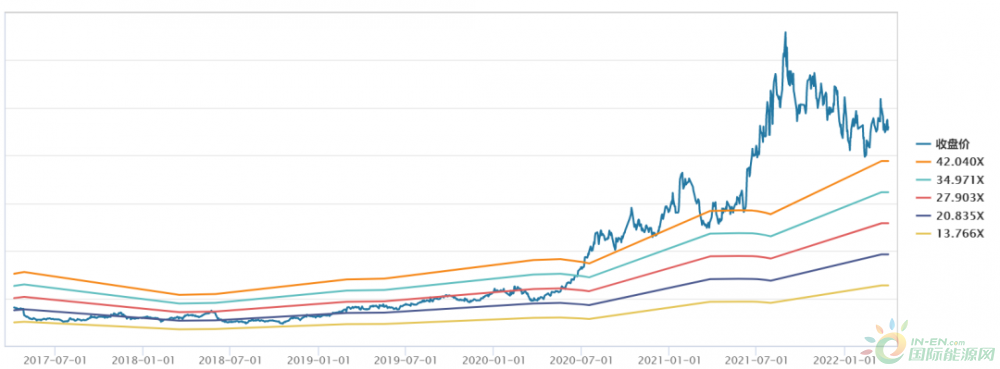

估值方面,从历史估值水平来看,在2020年以前,公司的市盈率大约在25倍左右。2020年下半年开始,在碳中和政策的刺激下,福斯特的估值逻辑开始由传统化工股向光伏概念的成长股切换,因此市盈率也从以前的25倍左右一路突破至40倍以上。因此我们认为,目前选用新能源板块的细分龙头企业作为可比公司更可取。

福斯特PE-Band

资料来源:Wind、36氪整理

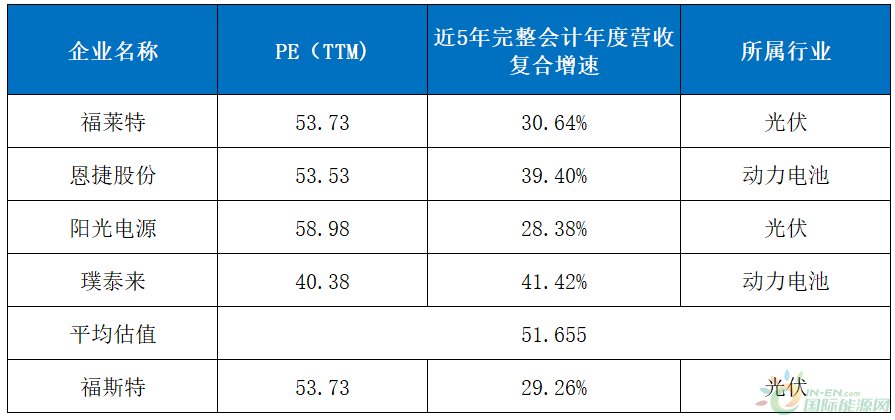

鉴于此,我们选取了新能源行业四家体量相近的细分行业龙头,通过对比几家企业的估值情况,不难看出,市场普遍给与了这些公司比较高的估值,平均PE在51.65倍左右。对比来看,福斯特目前估值为53.73倍,与平均水平非常接近,这意味着福斯特目前的估值水平与其行业地位基本是匹配的。

不过,考虑到今年全球原油价格持续上涨的影响,原材料成本的增加,致使市场对福斯特今年的毛利率表现更为担忧,这也直接反映为近期二级市场公司股价表现不佳。但从长期来看,剥离短期扰动因素后,我们认为福斯特仍有非常高的配置价值。

福斯特与其他细分行业龙头估值比较

资料来源:Wind、36氪整理

切换行业

切换行业

正在加载...

正在加载...