7月7日,大全能源发布2022年度向特定对象发行A股股票发行情况报告书。

本次大全能源向特定对象发行股票的实际发行数量为2.12亿股,发行价格为51.79元/股,募集资金总额为110亿元。扣除不含税的发行费用6322.78万元,实际募集资金净额为人民币109.37亿元。

110亿元定增

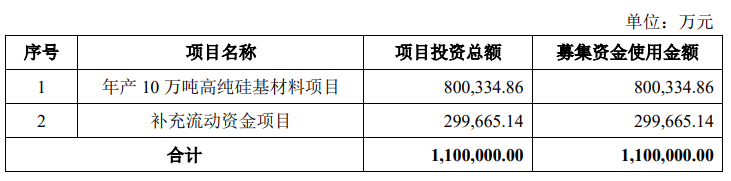

本次定增源于大全能源在今年1月24日发布的2022年度向特定对象发行A股股票预案,募集资金总额不超过人民币110亿元,扣除发行费用后拟用于年产10万吨高纯硅基材料项目和补充流动资金。

来源:大全能源公告

6月16日至6月17日期间,大全能源及主承销商以电子邮件的方式向304名符合相关条件的投资者发出了《认购邀请书》及《新疆大全新能源股份有限公司向特定对象发行股票申购报价单》等附件,邀请其参与本次发行认购。

2022年6月21日上午,大全能源和主承销商共收到16名认购对象回复的《申购报价单》,均为有效报价,有效报价区间为51.79元/股-61.61元/股。

16名认购对象配售数量165,128,391股,募集资金总额约85亿元,确定发行价格为 51.79 元/股。但未达到募集资金总额上限110亿元,且有效认购对象数量不超过35 名。

大全能源与主承销商随即以51.79元/股向投资者继续征询认购意向,并在2022年6月21日向已发送《认购邀请书》的304位投资者,发送《追加认购邀请书》。

经过两次认购后,大全能源定增发行对象最终确定为19家,符合《实施细则》等相关法律法规的规定, 所有发行对象均以现金方式认购发行普通股股票,并与大全能源签订了《股份认购协议》。

截至2022年6月27日止,主承销商账户已收到19家投资者缴付的认购资金390笔,资金总额人民币110亿元。

千亿硅料巨头

资料显示,大全能源自成立以来,紧紧围绕国家新能源战略规划,依托持续的研发投入和技术创新,结合低成本能源优势以及地处硅产业基地集群优势,一直专注于高纯多晶硅的研发、生产和销售。

2021年7月22日,大全能源在上海证券交易所科创板成功挂牌上市,是新疆首家科创板上市企业,上市首日就突破千亿市值,成为A股又一千亿光伏企业。

2021年,大全能源多晶硅销量为7.54万吨,实现营收108.32亿元,同比增长132.23%;归母净利润57.24亿元,同比增长448.56%。在硅料企业中仅次于通威股份,高于协鑫科技和新特能源。

扩产扩产

为满足市场需求,“硅料四大天王”已开始新一轮的扩产规划。

据公开信息显示,2021年底通威股份硅料产能将增加至18万吨。2022年底将达33万吨;新特能源2022年3月宣布在新疆投建20万吨多晶硅项目;协鑫科技更是在全国多地建设硅料生产项目,2022年内总硅料产能将达36万吨。

大全能源则在2021年12月发布公告称,拟投资332.5亿元人民币,在包头市投建30万吨/年高纯工业硅项目+20万吨/年有机硅项目+20万吨/年高纯多晶硅项目+2.1万吨/年半导体多晶硅项目。

本次定增110亿元就是用于上述项目,不仅有利于大全能源进一步提高产能,同时也有利于早日解决硅料供需失衡问题。

切换行业

切换行业

正在加载...

正在加载...