近年来,随着能源转型进程进一步加快,作为世界公认的继煤、油、气后第四大能源库,生物质能的应用呈持续增长趋势。我国也提出在“十四五”期间稳步发展生物质发电,积极发展生物质清洁供暖,加快发展生物天然气,大力发展非粮生物液体燃料。

生物质能直接或间接地来源于绿色植物光合作用,以化学能形式贮存太阳能,是重要的能源载体,也是唯一的可再生碳资源。它具有可再生、环境友好、清洁低碳等独特优势,以固、液、气等多种形态将能源、材料和化学品紧密联系在一起,广泛应用于工业、农业、交通、生活等多个领域。

在现代能源体系中发展生物质能,不仅有利于促进农业规模化发展,还将为应对气候变化、能源短缺和环境污染等难题起到积极作用。

在交通运输领域内发展的生物质能主要是燃料乙醇、生物柴油和生物航煤等生物质液体燃料。未来,随着生物质能产业发展的政策环境进一步完善,技术水平进一步提高,生物质能多元化开发利用或将迎来蓬勃发展新机遇。

燃料乙醇是绿色交通重要支撑

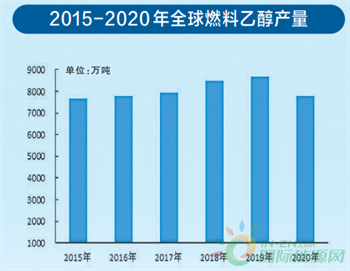

燃料乙醇是目前消费量最大的生物质液体燃料。根据美国可再生燃料协会数据,2015年以来,燃料乙醇产量持续增加,2019年达到8672万吨,混配出约6亿吨乙醇汽油,超过同期车用汽油消费总量的60%。

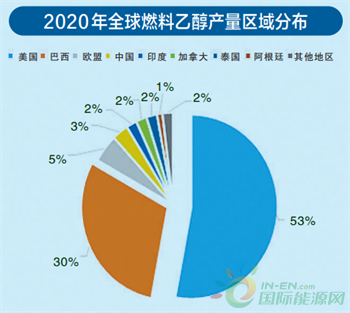

全球共有66个国家和地区推广使用乙醇汽油,各国根据自身的资源禀赋等条件发展燃料乙醇产业。美国、巴西是燃料乙醇产业规模最大的国家,约占燃料乙醇总产量的83%。其中,美国以玉米为主要原料生产燃料乙醇,成为世界第一大燃料乙醇生产国,2020年产量约占世界总产量的53%,E10乙醇汽油(含有10%的燃料乙醇)在美国已基本实现全境覆盖。近期,地缘政治紧张导致能源价格上涨,为降低工薪家庭成本、抑制能源价格增长,美国有意增加乙醇汽油的使用量,销售E15乙醇汽油(含有15%的燃料乙醇)。

巴西平均年产甘蔗6亿多吨。基于丰富的甘蔗资源,巴西已发展成为全球第二大燃料乙醇生产国和消费国,2020年产量约占世界总产量的30%。目前,巴西是世界唯一不使用纯汽油作汽车燃料的国家,燃料乙醇掺混比例已提高到27%。

在我国,生物燃料乙醇已实现部分汽油替代,为绿色交通提供了支撑。根据统计,2020年我国燃料乙醇产量达到274万吨,表观消费量约为277万吨。2021年7月,国家能源局印发《2021年能源工作指导意见》明确提出,要加快推进纤维素等非粮生物燃料乙醇产业示范,指出了发展纤维素燃料乙醇将是生物燃料乙醇的重点方向。

生物柴油市场供需前景两旺

生物柴油几乎不含硫和芳烃,十六烷值高,是广泛认可的清洁低碳燃料。2021年以来,受到原油价格上涨、欧洲油脂产量下滑、需求增高等因素影响,生物柴油价格持续上涨,同比上涨35%,最高时超过1.1万元/吨。

与化石燃料相比,生物柴油的二氧化碳排放量减少50%至90%。市场上销售的生物柴油包括传统的酯型生物柴油(主要是脂肪酸甲酯,FAME)和加氢脱氧型生物柴油(HVO)。

2020年全球生物柴油产量约为4290万吨,同比增长2.8%。生产生物柴油的关键原料是动植物油脂,主要包括大豆油、棕榈油、菜籽油、废弃食用油等。其中,棕榈油是生物柴油最主要的原料,占比约39%;大豆油和菜籽油占比分别为25%和15%;废弃油脂原料约占10%。

美国、欧盟、巴西、印度尼西亚等基于丰富的油脂资源成为生物柴油的主要产地。其中,印度尼西亚主要以棕榈油为原料生产生物柴油,生物柴油产量约占全球总产量的19%,是最大的生物柴油生产国。

欧盟把生物燃料作为主要替代能源开发和使用。在一系列相关政策法规鼓励和要求下,欧盟已经成为全球最大的生物柴油生产和消费区,生物柴油产量约占全球总产量的30%。在政策和市场需求的驱动下,欧盟生物柴油产量和消费量逐年增加,但总体仍处于“供小于求”的状态,需要进口生物柴油以满足消费市场。

数据显示,2015年以来,欧盟生物柴油的进口量迅速攀升,2018年以后,生物柴油年进口量超过260万吨。受疫情影响,2020年欧洲生物柴油进口量约273万吨,同比降低14%。其中从阿根廷进口量约90万吨,占比33%,主要为大豆油基生物柴油;从中国进口约85万吨,占比31%,主要为废弃油脂基生物柴油,较2019年提高15%;从印度尼西亚与马来西亚合计进口约63万吨,占比23%,主要为棕榈油基生物柴油,较2019年降低25%。根据2021年7月欧盟《可再生能源指令(RED II)》修订后的指令,到2030年,可再生能源在欧盟能源消费总量中的份额将上升到40%,其中可再生燃料在运输部门的占比达到26%。由此可见,包括生物柴油在内的可再生能源又将迎来新的发展机遇。

我国油脂资源相对匮乏,主要用废油脂为原料制备生物柴油,并从2010年开始商业化供应B5生物柴油(柴油中添加5%的生物柴油)。到目前为止,上海已有231座加油站供应由地沟油制备的B5生物柴油。2021年,我国生物柴油产量约150万吨,同比增长16.8%,出口量约130万吨,同比增长45%,几乎全部出口到欧洲。

生物航煤是航空业减碳关键

根据国际清洁交通委员会(ICCT)的统计数据,2019年全球客运和货运航班共排放二氧化碳9.2亿吨,约占全球温室气体排放量的3.5%。虽然占比较低,但是航空业产生的温室气体主要排放在平流层,对气候变化影响更大。早在2016年10月,国际民航组织(ICAO)第39届大会就通过了有关建立国际航空碳抵消及减排机制(CORSIA)的决议,成为全球第一个行业性减排市场机制,强力推行航空业减排计划。CORSIA提出,2025年国际航班生物航煤使用量达500万吨,2050年国际航班生物航煤使用比例将达到50%的目标。

受新冠肺炎疫情影响,2020年国际航班骤减,因此ICAO要求以2019年航空碳排放量为基准(原基准是2019-2020年的平均值),2021-2035年保持零增长。航煤燃烧排放的二氧化碳约占航空业排放总量的96%以上,是最大的排放源。以生物质为原料生产的生物航煤,具有与化石航煤组成相似、性能接近、减排贡献大、与发动机和燃油系统兼容性好等优点,因此使用生物航煤被认为是实现航空业二氧化碳减排最有效的手段。

自2009年以来,生物航煤制备技术持续进步,相关产业快速发展。欧美发达国家在技术研发、标准认证等方面走在前列。美国、加拿大、挪威、芬兰等国已经建立了从原料到应用的完整产业链,初步形成了生物航煤规模化消费市场。尽管2020年航空燃料使用量急剧下降,但生物航煤市场仍然保持发展。国际航空运输协会(IATA)批准使用的生物航煤种类已扩大到了7种。截至2020年,有45家航空公司使用了生物航煤,有7家航空公司积极参与投资生物航煤的生产。

2021年,欧盟就其在航空运输领域减排55%(取代此前减排40%的目标)并扩大生物航煤使用的计划草案举行了公开磋商,包括强制掺混指令、拍卖机制、资金和监督等议题。挪威于2020年开始要求所有航空燃料中添加0.5%的生物航煤。荷兰从2022年开始为所有阿姆斯特丹出港航班的燃料掺混0.5%生物航煤。法国正在立法,要求从2022年开始使用至少1%的生物航煤,到2025年增加到2%,到2030年增加到5%,2050年增加到50%。德国计划将生物航煤的使用量在2025年增加到0.5%,2028年增加到1%,2030年增加到2%。瑞典也在计划出台航空减排措施,要求航空燃料在2030年减排27%。

为响应航空业碳抵消和减排计划,满足国内外生物航煤市场需求,我国早在2009年之前就陆续布局开展生物航煤相关研究。中国石油在2011年完成了国内首次生物航煤验证飞行,储备了具有自主知识产权的生物航煤制备技术,并且持续推动生物航煤技术研发以降低生产成本。中国石化2014年完成了生物航煤适航评审,2020年在镇海炼化建成我国首套10万吨/年生物航煤工业化装置,随后启动了生物航煤生产和可持续性认证工作,并于2021年4月获得RSB可持续认证。

欧盟将生物质能纳入能源转型框架

近年来,欧盟将绿色低碳能源转型作为其经济和产业发展的重要方向,各种传统化石能源的替代能源都被纳入其能源转型框架,并在能源整体发展战略以及具体政策上都加以推进,共同构建了欧盟能源转型“多点开花”“多路并进”的局面。

所谓生物质能,从广义层面讲,是指生物来源材料制成的可再生能源。狭义上讲,则是生物柴油等生物燃料。国际可再生能源署将生物质能分为“传统”和“现代”两类,传统生物质能是指木材、动物粪便和传统木炭等燃料,而现代生物质能包括液体生物燃料、沼气、木质颗粒燃烧供热系统等。欧盟委员会则将生物质能定义为将农林副产品、城市垃圾、能源作物等转化为电、热、燃料等能源,利用方式可包括生物质发电、生物气体和生物燃料等。当前,欧盟的生物质能消费已经占可再生能源总消费的近60%。同时,鉴于欧盟处于后现代发展阶段以及新一轮能源转型的先锋地位,其生物质能事实上更多以“现代”利用方式为主,成为欧盟去化石能源体系中的重要组成部分。

欧盟生物质能产业的发展路径有着成体系、具有连续性等特点。首先,欧盟构建了生物质能发展的顶层设计框架。自欧盟单一市场构建以来,其共同能源政策就一直在探索中发展,而随着生物质能逐渐被视作替代化石能源的可行选项之一,欧盟就不断与时俱进地构建相关政策框架和制度。2003年,欧盟提出了机动车使用生物燃料框架指令,提出生物燃料是应对气候变化的重要一环,同时制定了2020年生物燃料占欧盟汽柴油消费20%以上的目标。2005年,欧盟委员会发布《生物质能行动计划》,就生物质能政策目标、燃料标准、产品贸易规则、燃料作物生产用地标准等设计了发展路径,并且将生物质能发展定位为扩大可再生能源消费及应对化石能源价格上涨的重要方式之一,构建了欧盟生物质能发展的基石。2006年,欧盟发布《欧盟生物燃料战略》,提出将生物燃料作为交通领域替代燃料之一加以推广。此后,欧盟在其制定的能源政策全面性政策框架,以及各版可再生能源指令、交通运输能源指令等具体领域能源法规中,均提及了生物质能的相关发展目标。

近期,随着欧洲能源安全局势不断紧张,加之欧盟对实现碳中和目标的坚持,生物质能在能源版图中“补充性作用”的定位日渐清晰。2021年7月,欧盟在Fit55气候能源一揽子计划中提出,应制定最清洁的生物燃料标准,预计其生物质能消费总量将增加。同时指出,应考虑木材等生物质能的“最优利用”和“可持续性”。2022年5月,欧盟委员会发布REPowerEU能源保障计划,提出鼓励包括生物质能在内的可再生能源生产,计划到2030年使欧盟生物甲烷产量提升至350亿立方米,使实现目标的相关投入达到370亿欧元,并在创新、伙伴关系、基础设施等方面加以支持。

其次,欧盟持续采取行动,推动生物质能行业规则的塑造。长期以来,欧盟在生物质能领域强调产业发展与环保效果的有机结合,意图以相应标准规范内部市场以及相关国际贸易等。在航空领域,欧盟委员会与空客公司以及欧洲多家大型航空公司和生物质能公司在2011年创立了“生物燃料飞行路径”倡议,共同推动航空业应用生物燃料的进程及相关标准的制定,并促进投融资、公众宣传等活动的推进。在道路交通领域,欧盟划定不同生物燃料等级,将经济作物以及废弃食用油脂或动物脂肪等不同原料生产的生物燃料进行分类,还根据“废物和残留物的乘数”评估其碳排放影响。在生产的环境影响方面,欧盟在可再生能源指令2008年修订版和燃料质量指令2009年修订版中引入“间接土地利用变化”(ILUC)准则,即考虑因生物质能原料种植扩大而造成土地碳储存能力降低和潜在温室气体排放等,将全球部分地区评估为“不适合开发生物质能原料种植”。此后,欧盟分别在2015年和2019年建立“减少生物燃料间接土地利用变化的指令”和“间接土地利用变化授权条例”,进一步规范行业标准,并对加拿大、澳大利亚、克罗地亚等国生物燃料油菜籽生产进行评估。此外,2010年欧盟在ILUC原则基础上还建立了生物燃料认证计划,并推动成员国制定与欧盟规则一致的生物燃料标准来约束市场。

在长期多措并举推动能源转型以及扩大可再生能源消费量和比重的背景下,欧盟生物质能在过去数十年中总体处于稳步发展的态势,年消费量从2006年的192拍焦升至2021年的681.9拍焦,占全球的16.1%。2020年欧盟生物质发电量达163.2太瓦时,占欧盟可再生能源发电的15.4%,甚至高于光伏发电的144.2太瓦时。未来,随着欧盟应对能源地缘政治挑战以及推进能源转型的政策导向更为明晰,生物质能特别是沼气、生物质发电等对化石能源替代性强的领域将有望进一步发展。

需要注意的是,鉴于生物质能本身的性质以及当前国际地缘政治的复杂性,欧盟发展生物质能也面临不小的挑战。首先,生物质能毋庸置疑具备“可再生”的特性,但其发展利用是否“低碳”仍饱受质疑。事实上,生物质中的能量转化为电、热、光等,通常需要经过燃烧及排放二氧化碳等温室气体的过程。而燃烧生物质(木柴)获得同等规模能量所排放的二氧化碳远高于煤、石油、天然气等,其碳能转换效率偏低仍是不争的事实。此外,沼气还会出现甲烷泄漏等问题。因此,有分析认为,生物质能利用很可能与欧盟激进的碳中和目标背道而驰。

其次,生物燃料很大一部分是以甘蔗、玉米等食用作物为原料制造,在当前全球粮食危机不断加剧的背景下,扩大生物燃料使用无疑面临越来越大的道德压力和成本负担。此外,在全球运输行业不断推进电力化和氢能化的趋势下,欧洲多国进入燃油车淘汰倒计时,这也对生物燃料形成越来越大的挤压。总体而言,生物质能在欧盟乃至全球的未来能源格局中更可能扮演一种补充性角色,其发展规模和前景将有明显上限。

.png)

延伸阅读

美国:

美国是世界上最大的生物乙醇和生物柴油生产国。美国国会早在2005年就制定了可再生燃料标准,以开发乙醇和其他车辆可再生燃料市场。在此之后,美国在该领域已有数十亿美元的投入。

据英国《金融时报》称,2021年美国玉米总产量中的36%被用于生产乙醇,40%的豆油被用于生产生物柴油。随着汽油价格飙升,今年6月,美国环境保护署(EPA)要求炼油厂今年在汽油和柴油中掺混206.3亿加仑可再生燃料,较去年目标增长9.5%。EPA表示,此举旨在帮助美国可再生燃料标准(RFS)计划进入增长模式,并推动市场对石油基汽柴油替代品的需求增长。

澳大利亚:

2021年,澳大利亚可再生能源署(ARENA)发布了未来10年的生物质能发展路线图,并从澳大利亚政府获得3350万澳元的资金支持。根据该路线图,政府将指导私营和公共部门制定政策并投资于生物质能产业。ARENA表示,生物质能产业每年可为澳大利亚经济贡献72亿美元,创造2.62万个新工作岗位,减少9%的温室气体排放,并转移6%的堆填垃圾。

据悉,ARENA在过去8年里投资了超过9470万美元,用于生物燃料生产及相关技术开发项目。ARENA表示,到2050年,生物质能有潜力提供该国能源总消耗的20%,而目前是3%。

印度:

国际能源署(IEA)最近的一份报告称,2017年至2021年间,印度的乙醇需求增加了2倍,估计达到30亿升,预计到2026年,印度将成为仅次于美国和巴西的全球第三大乙醇市场。

印度总理莫迪在今年的世界环境日上指出,为减少污染并降低对进口原油的依赖,印度生物燃料乙醇掺混比例要在2025年达到20%,比之前设定的目标提前了5年。莫迪称:“发展燃料乙醇行业已成为印度21世纪的首要任务之一。这不光对环境更友好,还能改善农民生活,到2025年实现20%的生物燃料乙醇掺混比例,意味着乙醇采购量大幅增加,这会让更多印度甘蔗种植者受益。”

巴西:

巴西是全球最早开发和利用生物燃料的国家之一,如今已成为全球第二大生物燃料生产和消费国。为确保以更加可持续的方式生产生物燃料,巴西出台了一系列鼓励政策和相关法案。其中,国家生物燃料政策法案(RenovaBio)是该国生物燃料行业的重要里程碑,得到了国际能源署(IEA)的肯定,并作为成功典范进行推广。

生物甲烷在巴西的发展尤其显著,仅去年就有45家生产生物甲烷的新工厂落成,生物甲烷产量增加37%,日产量约40万立方米。巴西政府还计划拨款70亿雷亚尔,在圣保罗、南里奥格兰德等6个州建设和运营25家生物甲烷生产工厂。