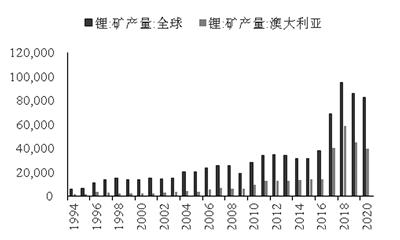

澳大利亚及全球锂矿产量 单位:吨

锂对应的单质为银白色质软金属,也是自然界中标准电极电势最低、电化学当量最大、最轻的金属元素,因此,锂是电池的理想材料,是天生的“能源金属”。在当前全球电动化发展的浪潮中,锂产业具有巨大的发展空间和潜力。

2021年,全球已探明的锂资源量达到8900万金属吨,随着勘探的持续和开采技术的提升,锂资源总量将会继续增加。锂资源主要以盐湖卤水和伟晶岩两种形式存在,其中,卤水占比58%,伟晶岩占比26%。从分布上来看,全球盐湖卤水锂矿主要分布在玻利维亚、智利、阿根廷、美国、中国等国家,而岩石锂矿主要分布在澳大利亚、墨西哥、捷克等国,其中澳大利亚锂矿在资源量和品位上均具有优势。

从细分品和特征上来看,花岗伟晶岩型主要包括锂辉石和锂云母,目前,碳酸锂的生产主要使用锂辉石,锂云母则更多用于生产玻璃陶瓷。相较于花岗伟晶岩型(1.5%~4%),黏土型品位仅0.4%,但其便于开采且无需爆破,因此在采矿环节成本较低。而湖相沉积岩型锂矿锂含量不高,目前难以有效利用。盐湖卤水型通常指锂离子浓度达到可提取标准的盐湖资源,目前多为南美地区易于开发的低镁锂比盐湖,高镁锂比盐湖所需的开采技术要求则更为严苛。整体来看,高品位优质锂矿和低镁锂比盐湖卤水资源相对稀缺,且全球锂资源分布较为不均。

锂产业链上游主要是锂矿的开采,目前主要通过锂矿石和盐湖卤水提锂。中游主要是锂盐产品的生产,初级加工阶段主要包括碳酸锂、氢氧化锂、氯化锂等锂盐产品,其中,碳酸锂和氢氧化锂按照纯度与化学指标也可以分为工业级和电池级,分别用于工业领域和电池领域。锂的终端应用非常广泛,主要应用于电池、陶瓷、玻璃、合金、润滑剂、医药、航天及军工等领域。

目前,锂精矿贡献了原材料的主要增量,从资源自身的开发情况和条件来看,澳大利亚现有锂矿项目扩产和非洲锂矿项目的新投产将成为未来1—3年全球锂资源供应增长的主要战场,而欧美地区的锂矿主要受开发环境和政策影响相对滞后,供应增量释放偏弱。

澳大利亚锂矿产业集中度较高

澳大利亚目前共有6座锂矿矿山处于在产状态,分别是Greenbushes、Wodgina、Ngungaju、Pilgangoora、Mt Cattlin和Mt Marion。其中Wodgina和Ngungaju都是在今年第二季度刚开始复产。

非洲或成下一轮锂资源扩张的重点地区

非洲锂资源主要分布在刚果(金)、马里、津巴布韦、加纳和纳米比亚5个国家,总量约2575万吨LCE。其中,刚果(金)的探明锂资源储量达300万金属吨,占非洲的69.1%;其次是马里,探明锂储量达70万金属吨,占非洲的16.1%。非洲锂矿基本为近几年新勘探的绿地矿,具有较大的开发潜能。但考虑到锂矿绿地项目的建设周期一般在1年以上,而从开启建设到商业化生产则需要2年左右的时间,预计非洲地区锂矿从开采到产出还需时间。

欧美锂矿开发程度偏低

欧美锂资源开采基本处于刚刚起步阶段,多数资源尚未开发。据不完全统计,目前,欧洲地区已进入勘探开发阶段的锂矿有8座,但由于欧洲锂矿品位处于相对偏低的水平,且多数项目开发方案为“矿山+转化产能”的一体化设计,导致欧洲锂矿项目的开发支出整体处于高位,项目开发进程受到一定限制。美洲地区锂矿矿石类型相对复杂,包括锂辉石、透锂长石、锂云母和锂黏土等,是除澳大利亚和非洲以外产能规划最大的地区;锂矿项目主要分布在美国、加拿大和巴西等国家,其中,美国由于拥有Albemarle和Livent两家锂生产商,虽然当地项目偏少,但其开采基础好于欧洲。加拿大矿业勘探水平和资金方面具有一定优势,当地已进入开发阶段锂矿数量远超欧美其他国家。巴西则是除澳大利亚以外全球主要的锂精矿供应国之一。

盐湖锂储量巨大

除去矿产锂之外,另一大锂的供应来源于盐湖锂。就目前勘探结果,盐湖类型的锂资源占据了全球已探明的锂资源总量的近六成。但由于大多数的盐湖项目位于基础建设相对薄弱且自然条件较为艰苦的地区(如中国的青藏高原),就目前锂产量而言,来自于盐湖的占比却在2015年后不增反降,全球盐湖提锂的供应份额从59%大幅降低至仅约43%。近年来,随着新能源板块的发展对于锂需求的爆炸式增长,锂价格连创历史新高,在2022年第一季度一度达到50万元/吨,盐湖提锂技术再度被重视。

全球主要盐湖锂资源集中于美洲以及中国。其中,南美(玻利维亚、智利、阿根廷)盐湖锂储量约达到1840万吨,占全球储量约70%。