一、2023年1-4月储能项目投运总览

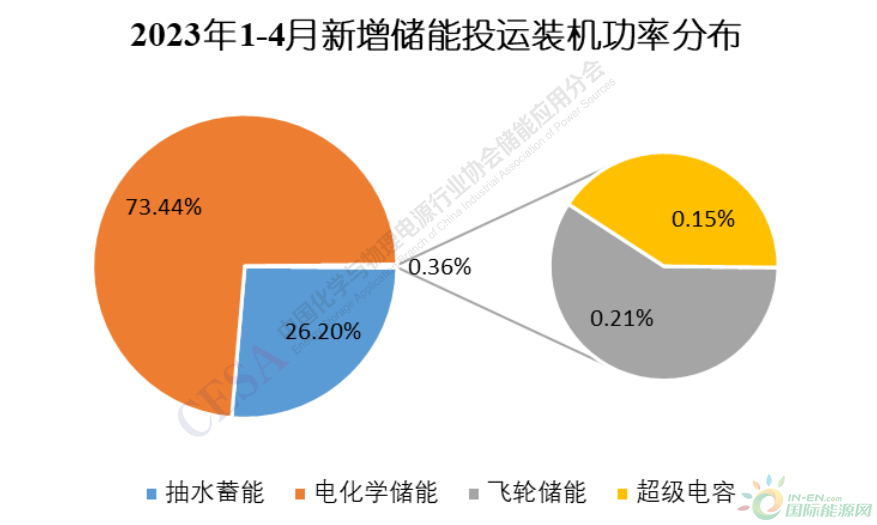

2023年转眼已经来到5月份,过去四个月,新型储能项目发展依旧来势汹汹,新型储能项目投运的消息不断,据不完全统计,2023年1-4月共有77个新型储能项目(2.535GW)和3个抽水蓄能项目(900MW)投运,共计3.435GW。其中电化学储能项目共73个,装机规模达2.523GW/5.037GWh;非电化学新型储能项目共4个,其中飞轮储能项目3个,装机规模为7.2MW,超级电容项目1个,装机规模为5MW。

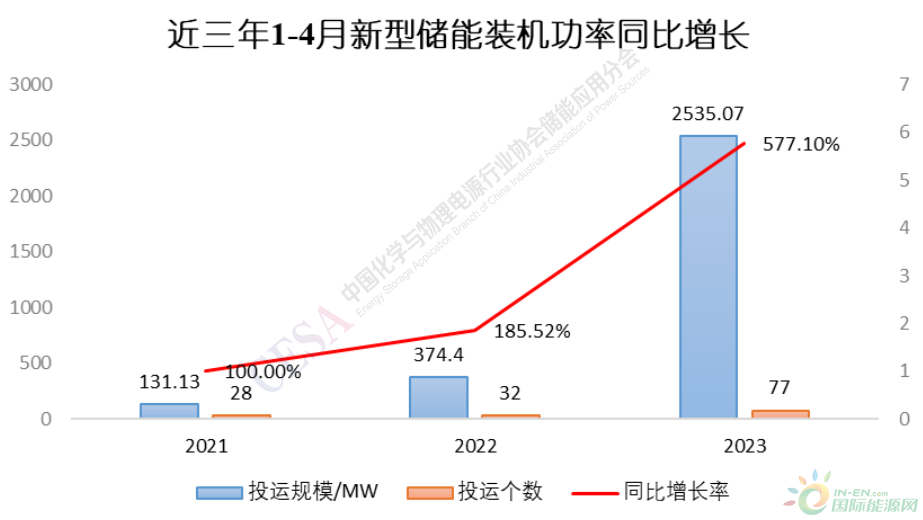

由图1可见,2023年1-4月新型储能装机功率从数量和体量上较前两年都有较大增长,装机功率较去年同期(374.4MW)同比增长577.1%,总规模达到2535.07MW。

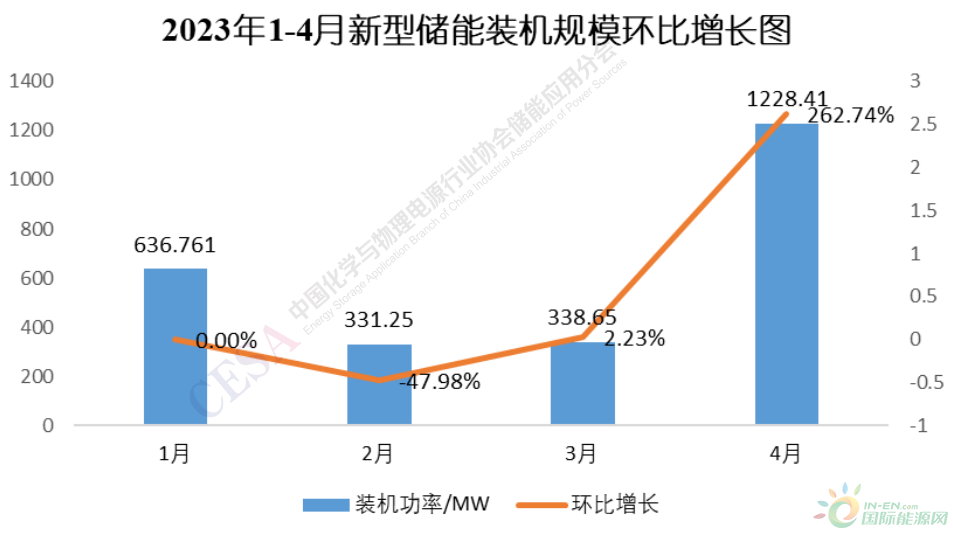

究其原因,一方面,2023Q1阶段新型储能项目投运本应处于比较冷清的阶段,项目投运规模较其他阶段应有明显的差距,但由于2022年新型储能的大力发展,且近半成新型储能项目集中在12月进入最后冲刺阶段,2023年1月新型储能超600MW的投运规模不仅远超同期,也比2、3月份装机功率要高,明显乘上了2022年底的余热,之后的2-3月在预期内也迎来了小回落,到4月份重新迎来了新型储能装机投运规模的攀升。

另一方面,2022年开始,大储逐渐流行,尤其是电网侧独立储能电站和集中式共享储能电站逐渐成为建设的主流。在2023年1-4月期间,100MW及以上规模的新型储能电站共计15个,总装机功率达到1606.5MW,占总装机规模的63.68%,为2023年1-4月的新型储能投运装机贡献了主要力量,而2021年和2022年1-4月份仅有2个100兆瓦级新型储能电站项目并网投运,在数量上和2023年有明显差距。

(一)电化学储能项目分析

2023年1-4月电化学储能投运项目共73个,装机规模为2.523GW/5.037GWh。其中磷酸铁锂储能项目高达69个,装机规模为2.52GW/5.019GWh;液流电池储能项目共4个,装机规模为3.1MW/18.1MWh。

1、按区域分布分析

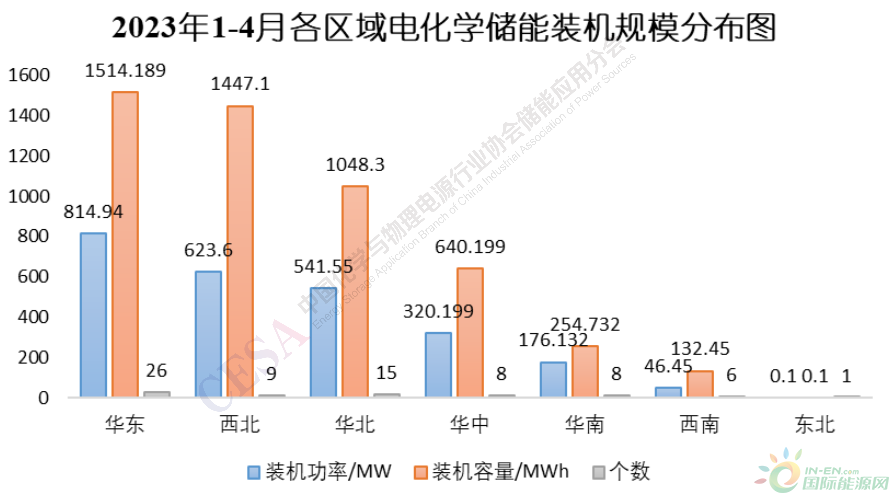

由图2可知,大部分区域均有累计100MW以上规模储能项目投运,其中华东、西北和华北区域储能规模分列前三,占总规模的78.5%,分别为814.94MW、623.6MW以及541.55MW。华东区域1-4月投运储能项目规模最大,达814.94MW/1514.2MWh,总数也最多,共26个。西北区域共有9个电化学储能项目投运,储能规模为623.6MW/1447.1MWh,可以看到,西北区域总装机功率较华东区域少近1/4,但总装机容量却相差无几,一方面在于两区域之间应用场景的差异,华东区域应用场景比较多样化,但用户侧储能项目占据相当一部分比例;另一方面便是西北区域项目多为大型储能项目,储能时长基本为2小时及以上,因此装机容量相对较高。华北区域电化学储能项目投运规模位居第3,项目个数多达15个,装机规模为541.55MW/1048.3MWh,与第一季度内蒙古独占鳌头不同,4月份河北和山西两省多个电化学储能项目也相继投运,且各有一个100MW级共享储能项目投运。

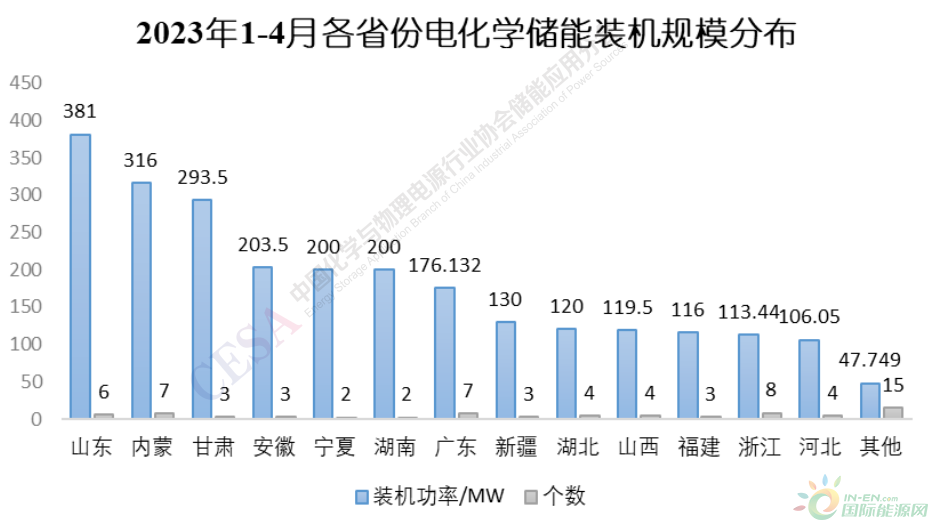

2、按省份分布分析

由图5可知,2023年1-4月份共有13个省份电化学储能项目装机规模达到100MW,依次是山东、内蒙古、甘肃、安徽、宁夏、湖南、广东、新疆、湖北、山西、福建、浙江和河北。其中山东和内蒙古装机规模分别为381MW和316MW,从规模和数量总体上讲,在各省份中遥遥领先,山东共有山东沂水300MW/600MWh储能示范项目一期和莱北华电独立储能电站2个100MW级电网侧储能项目投运;同样得益于两个100MW级储能项目的投运,甘肃电化学储能装机规模位列各省份第3位,其中由中国能建西北院设计的330千伏建航储能电站一期工程最为惹眼,它是目前全国电压等级最高的储能电站,其作为甘肃省“十四五”第一批新能源项目的代表之一,为甘肃新型储能项目的发展树立了榜样;安徽、宁夏、湖南三个省份,自去年开始大力发展大型电网侧共享储能和独立储能项目,1-4月,也各有两个100MW级电化学储能项目投运,装机规模跻身前列,广东和浙江两省电化学储能项目投运个数颇多,但总装机规模相对较小,这主要是其用户侧储能占比较大的应用场景构成导致的。

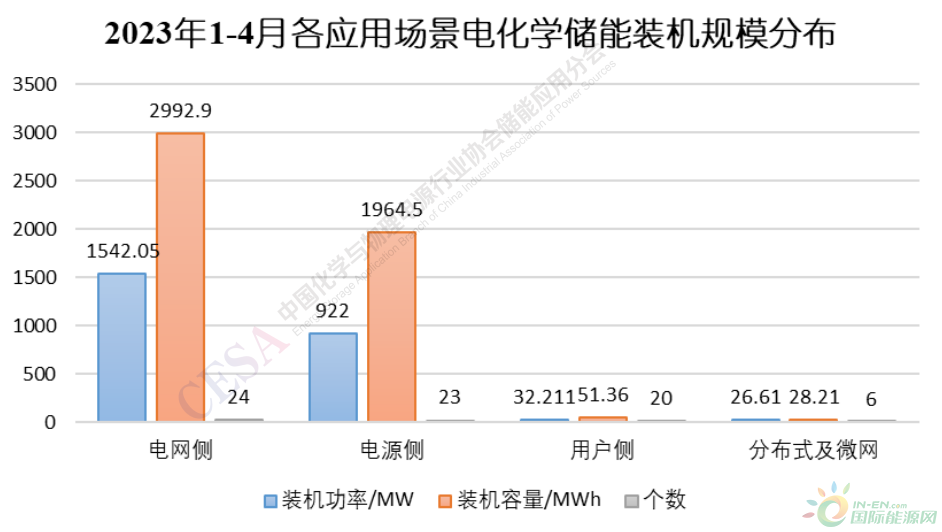

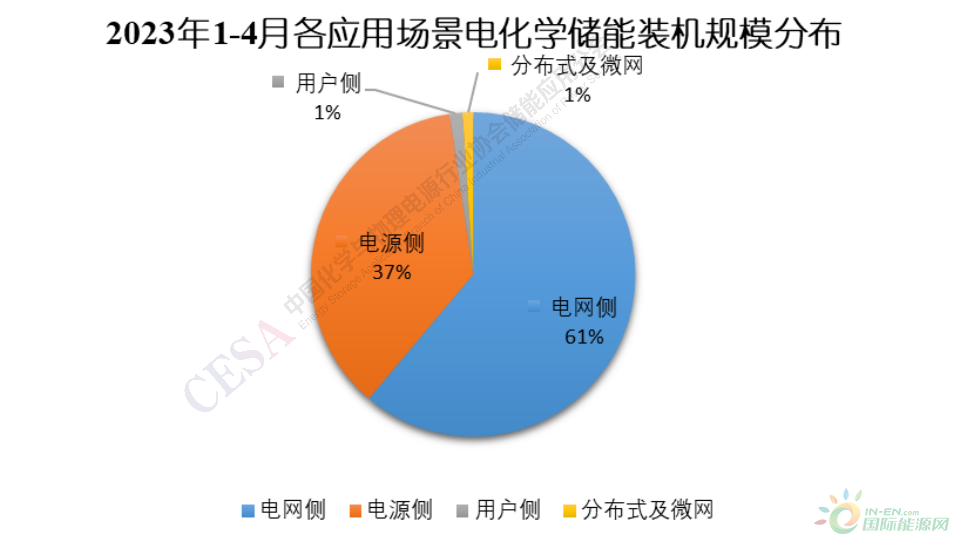

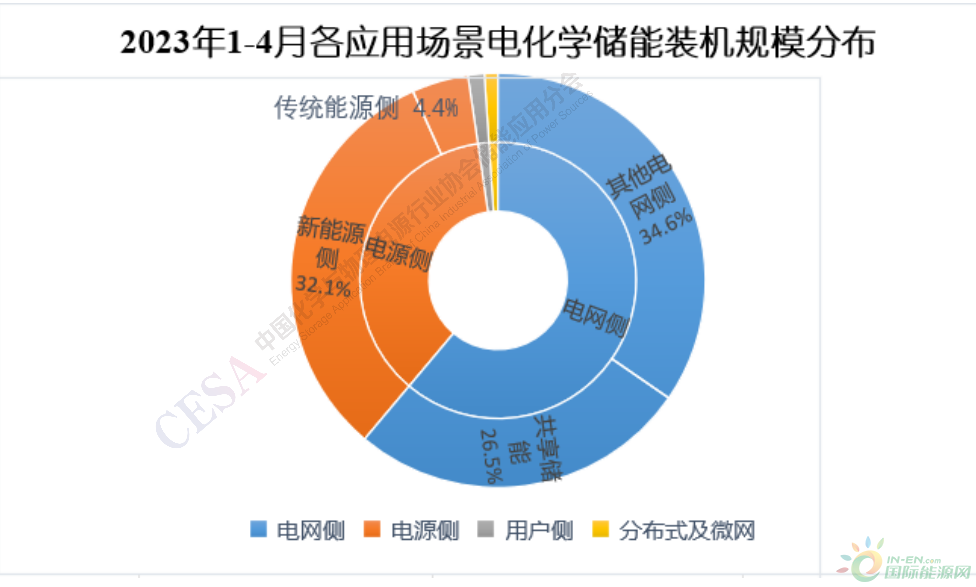

3、按应用场景分析

从应用场景分布上看,“大储”依旧占据绝对主导地位,电源侧和电网侧项目储能规模合计占比达98%,其中电网侧储能项目共投运24个,装机规模为1542MW/2993MWh,包括7个集中式共享储能项目。电源侧储能项目共投运23个,装机规模为922MW/1964.5MWh,其中大部分为新能源侧储能项目,共19个,规模占电源侧的88%。用户侧储能项目,虽然规模体量上不及“大储”,但对于一些高耗能用户来说,各地电价机制改革后,尖峰电价提高,峰谷差价拉大,用电成本提高,给自身带来了不小的挑战。用户侧配储可以谷时充电峰时放电,一方面可以缓解甚至解决尖峰购电压力;另一方面,富余的储能还可并网,作为用户侧参与电力市场,利用峰谷差价实现获利,储能的价值逐渐凸显。1-4月份用户侧项目投运个数多达20个。

4、按储能技术分析

2023年1-4月投运/并网的电化学储能项目中,共有69个磷酸铁锂项目,装机规模达2519.771MW,占比高达99.88%;液流电池储能项目4个,装机规模为3.1MW。目前来看,锂电池尤其是磷酸铁锂占据着储能市场的主体地位,但全钒液流电池技术也越来越成熟,应用并投运的项目越来越多,此外还有更多储能技术在不断拓展中,未来的储能技术将会是多元化发展的态势。

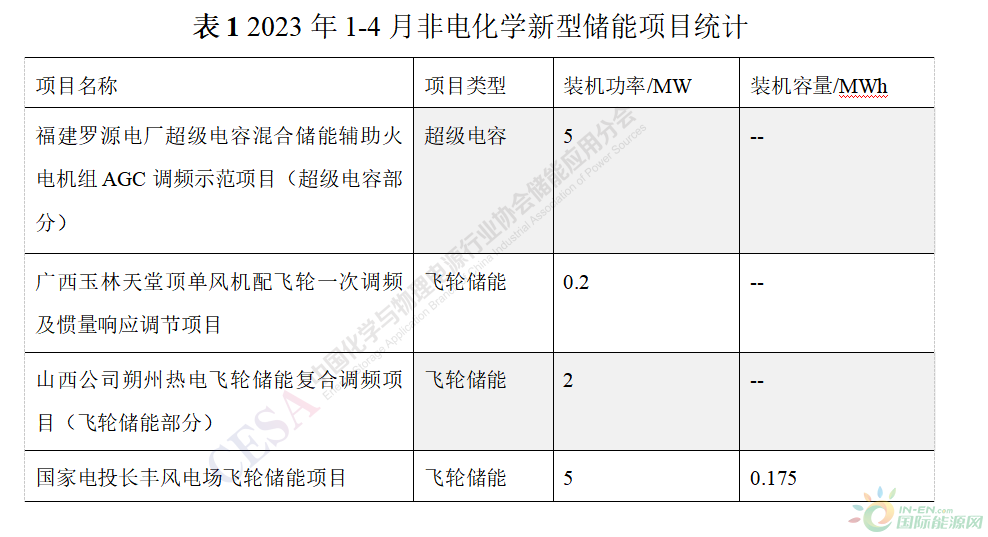

二、非电化学新型储能项目

2023年1-4月份非电化学新型储能项目较少,共投运飞轮储能项目3个,装机规模为7.2MW,超级电容项目1个,装机规模为5MW。

三、抽水蓄能项目

2023年1-4月共有3个抽水蓄能项目投运,合计900MW,分别是河南天池抽水蓄能电站首台机组、福建永泰抽水蓄能电站4号机组以及河北丰宁抽水蓄能电站5号机组,其中福建永泰抽水蓄能电站4号机组的正式投产发电,标志着福建省属国有企业自主建设、自主运营的首个抽水蓄能电站全容量投产发电。而2022年同期,也一样有3个抽水蓄能项目投运,合计为3100MW,与2023年不同的是,2022年三个抽水蓄能项目均已到项目最后阶段,投运的是项目最后的机组,实际上近两年同期抽水蓄能项目装机功率相对持平。

切换行业

切换行业

正在加载...

正在加载...