双碳目标驱动下,新能源产业迎来了蓬勃发展。

但新能源是一个资本密集型产业,需要巨大的投资金额,有些项目回款时间很长,对企业的资金链是一个巨大考验。

随着产业加速扩张,新能源行业掀起了一场分拆上市、拓宽融资渠道的热潮。

6月18日晚,华润电力公告,2023年5月5日,公司获联交所告知,上市委员会已同意公司,可根据上市规则第15项应用指引,进行建议分拆及A股上市。

此前,华润电力于3月22日公告,董事会正在筹划分拆华润新能源于中国境内证券交易所上市。

无独有偶,?6月2日,中国电建发布《关于筹划控股子公司分拆上市的提示性公告》,拟筹划分拆下属控股子公司中电建新能源集团股份有限公司(简称“电建新能源”)至境内证券交易所上市,并授权公司管理层启动本次分拆上市的前期筹备工作。至此,中国电建以新能源为核心的战略转型升级进程迈出了最关键一步。

除了央企电力巨头大动作频现,新能源领域的民营上市公司也在不断加码分拆上市。

6月4日晚,正泰电器公布了分拆旗下户用光伏子公司正泰安能至上交所主板上市的预案。预案称,分拆后主业结构将更加清晰。

此前,天合光能4月22日宣布,据公司总体战略布局,结合公司控股子公司江苏天合智慧分布式能源有限公司(以下简称“天合智慧”)的业务发展需要,促进公司及天合智慧共同发展,公司拟筹划天合智慧分拆上市事宜。

此外,还有多家企业在准备分拆上市过程中,比如,阳光电源控股子公司阳光新能源,晶盛机电控股子公司美晶新材都曾传出要分拆上市的消息。

新能源行业为何再掀分拆上市潮?分拆上市后有何影响?

图说:新能源企业分拆子公司上市情况

01

央企巨头放大招,加速推进可再生能源业务

分拆上市正在成为国企战略重组、资源整合、资本运作的重要手段。

2022年5月,国务院国资委印发《提高央企控股上市公司质量工作方案》提出,对上市公司拟分拆子企业上市的要充分论证,结合战略定位、拟分拆业务独立性和成长性、分拆后的治理安排和管理成本等因素统筹考虑,支持有利于理顺业务架构、突出主业优势、优化产业布局、促进价值实现的子企业分拆上市。

图说:中国电建发布《关于筹划控股子公司分拆上市的提示性公告》

根据中国电建6月2日的公告,拟拆分的电建新能源注册资本为60亿元,经营范围包括水电发电、风力发电、太阳能发电、生物发电再生能源开发等。

电建新能源是中电建集团旗下唯一从事国内新能源投资与运营的发电企业,中国电建直接及间接持有电建新能源约99.97%的股份。截至2022年12月底,电建新能源资产总额约660亿元,净资产180亿元,投产项目装机规模突破1000万千瓦,在建项目装机约1000万千瓦。

中国电建分拆电建新能源上市,具有现实的融资需要,也将为其新能源业务带来极大助推。

中国电建党委副书记、副董事长、总经理王斌在投资者交流活动上表示,2023年公司新能源项目新开工数量再创新高,对项目资本金筹措提出了更高要求。根据规划,未来三年间中国电建新增装机规模庞大,拟在“十四五”期间新增风电、光伏新能源装机约50GW,资本开支需求紧迫。

因此,中国电建表示,电建新能源上市,将进一步补充权益资金、优化资本结构,实现高质量发展,有利于中国电建抢抓新能源历史性机遇,更好地服务国家战略,将显著增强中国电建在新能源行业的影响力。

图说:中电建新能源集团股份有限公司增资引战签约仪式

来源:北京产权交易所

此外,6月9日,中电建新能源集团股份有限公司还在北京产权交易所举行了增资引战签约仪式。据悉,电建新能源公司本次增资共引入10家实力雄厚的战略投资人,募集资金76.25亿元,公司的注册资本将由60亿元人民币增加至75亿元人民币,构建起了包括国有资本公司、银行机构、产业投资人、财务投资人的股东结构。

图说:华润电力最新公告

来源:华润电力

华润电力分拆新能源上市,也是希望通过募集资金扩大新能源业务规模。根据公告,华润电力预计分拆公司华润新能源将于2023年下半年向深交所提交A股上市申请,其IPO募资所得款项净额的用途为:70%用于未来3-5年在中国建设超过30个风电场及光伏电站项目,30%用于一般运营资金用途。

对于分拆华润新能源上市的原因,华润电力表示,为抢抓“双碳”目标下的发展机遇,全面推进绿色转型,集团提出“十四五”期间新增4000万千瓦可再生能源装机。分拆华润新能源在A股上市,将令其直接进入境内资本市场进行股权融资,为大力发展可再生能源业务提供充足资金,以加速推进可再生能源业务发展,继而助力集团实现“十四五”期间可再生能源装机目标。

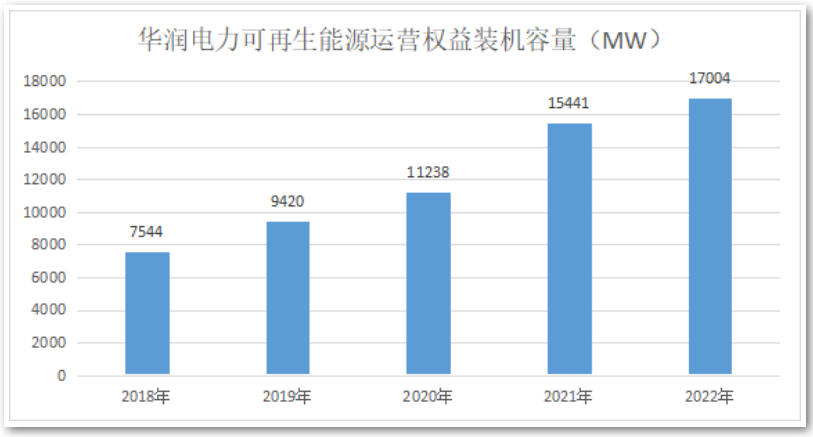

图说:华润电力可再生能源运营权益装机容量(MW)

来源:华润电力

华润电力2022年全年业绩数据显示,可再生能源贡献了大部分利润。2022年,公司实现净利润70.42亿港元,其中可再生能源业务核心利润贡献为86.45亿港元,火电业务核心亏损为25.82亿港元。根据年报,华润电力预计2023年新增风电和光伏项目并网容量目标为7000MW,将会带来利润的进一步提升。

目前,华润新能源主要在中国境内投资、开发、运营和管理风电场及光伏电站。如果分拆完成,华润新能源还是华润电力的控股子公司,并将继续被纳入合并报表范围。

02

民营上市公司“分拆”热,拓宽融资渠道是关键

除了央企,2023年以来,正泰电器、天合光能、晶盛机电等民营企业,也纷纷宣布分拆旗下新能源资产上市。正泰电器、天合光能分拆户用光伏资产上市则备受关注。

据悉,正泰安能是低压电器龙头正泰电器旗下唯一的户用光伏业务平台,专注于为广大农村用户提供屋顶光伏系统的全流程解决方案与服务,目前已成为国内规模最大的户用光伏能源运营服务商。

2022年10月28日,正泰电器公告称,拟筹划控股子公司正泰安能分拆上市事宜。公告发布后的两个月内,正泰电器便为正泰安能引入投资者,进行了两轮增资扩股。

图说:正泰电器关于分拆子公司上市的一般风险提示性公告

来源:正泰电器

据2022年年报显示,正泰安能2022年实现营业收入超130亿元,实现净利润超17亿元。同时,正泰安能2022年新增装机容量超7GW,约占全国户用光伏新增装机容量的30%;出售电站体量超3GW,自持装机容量9.6GW。

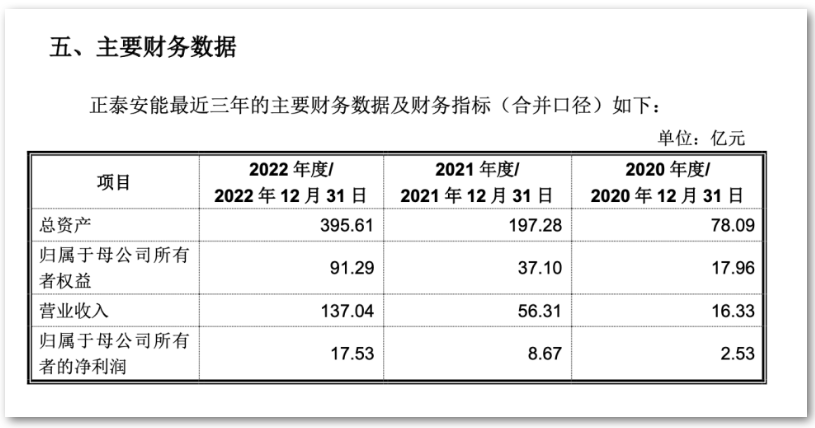

近三年以来,正泰安能为正泰电器贡献的利润占比越来越高,据预案显示,正泰安能2020年至2022年的归母净利润分别为2.53亿、8.67亿、17.53亿,占正泰电器净利润的3.8%、23.02%、37.14%。不过值得注意的是,正泰安能的资产和负债都远超其他板块,截至2022年底,其资产负债率约为76.9%。

图说:正泰安能最近三年的主要财务数据

来源:正泰电器

因此,在正泰电器2022年度暨2023年第一季度业绩说明会上,有投资者提问正泰电器董事长南存辉,“新能源业务多点开花,互相间还能有协同效应,现在新能源都拆开上市了,作为单独的上市公司,竞争力会不会变弱了呢?”

南存辉对此的回答是,正泰安能独立上市可更好地从资本市场获得股权或债务融资以应对现有业务及未来扩张的资金需求,提升盈利能力和综合竞争力。

与此同时,天合光能也加快了旗下专注于分布式光伏发电的控股子公司天合智慧的分拆上市步伐。

图说:天合光能股份有限公司关于筹划控股子公司分拆上市的提示性公告

来源:天合光能

天合智慧成立于2016年,是天合光能旗下专注于分布光伏发电市场的主体。目前,天合智慧拥有“天合富家”和“天合蓝天”两大分布式光伏品牌,分别聚焦于户用和工商业分布式光伏市场,并以“天元数字化平台”为业务运营和运维服务提供高效支撑。天合智慧还推出了“天合光伏+”业务,主要是面向大众开发的小型太阳能生活用品,例如太阳能庭院灯、太阳能车载净化器等。

图说:天合智慧三大业务板块

来源:天合智慧

4月22日分拆上市的公告发布后,天合智慧迅速开始推进上市前的准备工作,不仅变更了公司名称(变更为:天合富家能源股份有限公司),还公布增资扩股计划。第一轮融资于4月26日公告,天合光能领衔上海富勤汇企业管理合伙企业(有限合伙)等机构以现金方式向天合富家合计增资约19.02亿元,估值200亿元。第二轮融资则于5月26日公告,各方共增资7.21亿元,估值不变。

图说:天合智慧近三年主要财务指标

根据天合光能年报数据,2020年至2022年,天合智慧的总资产由9.65亿元增长至90.60亿元,相对应的净利润由3791.62万元增长至4.34亿元,净利润年复合增速高达237.95%。因电站业务重资产开发的特性,天合富家资产负债率也不低。截至2022年底,该公司资产负债率为84.57%。

公司表示,本次筹划分拆上市,将有利于实现天合智慧与资本市场的直接对接和融资渠道的拓宽,推动其经营能力的提升。

天合光能董事长高纪凡透露,现在分布式已经占据了天合光能的资金,公司首先要保证主赛道,希望能利用外部资金,进行分拆,两个业务协同发展。针对与母公司的协同效应,高纪凡则指出,天合智慧的推广有助于品牌的扩展,天合智慧的客户需求也有助于天合产品研发和推广。分布式如果能发展更快,利润还会增长,对天合光能的股东来说也是好事。

03

分拆上市的意义和影响

在双碳目标驱动下,三峡、华电、中电建等能源央企纷纷分拆新能源业务独立上市,是希望以更高的融资效率支撑装机目标实现。在充足资金的保障下,能源央企将加速推进可再生能源业务发展,国内风、光资源抢夺或将加剧。

对于正泰、天合等民营上市公司,则是看中了双碳赛道中分布式光伏这块“大蛋糕”,希望拓宽融资渠道,在资金的加持下实现差异化发展并在分布式光伏市场立足,而分拆上市或许是光伏企业以较小代价获取大资金青睐的方式之一。

华民投创始合伙人认为,“分拆上市”是助力上市公司产业扩张的最优解:将为子公司获取资金和资源,降低融资难度;提高业务集中度、改善公司治理、实现股权激励;改善财务情况,帮助子公司价值发现。对于国企,还能满足国企改革的资产重组需求,助力国企上市公司估值重塑。

对于公司分拆上市的利弊,也有人有不同意见。财经评论员皮海洲认为,“虽然通过分拆上市,可以让分拆出来的优质资产得到更高的估值,但作为母公司来说,分拆出子公司后,母公司的估值就有可能降低,这在一定程度上会影响到母公司投资者的利益。” 他表示,实际上,上市公司中的母公司的质量会因为分拆上市而有所下降,也正因如此,分拆上市不宜滥用。

切换行业

切换行业

正在加载...

正在加载...