在以中国广核集团为首的公司共同实控人持股占比高达98.52%的背景下,中远通上市之后还能否 “背靠大树好乘凉”并走上一条康庄大道?

9月6日,中国证监会网站发布了关于同意深圳市核达中远通电源技术股份有限公司(以下简称“中远通”)首次公开发行股票注册的批复。公司拟在深交所创业板上市,预计融资金额约2.29亿元。

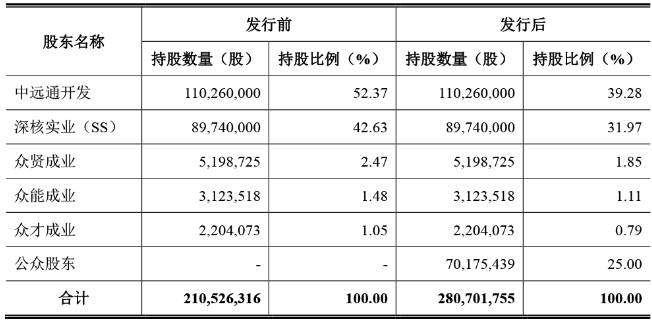

据招股书显示,此次中远通拟发行股票不超过70,175,439股,不低于发行后总股本比例的25.00%,且全部为新股发行。发行后总股本不超过177,730,148股。

本次上市,公司拟将募集的2.29亿元资金应用于研发中心改造提升项目、企业信息化融合技术改造项目、制造中心生产技术改造项目等项目用途。

※ 图表:本次发行募集资金规模及投资方向

来源:招股说明书

背靠大树

中远通这家以通信电源、新能源电源和工控电源三大版块为主业的深圳公司最为引人关注之处,便是其背靠我国大型清洁能源央企中国广核集团的股权背景。

※ 图表:中远通股权结构图

来源:招股说明书

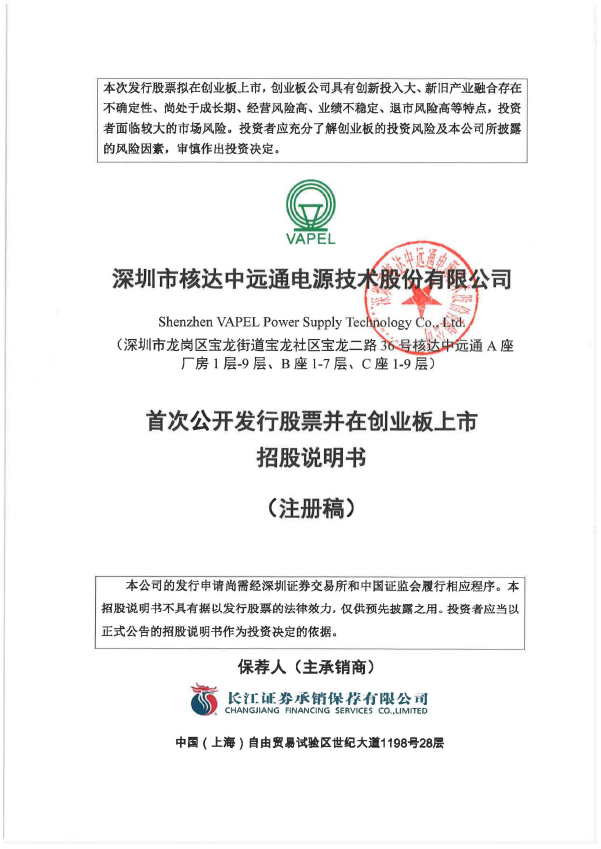

招股书显示,中国广核集团、吉学龙和张学军为公司的共同实际控制人。从股权结构来看,中远通股权较为集中。

IPO前,中国广核集团通过深核实业实际支配公司42.63%的股权,吉学龙和张学军则通过中远通开发实际支配公司52.37%的股权。另外三家股东众贤成业、众能成业、众才成业则分别仅持股2.47%、1.48%与1.05%

此外,吉学龙和张学军还分别担任持有公司2.47%股份的众贤成业和持有公司1.05%股份的众才成业的执行事务合伙人。这就意味着,公司共同实际控制人共控制公司98.52%的表决权。

※ 图表:中远通发行前后股本变化情况

来源:招股说明书

而从公司高层来看,除中远通开发相关控制股东之外,公司的经营发展还受到中国广核集

团的管理和监督,公司董事长系由中国广核集团委派,中国广核集团委派的非独立董事占董事会成员的多数。

中远通董事长罗厚斌自2007年5月起,先后历任于中广核工程有限公司、中国广核集团及中广核资本控股有限公司。2016年3月,罗厚斌担任核达中远通有限董事;2017年12月至今,任公司董事长。

※ 图表:主要财务数据及财务指标

来源:招股说明书

根据招股书披露的数据,报告期(2020-2022年)内,中远通全年营业收入分别达到9.84亿元、14.29亿元与14.39亿元,经营业绩整体呈增长趋势。扣非净利润则分别为7707.67万元、10641.82万元和9394.78万元,最近三年年均复合增长率为10.40%。

尽管公司在2021年及2022年1-6月经营活动产生的现金流量净额分别为-1513.50万元与-2026.17万元,被质疑已出现明显的造血能力问题。但截至2022年底,随着公司产品生产和销售的实现、存货减少,公司2022年度经营活动现金流量净额已由负转正至8590.61万元。

背靠大树的中远通深耕电源行业超过20年,具备显著的市场先发优势,在通信电源、新能源电源和工控电源三大主营业务版块均有相当的经验,并与国内外大型厂商建立了长期的合作关系。

※ 图表:主营业务收入构成(万元)

来源:招股说明书

通信电源业务为公司主要营收来源,目前拥有约 7,000 款通信电源产品,单模块功率从几瓦到4000W全覆盖,效率最高可达97%,2022年度业务营收占比达66.76%。随着5G基站建设的快速发展、政企专网建设需求的增加,作为公司主要产品的通信电源收入增加较多,也拉动了公司的业绩增长。

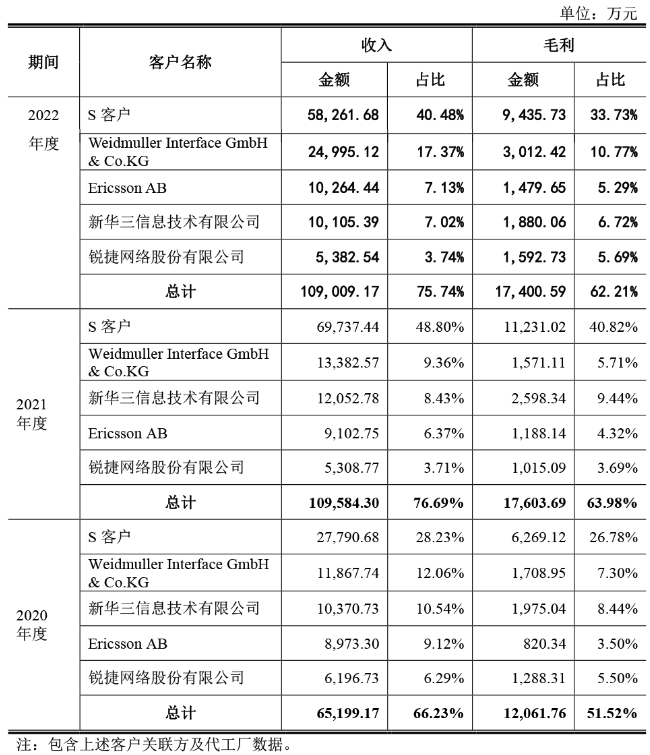

中远通通信电源业务主要客户包括有,公司第一大客户S公司、EricssonAB、新华三信息技术有限公司、锐捷网络股份有限公司等。

在新能源电源领域,中远通早在2010年新能源汽车市场兴起时,就战略性进入新能源汽车领域并成立新能源事业部,着重研发新能源汽车车载电源和充电桩产品。产品供应汇川技术、英威腾、蓝海华腾、吉利、比亚迪等国内知名新能源汽车集成厂商和整车厂商客户。

充电桩产品则从2010年配合普天的力能充电站的建设,目前已进入行业10余年,安装有深圳机场充电桩项目、东部公交泥头车充电项目和哈尔滨公交充电站项目等。

此外,公司还针对氢燃料汽车领域研发了氢燃料电池DC/DC变换器,功率从最初的15kW已逐步发展到现在的150kW,并配合潍柴动力、宇通客车、广东国鸿、江苏清能等整车厂商及系统厂商完成车辆的示范运营。在工控电源领域,中远通产品也远销海外,供应德国魏德米勒在全球销售。

问题尚存

尽管在业内资历不浅,背景也不容小觑。中远通此次IPO获批,是否就意味着其“背靠大树好乘凉”,即将走上一条康庄大道,这还要打个问号。

事实上,这已不是中远通第一次闯关IPO。早在2021年,中远通就曾在上交所首轮问询后撤回申请材料,当时得中远通面临的问题实在不少:报告期内业绩大幅波动、毛利率远低于同行水平、造血能力堪忧,且有众多信息均未能及时披露。

事实上,时至今日,中远通也仍然面临不少问题没有解决。首先,最明显的便是客户集中度较高的,且第一大客户收入占据了相当高的比例。

报告期内,公司前五大客户合计销售收入分别为5.48亿元、10.33亿元和 10.66亿元,占当期营业收入的比例分别达到 55.62%、72.32%和 74.07%。公司第一大客户S公司的终端销售占当期营业收入的比例则分别达到28.23%、48.80%和40.48%。

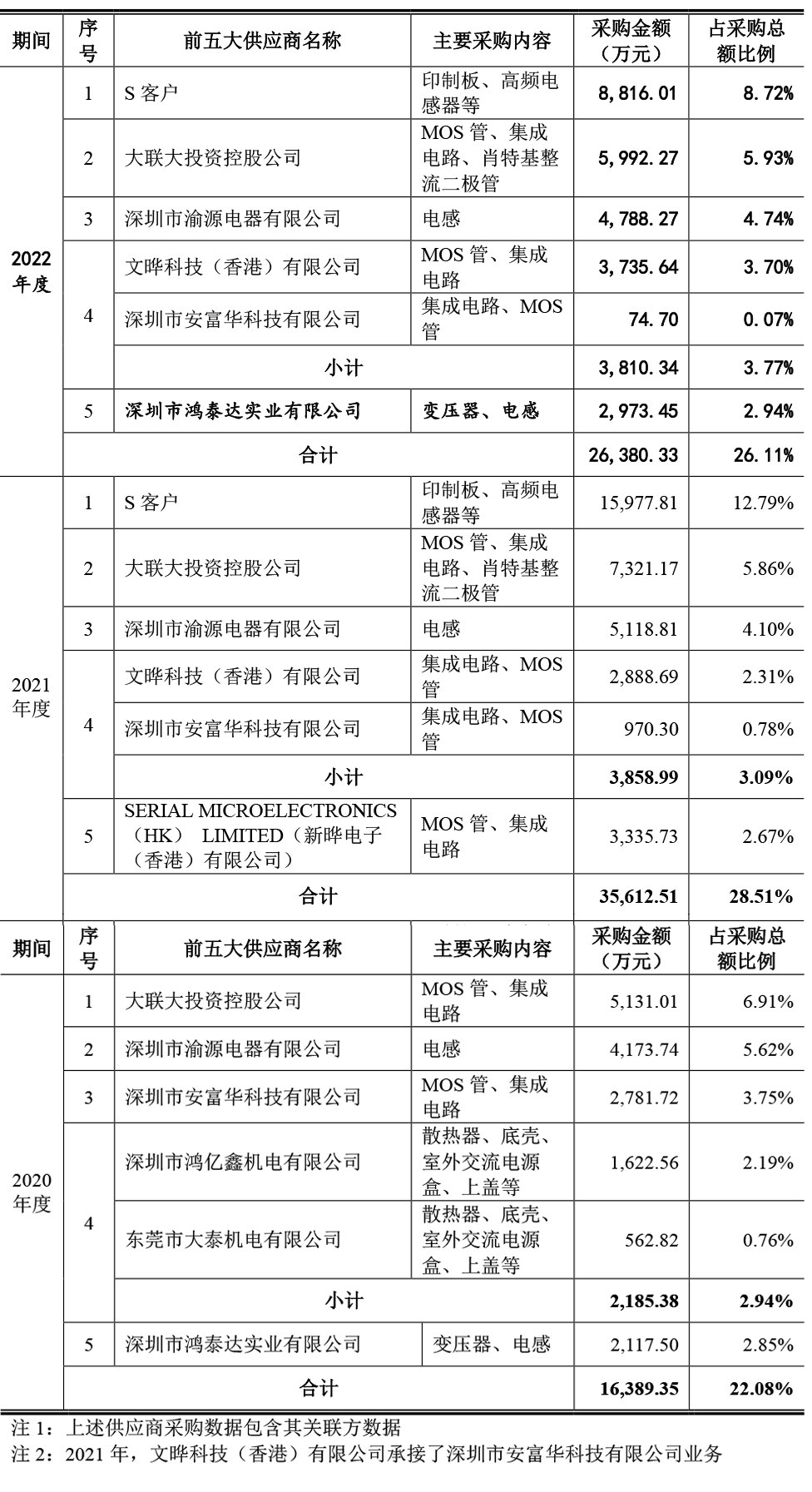

※ 图表:公司报告期内五大主要供应商

来源:招股说明书

在此基础之上,公司第一大客户S公司还是中远通最大的材料供应商,2022年采购总额占比8.72%,主要系 S 客户要求其特定机型的部分原材料由其提供所致。

※ 图表:公司报告期内五大主要供应商

来源:招股说明书

而据公司招股书显示,公司主要客户S公司已被美国政府列入美国出口管制的“实体清单”。报告期内,公司从美国厂商采购的原材料占境外采购总量的比例分别为 38.58%、43.33%和 44.74%,占总采购的比例分别为 10.99%、13.01%和 14.28%,虽然占公司整体采购比例较低,但若相关政策发生不利变化,可能导致公司无法继续为 S 客户生产相关产品。

尽管近年来公司不断增强和爱立信、新华三、锐捷网络等客户的合作,但S公司仍是公司重要的客户,若其经营环境进一步恶化或其产品结构发生变化,可能影响对公司产品的需求量,减少订单数量,导致公司收入下降的风险。

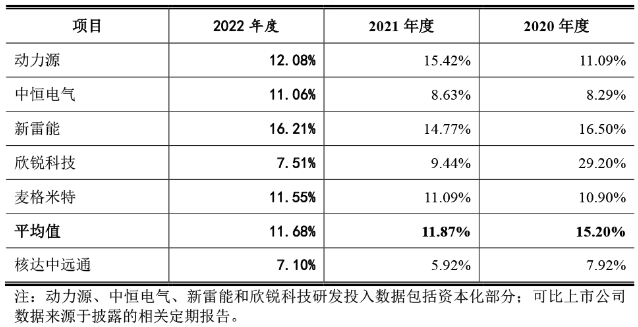

其次,大力提倡研发在电源行业重要作用的中远通,其研发投入与同行业公司相比,却似乎并不甚高。

中远通在招股书中表示,当前国内电源市场已经形成了高度市场化竞争的状态,市场对产品技术水平的要求日益提升,缺乏核心技术和开发能力的中小厂商的竞争劣势日趋凸显。未来,具备较强研发实力和产品开发能力的电源制造商将有机会脱颖而出。

然而,就公司研发投入与收入比例与同行业上市公司的对比情况来看,中远通研发投入要远低于行业可比公司平均水平。

※ 图表:同行业上市公司研发投入占营收对比

来源:招股说明书

公司对此解释称,这主要是由于公司以大客户为主,研发领域比较集中,所需研发人员数量较少所致,公司研发投入占收入比小于可比上市公司平均水平具有合理性。

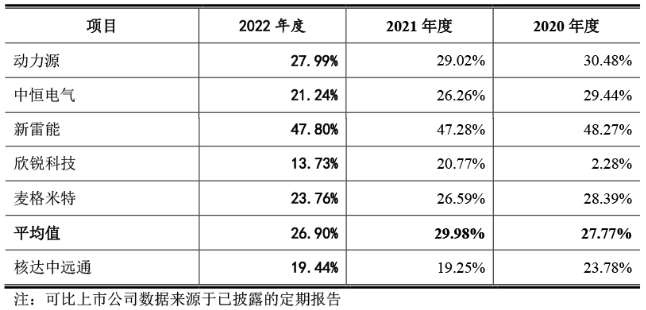

此外,毛利率相对较低也是中远通一直以来的一大弊病。报告期内,中远通毛利率分别为23.78%、19.25%与19.44%,连年低于同行业上市公司平均水平。

※ 图表:同行业上市公司毛利率水平对比

来源:招股说明书

对此,中远通在招股书中表示,报告期内,公司综合毛利率低于可比上市公司平均水平,主要因公司通信电源产品的客户以国内外大型通信设备厂商客户为主,而新能源电源和工控电源产品的市场竞争相对激烈,因而毛利率水平相对较低。同行业上市公司方面,其产品的主要应用领域和主要客户与公司存在较大差异,故产品毛利率水平相对较高。

切换行业

切换行业

正在加载...

正在加载...