光伏企业股票从2019年一路断断续续上涨了近四年,而跌落只用了不到一年的时间,有数据显示,相较近两年的最高值,光伏股总市值已经蒸发了超过3万亿。从去年8月份到现在,累计跌幅超过了40%,市值达到千亿级别的光伏企业从18家减少至3家。

从资本宠儿到食之无味弃之可惜,光伏行业的资本负担越来越重。但如果拉近看光伏产业,增长空间、价格、利润、产能、技术路线等备受诟病的种种因素,都是一个行业发展的必经之路。

产业周期论

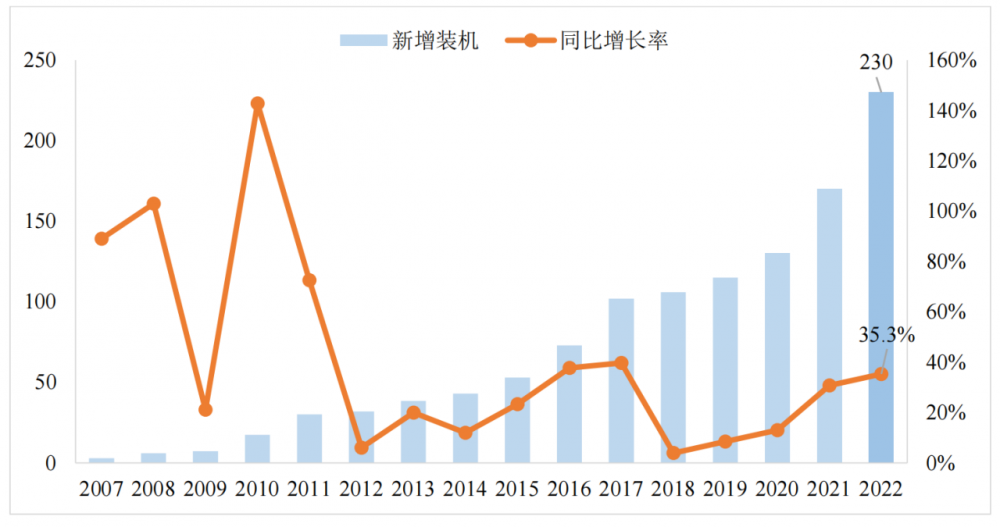

对于未来发展空间的预判决定了光伏产业的增长空间与发展势头,实际上将时间维度拉长至十年的周期来看,无论是中国还是全球的光伏装机均维持一个周期增长的态势。与上一个五年不同的是,如今的光伏已经全面进入平价,纵览全球来看,不会再出现2018年政策导向的装机骤降风险,这是在探讨行业周期性发展风险时,需要着重考虑的维度。

全球光伏新增装机(数据来源:CPIA)

当下,光伏行业面临的风险更多的来自于供给端的产能急速扩张。近两年光伏企业较高的利润与明朗的发展空间,吸引了众多的资本与企业布局,从数据来看,多晶硅到电池、组件,行业各环节的产能规划都进入过剩的阶段。

但是,需要注意的是,名义产能过剩与实际情况仍然有一定差距,毕竟这两年PPT产能的融资圈钱也很容易。一方面,名义(规划)产能并不等于实际产能,其中既需要剔除一些企业夸大产能讲故事的嫌疑,要扣除无效、落后产能,还要正视行业各环节的技术门槛,产能落地的实际速度往往要落后于规划的时间节点。

譬如,在光伏行业上一个技术迭代周期,同样是产能过剩论调盛行,但Perc技术红利依然持续了将近3年之久,并且在这个周期内先进、高效产能的市场格局优于常规产品。

另一方面,大部分企业的产能规划按多期分布,一期规模基本分布在5-10GW为主,后续产能何时落地既要看企业对于量产技术的掌握情况,同时企业也会视市场具体情况进行判断投产的时间节点,换言之,假设TOPCon产能在某个时间节点出现了过剩或者价格暴跌等迹象,那么后投产的企业大概率不会继续跟上。

有行业人士解释道,规划产能实际落地多少是高度不确定的,会时刻跟随市场变动。光伏行业的惯例是,只能根据实际投产进度预测一个季度内的产能,半年后的情况谁都看不清楚。

在这一轮的技术争霸赛中,多种技术路线同台竞技,选择太多对于行业来说反而不一定会快速的刺激配套产业链成熟,所以各家会在降本、良率、成本控制等进度上出现差异。这也就意味着,尽管规划产能高达上千GW,但实际落地产能以及量产周期尚无法被证明,何况放眼整个行业,需要被淘汰出局的落后产能实际上是没有具体统计的。但很显然,随着N型产能的逐步落地,正在加快Perc的出局速度,有行业人士认为,从当前的售价来看,Perc已经开始逐步出清。

综上,定义产能过剩,必须要关注供应、需求两端的变化,目前看全球需求端保持稳定的增速是一个相对确定的事件,而是否达到严重的产能过剩尚无法定义,众说纷纭的数据并不能当作行业产能大规模过剩的测算依据。

价格与成本“内卷”

在这一轮的光伏产业竞争中,资本助力、技术实力、战略执行缺一不可,企业融资能力决定了其新技术布局的力度与扩产速度,在下游需求突飞猛进的周期内,产品供应不足将是制约企业发展的关键因素之一;而技术实力与战略执行则是考验的企业经营能力的重要因素,在动荡起伏的产业周期内,需要二者兼备的企业才能在激烈的市场竞争中得以突围。

但是问题来了,光伏被称为行业内卷的典型,那么不卷能行吗?——必然不行。第一,光伏行业的确站在风口上,从2020年我国3060目标的提出,到世界各国减碳需求的明确,再到俄欧战争导致化石能源价格飙涨,光伏等新能源的发展潜力被持续激发。但是,作为能源电力的一种形式,光伏的核心竞争力在于价格,尽管环境价值可以为产业爆发提供契机,但归根到底,可再生能源想要真正跨越化石能源在整体能源结构中的占比,性价比依然是第一竞争要素。在非技术成本不可控的情况下,技术降本还是行业的第一要务。

第二,非技术成本的水涨船高,也在倒逼光伏在技术竞争与产业规模上的持续内卷。光伏产业发展的非技术成本体现在两个方面,一是体现在电力系统上,目前国内要求的储能配套是最典型表现,随着新能源装机增速加快,电网作为强势方一直在要求光伏等新能源承担由于发电不确定性带来系统成本,如果当下电网结构不改变,那么光伏电站等新能源装机所承担的系统成本势必会持续增长;二是体现在光伏电站投资所带来的附加成本方面,譬如各地给新能源电站投资要求的附加条件,产业配套、电价分成等,包括土地租金的增长,用地政策收紧等。

站在整个能源与电力的角度,光伏产业只有通过持续的内卷推动技术进一步降本增效,这是支撑整个行业在未来能源转型中担纲大任的核心竞争力,也是行业持续发展的驱动力。

市场格局之争

上文提到,光伏行业的核心竞争力最终反馈在电价上,这意味着,只要相比于传统能源,光伏发电的电价维持在一个更具性价比的水平上,这个行业就会生生不息的发展下去。

得益于行业的潜力空间,身在其中的企业会有更多的空间,这一点从近两年的行业发展中得以凸显。明确的增长预期以及部分环节的高利润,吸引了企业跨界布局新能源,但这并不意味着,光伏行业的门槛等于0。

纵览光伏行业十年的发展历程,既有沉没在一次次技术迭代路口的企业,也有弯道超车跃升龙头的,但市场格局的变换从来不是由单一的因素决定的。譬如,在技术迭代的转折期,考验企业的除了对于技术升级的研发实力,还需要企业战略的精准把控,包括选择哪种路线、何时扩产、扩产多少以及如何进行市场推广,迎合客户需求等等,当然企业战略的执行还需要决策人的支持与授权。

在P型向N型的迭代中,晶科能源几乎上演了教科书般的典型案例。从举起TOPCon大旗,到一期拿出8GW的量产规模,再到应用端持续的呼号呐喊,释放关键技术、公开实证数据等等,都为TOPCon的量产与规模化营造了良好的发展环境。从晶科能源超300%的业绩增速中不难看出,N型技术的渗透已经引领晶科在这一波迭代中赢得了先机。当然,跑在前头的企业也享受到了技术红利期的利润,晶科能源、钧达股份都是优秀的代表。

虽然在光伏行业的发展历程中,也经历过“龙头魔咒”,也有企业淹没在历史的长河,但回顾历史,那些消失的企业大多有着致命的风险与诱因,时运皆重要。但经历过行业历练的企业,不仅要掌握这个行业技术周期转折的技术实力,更重要的是,需要在行业多年跌宕起伏中把握住发展的节奏,而不是一味的被资本裹挟着发展。

写在最后

无论如何,光伏依然是当前我国为数不多的能够与国外先进制造技术一拼高下的产业,同时全球社会能源转型的大趋势亦不可扭转。

纵观每个市场化竞争的行业,出现阶段性产能过剩的情况是不可避免,这种产能过剩也势必会加剧行业的竞争和内卷。在残酷的市场竞争中,那些在技术、资金、资源、渠道等方面具有优势的企业才有可能胜出。而也正是这些具有优势的企业的突围,在成就自己的同时,也推动了行业的变革。

没有哪个行业能长期维持暴增的发展趋势,无论是行业还是资本,都要接受这一现实。在摒除近两年这股狂热的投机热潮之后,对于深处其中的企业与从业者来说,雄关漫道真如铁,而今迈步从头越。光伏行业依然大有可为,但需要每一位同仁坚守创新的不懈努力。

切换行业

切换行业

正在加载...

正在加载...