投融资历来是市场的风向标。9月12日,上海电气集团子公司——上海电气储能宣布完成A轮融资,由华强资本、国君创投和基石资本三家联合领投,鞍钢资本、海越资管、高科新浚跟投,共同完成注资4亿元。

这是今年继融科储能完成超10亿元B轮融资、国润储能完成近2亿元A轮融资之后,液流电池产业界又一大手笔投融资。基于本征安全、长寿命、灵活配置、资源可循环利用等优点,液流电池已然成为储能市场中一股强势增长力量。相关企业正借资本赋能,加速完善产业链生态,加快提升产业核心竞争力。

发展大提速

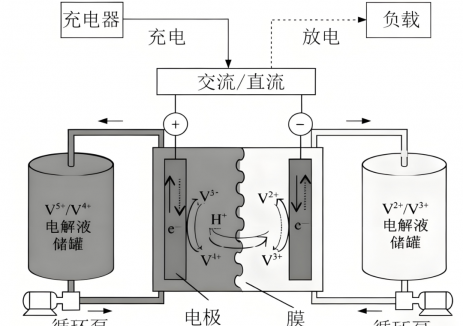

液流电池是一种大规模、高效率的电化学储能技术。液流电池种类较多,主要包括全钒液流电池,锌溴液流电池、锌铁液流电池等锌基液流电池,铁铬液流电池体系。其中全钒液流电池是目前成熟度最高、商业化进程最快的技术路线。

2016年,国家能源局批复了第一个百兆瓦级全钒液流电池储能调峰电站,规模为100兆瓦/400兆瓦时,是迄今为止全球功率最高、容量最大的液流电池储能调峰电站。自2022年10月电站正式投入使用后,其性能得到市场验证,液流电池随之迎来爆发。

“今年市场公开的百兆瓦级项目数量几乎是往年项目数量的总和,甚至更多。”上海电气储能总经理杨霖霖接受记者采访时介绍,作为国内最早布局液流电池的企业之一,上海电气储能在2011年就开始瞄准长时储能赛道,持续推进钒电池核心技术攻关及产品研发,并于2019年开启产业化进程。公司自主研发和生产的千瓦级、兆瓦级液流电池储能产品,可广泛应用于新能源发电并网、电网侧储能、分布式智能微电网等领域。现已成功交付50余项液流电池储能项目。

目前,内蒙古、辽宁、河北、上海、新疆、西藏等省区市相继要求新能源项目配置时长达到4小时以上的储能。长时储能技术面临较大缺口。杨霖霖认为,不同储能技术均具有自身优势和劣势,锂离子电池比能量高、能量转化效率高,适合于对能量密度要求较高的短时储能,在长时储能方面其成本会线性增加,并不具备优势。而长时间、大规模储能领域,正是液流电池的优势所在,应用前景广阔。

产业链协同发力

目前,液流电池还处于产业化初期,如何加强液流电池的市场竞争力,是行业亟需解决的关键问题。

即便是成熟度最高的钒液流电池,也面临着高成本难题。据记者了解,液流电池产业链复杂,从上游钒矿、碳材料、隔膜、双极板、聚合物等原料和电堆材料,到中游电堆装配和控制系统存在较高技术壁垒,再到下游发电侧、电网侧、用电侧等终端市场配套需求各异,对成本要求颇高。

杨霖霖坦言,液流电池商业模式尚不成熟,装机量及招标量不足,全国乃至全球范围内,已并网投运的钒电池百兆瓦级示范项目凤毛麟角。以4小时储能产品为例,钒电池价格为3元/瓦时左右,较锂电池仍有较大的降本空间。

降低成本自然成为企业攻关的主要目标。据记者了解,钒电池成本主要来自于电堆和电解液,其中钒电解液成本占比高达50%。

五氧化二钒是全钒液流电解液的重要原材料,直接影响系统性能和整体成本。为保证原材料供应安全以及提升产品经济性,相关企业纷纷出手布局上游矿产。比如,星辰新能自持了湖南湘西古丈县的钒矿资源;大连融科与钒钛股份共同投资成立钒融储能,在钒资源丰富的攀枝花市建设电解液产线,实现年产能2000立方米。“上海电气储能也与攀钢、海越能源在钒资源开发、冶炼、电解液研发生产方面进行全方面合作。”杨霖霖指出,通过此次融资,上海电气储能将进一步整合钒资源产业链资源,加强上游资源布控,加大研发投入,推动百兆瓦级项目建设乃至整个钒电池产业快速发展。

加快示范应用

如何让液流电池产品得到市场的认可?关键还得拿项目数据说话。

大连化物所储能技术研究部研究员李先锋此前接受记者采访时指出,要进一步推进大规模、长时储能商业化应用验证,明确液流电池最佳商业化运行模式。对于市场担忧的钒价格波动问题,可以通过评估市场规模、提前在资源端加强规划等举措,将价格控制在合理范围。

“目前钒资源市场价为10.15 万元/吨 ,随着产品标准化、批量化,成本将进一步下降。到2025年,新型钒体系6小时液流电池储能综合成本将小于1850元/千瓦时。”杨霖霖进一步指出,钒液流电池的电解液不会被消耗,可以对其进行融资租赁,这样就能在初装成本中,将电解液成本剥离出去,建立一种新的商业模式以降低建设难度。

“储能项目能否算得过经济账,设备初装价格只是影响因素之一,最主要的问题是成本疏通机制不畅导致储能价值还没有在价格体系中得到充分体现。”杨霖霖表示,随着各地液流电池示范项目越来越多落地,未来5年,液流电池将进入快速增长阶段,在新型电力市场中发挥重要作用。

研究机构EVTank发布的《中国钒电池行业发展白皮书(2022年)》预计,2025年国内钒电池新增规模将达到2.3吉瓦,2030年新增量将达到4.5吉瓦,届时钒电池储能项目累计装机量将达到24吉瓦,当年新增市场规模将达到405亿元。

切换行业

切换行业

正在加载...

正在加载...