汽车工业发展至今已有百年历史,这百年中,除了整车制造业,和汽车设计不断在进步,零配件供应商同时也在伴随着行业发展着,之前我们不止在一篇文章中提过一个观点,就是燃料电池汽车相对于锂电池汽车来说,对于零配件供应商来说更加友好,这个观点乍听之下或许让人摸不着头脑,所以这次我们就来梳理一下相对于锂电池汽车,燃料电池汽车到底哪些地方更加友好。

锂电汽车颠覆传统汽车供应链

自从锂电池汽车开始占据汽车行业部分市场后,汽车的设计风格以及汽车的供应商逐渐趋于扁平化以及智能化两个方向发展,其中最明显的代表就是之前大量通过机械控制的开关和按钮逐渐被触摸屏或是更智能的语音与手势控制替代,其中带来的影响除了用户体验以外,更重要的就是供应商的转变,今天我们暂时先不讨论用户体验的问题,毕竟每个人的感受和习惯大相径庭,没办法一概而论,但是对于供应商的冲击确实真实并且直接的。

这种情况也并不是单一的原因造成的,2012年后锂电池汽车迅猛发展,除了环保外,智能化和高科技也是电动车重要的市场标签之一,也因此,我们会发现,在锂电池汽车发展迅猛的同时,智能驾驶,汽车的多功能化逐渐成为了汽车产品新的市场竞争力。而伴随着这些新型竞争力的发展的同时,包含汽车芯片,内饰,传感器,以及软件等等零配件制造业都迎来了变革。

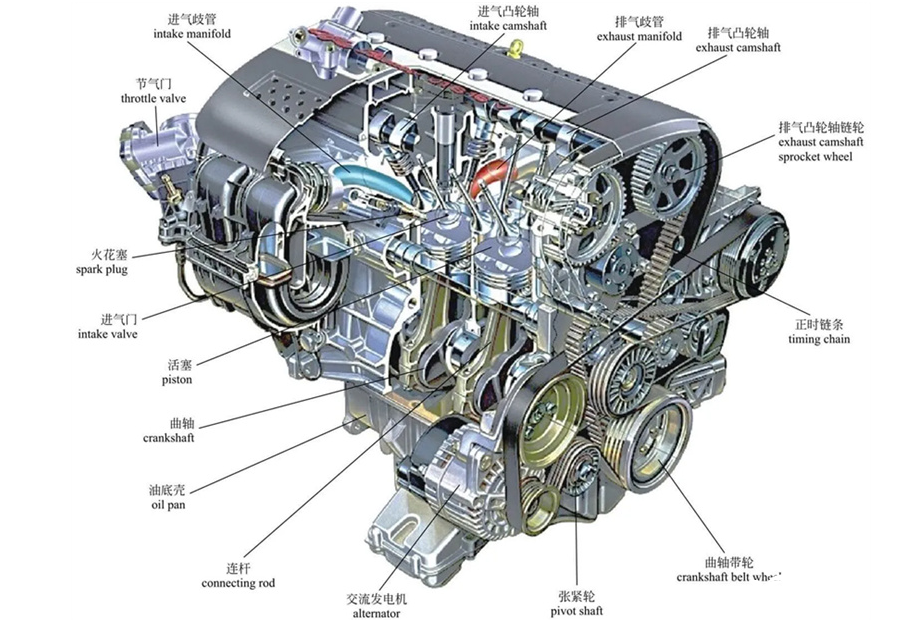

发动机解剖图

此外,由于锂电池汽车在汽车市场中的扩张,传统汽车供应商中的动力系统和传动系统供应商受到了严重的冲击,以三菱为例,2010年前,由于我们欠缺发动机的自主研发经验,因此当时我国大量的自主品牌选择了成本较低的三菱发动机,其市场份额一度达到了90%,而且三菱当年也在我国出资建设了沈航三菱和东安三菱两个发动机制造厂,虽然三菱的汽车产品销量一直在我国不愠不火,不过通过动力系统的营收,三菱在我国一直以另外一种形式保持着自身的市场。

但是由于近十年来我国自主研发能力的提升,再加上很多自主品牌都转型新能源战场,对于曾经的“香饽饽”三菱发动机已经不再那么热衷,虽然目前依然有部分自主品牌使用三菱的发动机,但是市场占有率已经不可能回到当年那个“90%神话”,2019年三菱甚至出售了东安三菱15%的股份,如今的东安已是长安旗下的企业,真正成为了国产自主化品牌,而三菱则是带着2022年全年226亿日元亏损的财报,黯然关闭了在华的发动机生产业务。

三菱的衰退并不是个例也不是偶然,反而成为了目前行业大环境下的一个缩影,当一家企业的产品跟不上时代时,自然而然会被市场逐渐淘汰,纵观三菱的产品线,不论是整车还是发动机,其产品力相对来说都落后时代太久,特别是其整车产品线目前在华竟然只有一款紧凑型SUV销售,可以说对国内市场的判断出现了严重的失误,而如雪铁龙,标致这些法系厂商在近年也受此类似情况影响,市场占有率被大量侵吞。

在汽车市场供应链关系中,主机厂一直以来都因为品牌影响力以及2C的属性占据着主动的地位。然而面对市场被新能源汽车的侵蚀,传统车企除了对产品进行转型,另外一方面也开始了价格战,而价格战的背后则是主机厂对成本的控制,对于主机厂来说,控制成本最直接的办法就是在零配件供应链端口进行价格的压制,有的厂商选择降低采购价格以控制利润,也有部分的厂商则开始拖欠或扣除部分原本应该支付给供应商的款项,不少供应商近年来也是叫苦不迭。

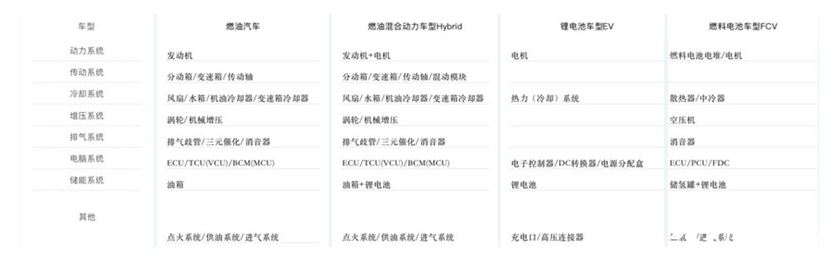

不同类型汽车的部分主要零配件对比

一方面让不少零配件供应商头疼的地方,就是锂电池汽车的整车零配件相对于传统燃油汽车以及燃油混动车型都要少很多,而且基础结构也并不相同,这也就导致了两个现象,一是锂电池汽车的零配件相对燃油汽车来说数量较少,而随着锂电池汽车在市场上的占比逐渐升高,零配件的需求总量自然也会逐渐出现一定量的下降,然而在当下的经济环境以及市场环境下,需求的下降对供应链来说也是相当致命的压力。也就是人们经常说的“量价齐跌”的恶性循环。

而另一方面,由于新能源汽车的零配件成本结构以及主要需求和传统燃油汽车有非常大的区别,很多供应商的产品线无法和锂电池汽车做出合适的匹配,要知道一台锂电池汽车上,不算电控系统和其他系统,仅仅电池加上电机就占到了整车近45-50%左右的成本,而这在传统燃油汽车中,这是很难出现的情况。

一般的燃油车来说,动力系统的成本也就占据整车10%-15%左右,这也就导致了燃油汽车和锂电池汽车有30%左右的成本空间区别,而在锂电池汽车中单锂电池成本就占比近40%,而这40%的成本还会受到锂矿的价格浮动所影响,当一个产品40%的成本无法控制在制造产品的供应商手上时,无疑提高了整个产业链的风险。

各种汽车的成本结构,燃料电池目前还不成熟,一旦形成规模,燃料电池还有较大的成本压缩空间,资料来源:华经产业研究院,产业观察者

燃料电池汽车对传统供应链更友好

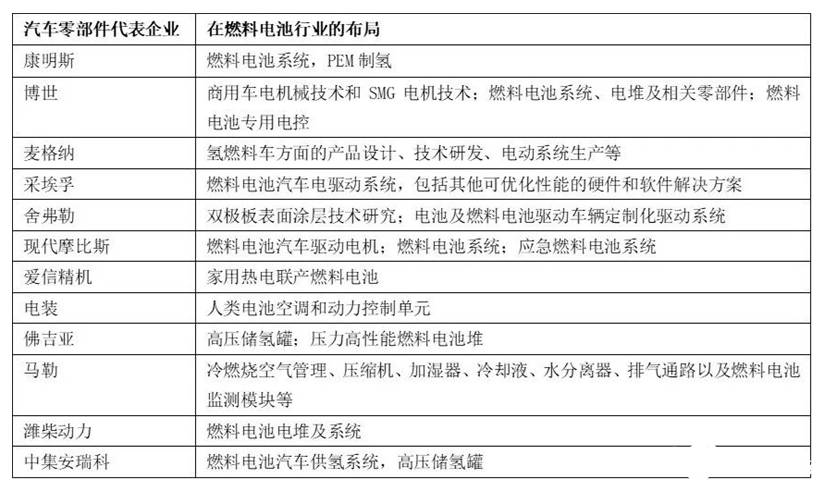

之所以说燃料电池汽车对供应商来说更友好,主要是因为在我了解了燃料电池汽车后,发现有很多零配件其实和传统燃油汽车上的产品具有一定的共性,这种共性并不代表一模一样,毕竟当代的燃料电池汽车是传统汽车和锂电池汽车的一些优势结合而来的新产品,很多零配件尽管具备共性,但是大多都是在之前的产品中拓展开发而来,也因此,我们会发现,不少如博世、康明斯、蒂森克虏伯、盖瑞特、潍柴动力等传统大型供应商虽然对燃料电池汽车的热情要相对锂电池汽车更高。

传统汽车零部件布局氢能供应链案例

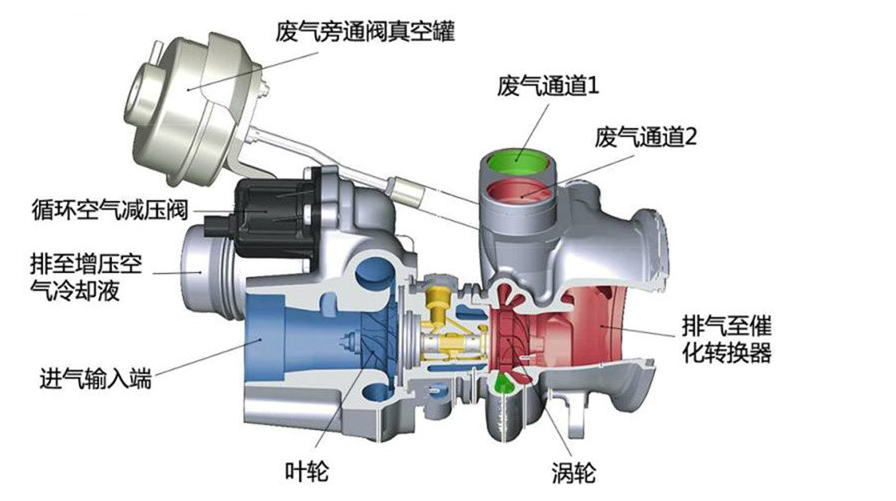

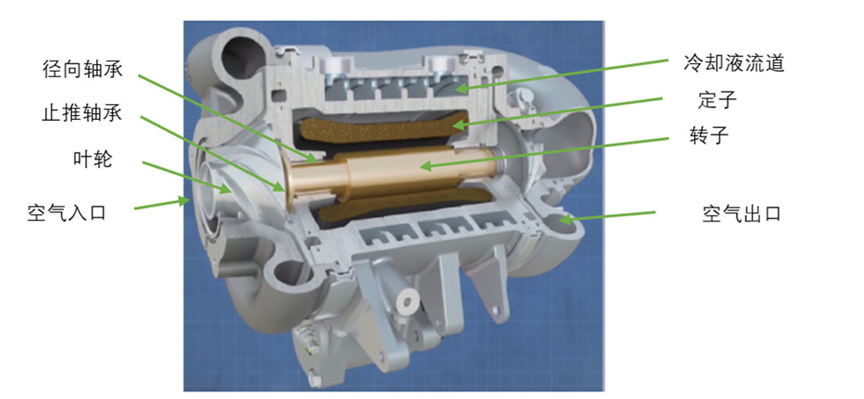

如空压机,其原理类似于传统汽车上的涡轮或者机械增压系统,只不过驱动方式以及一些细节上有一定的区别,亦或者排气系统,虽然其目的有一定的区别,但是材料和生产链还是有一定的共性。

燃油车上的涡轮系统

燃料电池汽车上的空压机

传统零部件企业的电控技术、机加工技术大概也能在燃料电池领域找到一些机会,包括阀门、气瓶、系统集成等。

当然,燃料电池汽车目前并没有大规模市场化,也因此,很多供应链和产品还并不成熟,但偏偏就是这种不成熟,让很多供应商看到了其中的商机,这当中包含了燃料电池汽车零配件和传统汽车的共性,也包含了很多供应商近年来由于行业的下行中产生的不甘想要把握这次机会。

毕竟汽车这个行业的供应链是相当庞大且繁杂,而在这个庞大且繁杂的供应链背后,也是无数普普通通的生产者,这些生产者同时也是市场的消费者,行业的凋零同时也导致了这批生产者的消费力下降,同时也会影响到其他的行业,长此以往无非是恶性循环罢了,而如果燃料电池汽车的到来能够再次唤醒凋敝的行业,也不失为对庞大的消费市场起到一定的正面作用。

防止供应链断裂 “缓兵之计“确有必要

作为一个普通消费者,我们坐上电动车和燃油车的经验可能并没有太多违和感,毕竟我们看到的是车的外观,包括车身、车灯、雨刮器、座椅、操作系统一应俱全,但我们看不见的动力系统和传动系统恰恰是汽车零部件的核心。

核心零部件往往比汽车整车的集中度更高,比如德国博世、美国德尔福 、日本电装 几乎垄断了所有中国电喷市场份额,其中博世的市场份额一家独大,超过了60%;法士特、采埃孚、伊顿则几乎垄断了全球机械自动变速箱。而一辆汽车中有差不多20000个零部件,一旦汽车终端产品降价,整车厂对零部件的压榨一级一级传递,导致一些起眼或不起眼供应商无利可图。

我们都知道汽车产业的魅力在于汽车市场规模庞大,一个最大的特点就是规模经济效应,当规模上升突破了盈亏平衡点,则企业盈利能力几何性上升,反之亦然,如果零部件企业的产能利用率下降到盈亏平衡点以下,市场进一步萎缩企业的亏损面也将成倍扩大。快速增长的新能源汽车可能对那些进不了新能源汽车供应链的零部件企业每况愈下。

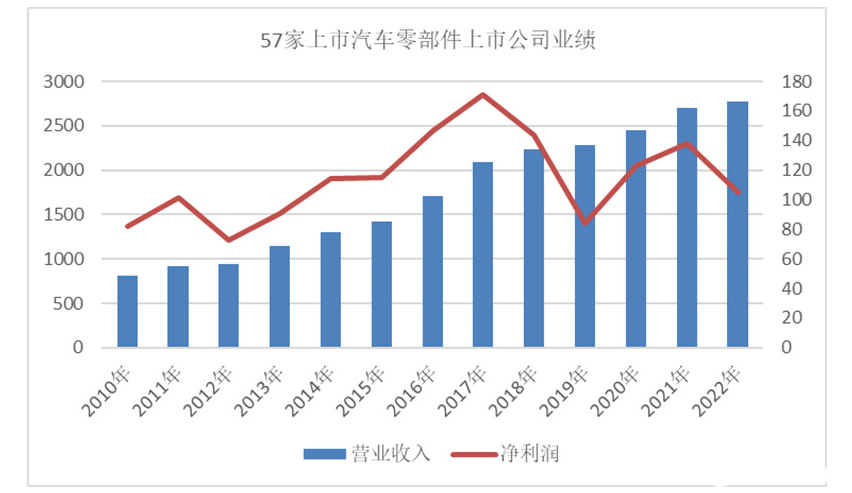

下面图是57家传统汽车零部件企业的收入和利润变化,上市公司面对传统业务被新能源汽车所侵蚀,可能会拓展一些新的业务,但显然盈利能力在2017年得到高峰后已经进入下行阶段,表现为增收不增利,2022年57家上市公司中有12家业绩亏损。

图片2010年-2022年57家上市公司收入利润变化

如果企业判断某项业务持续亏损,并且看不到希望就有可能关停生产线甚至关停企业。那么燃油车可能等不到电动车的渗透率达到50%就会出现供应链断裂的风险。所以,在产业转型期间,留给市场一个相对从容的时间窗口可能更有利于产业本身的安全,就我们上一篇文章里讲述的EV1被杀死的故事,无论能源企业还是汽车整车企业,都更愿意接受可能需要20-30年过渡期的氢燃料电池汽车是有道理的。不仅燃料电池汽车对传统汽车更加友好,而且被替代的石油公司也更容易在氢能替代石油的业务中找到可以安身立命的空间。

而且给予转型一定的时间,传统企业还可以通过收购兼并来补充原有的能力来适应新的产业生态。

不过,我们回不到2003年,而是要接受今天的现实,传统汽车产业的罢工、妥协和转型,对燃油车企业来说,这的确是一个无法安生的时代,既不能贸然关闭燃油车,也不能放弃电动车和燃料电池车。企业必须经历投资增长超过收益增长相当长的艰苦时期,也许,新业务借助资本市场是一条可行之路。

切换行业

切换行业

正在加载...

正在加载...