宁德时代、国轩高科、海辰储能等行业巨头都在关注的新技术,正逐渐行至全面量产的产业化黎明时分。

近日,又有两大巨头强强联手。

璞泰来宣布已与宁德时代签订战略合作协议,双方同意就复合铜箔集流体业务建立长期合作机制,共同开拓新能源海内外市场。

璞泰来公司表示,双方共同推动的复合铜箔集流体领域的合作,将有效加快公司复合铜箔集流体的量产和产业化进程,共同推动复合铜箔集流体在新能源锂电池领域的研发、生产、推广、应用与销售,实现新能源锂电池在能量密度和安全性方面的进一步提升。

复合集流体作为一向冲在行业技术前沿的宁德时代自2017年便率先关注的突破性技术,长期以来颇受“宁王”偏爱。

今年6月,搭载宁德时代CTP3.0麒麟电池的极氪001千里续航套装完成交付,其上使用的NP2.0无热扩散技术便首次采用了复合集流体。

集流体作为电池电芯的关键辅材,在经济性及安全性压力日益深重的行业竞争环境下,或成撬动锂电池成本、安全、能量密度的下一根杠杆。

有业内人士认为,作为锂电池集流体的新型材料,复合集流体凭借多方位的性能提升,有望成为未来锂电池集流体的主流材料。

中信证券预计,2023年下半年至2024年上半年,随着量产能力的提升和订单的逐步落地,复合集流体行业将迎来“稳定增长期”。

聚焦行业关注的复合集流体正迈向从0到1的产业化关键时期,哪些锂电龙头早在布局抢跑,又有哪些企业已然走到产业前沿?

巨头共瞩

复合集流体为何能引发行业龙头的一致关注?

原因也很简单,复合集流体相较于传统金属箔集流体,可使锂电池经济性、安全性、能量密度及循环寿命得到全面提升。

集流体,顾名思义可理解为汇集电流的载体,对电池的循环稳定性及倍率性能均有直接影响,是锂离子电池不可或缺的组成部件。

通常负极采用铜箔集流体,而正极则采用铝箔集流体。

从提升电池能量密度及节约材料成本的角度来看,以金属箔为材料的锂电集流体向超薄发展是不可避免的大势所趋。

然而,这也同时带来了难以解决的发展悖论——超薄金属箔不仅加工成本更加昂贵,其承受外力碰撞的抗压能力也更差,更易导致电池热失控及短路等事故的发生。

与传统集流体不同,复合集流体采取“金属+高分子材料+金属”的“三明治”结构。

※ 复合集流体的“三明治”结构

来源:浙商证券研究所

安全性方面,较薄的金属导电层配合内部阻燃高分子材料可实现更强防护;经济性方面,缩减金属用量能够显著降低成本;而就能量密度及循环寿命来看,据太平洋证券估计,复合集流体可使二者均提升约5%以上。

厘清复合集流体为何值得企业关注,我们不妨看看都有哪些锂电龙头已然展开布局。

作为最早关注复合集流体的锂电企业,宁德时代不仅凭借深厚的技术家底手握大把专利,还通过旗下长江晨道间接持有金美新材料15.68%股权。

后者复合铜箔一期总投资15亿元,年产能达3.5亿平,计划在 2025 年之前形成 100 亿元年产值。

国轩高科与海辰储能也相继亲自下场。1月7日,国轩高科投资170亿元的五大新能源项目集中开工,其中便包含有年产200Wh的复合集流体项目;海辰储能一期投资10.5亿,建设年产2.1亿平复合铜箔及0.73亿平复合铝箔产线。

除此以外,其他头部企业亦积极展开布局,比亚迪、亿纬锂能、蜂巢能源等公司均自2018年起便逐步将目光投向该领域,拥有多项复合集流体相关专利。

黎明前夕

今年以来,已经连续“热”了好几年的复合集流体产业,产业化进程似乎按下了加速键。

日前牵手宁德时代的璞泰来,今年4月刚刚宣布拟投20亿元建设复合集流体扩产项目。6月份,双星新材、万顺新材相继获得首张复合铜箔产品订单。

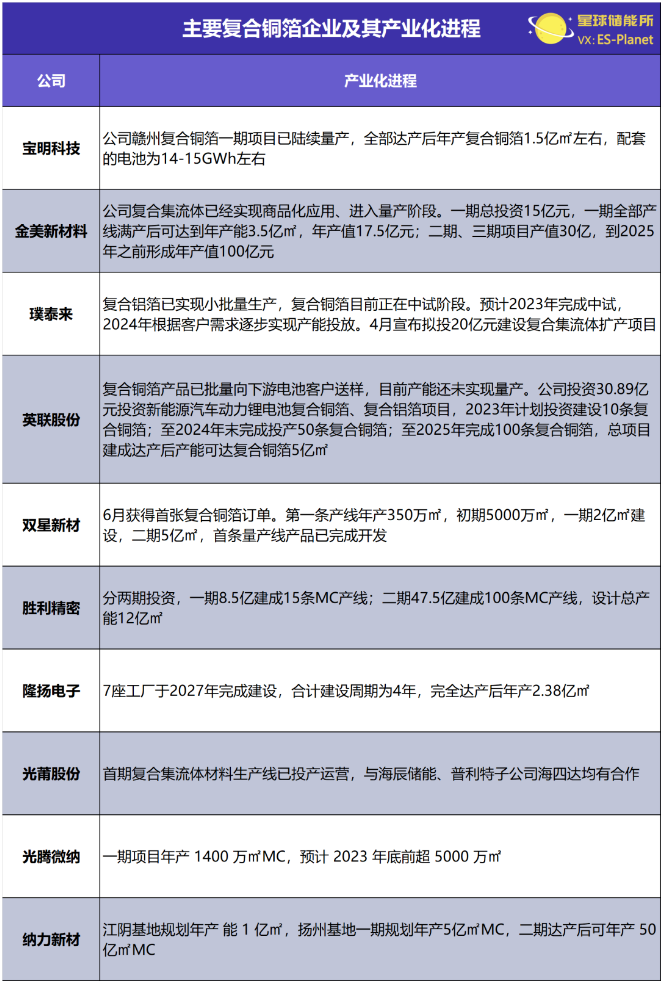

金美新材料2022年实现实现8μm复合铝箔量产;宝明科技赣州复合铜箔一期项目则于2023年二季度陆续量产,全部达产后年产复合铜箔约约1.5 亿平米,对应配套电池为 14-15GWh。

无论从产能储备还是下游锂电企业的意向来看,复合集流体都已然行至全面量产的产业化黎明前夕。

※ 图表:主要复合铜箔企业及产业化进程

来源:长城国瑞证券研究所,星球储能所整理

据高工产业研究院统计,2022年复合集流体产业链企业数量已超50家,当年规划产能超70亿平方米/年,相关投融资超过300亿元。预计到2030年,新型多功能复合集流体的市场渗透率将达到40%,出货量约140亿至180亿平方米。