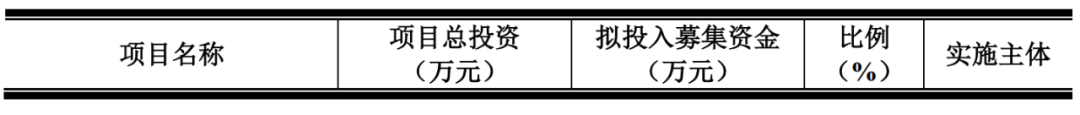

12月12日,湘潭永达机械制造股份有限公司(简称永达股份)在深圳证券交易所主板上市,发行价格12.05元/股,此次永达股份IPO募资10.66亿元,其中,6.53亿元将用于智能制造基地建设项目,1.13亿元将用于生产基地自动化改造项目,3亿元将用于补充流动资金。永达股份的主营业务为大型专用设备金属结构件的设计、生产和销售。

公司的产品主要应用于隧道掘进、工程起重和风力发电等领域,其中隧道掘进设备及其配套产品主要包括盾构机的盾体、刀盘体、管片机及隧道洞壁支撑管片等;工程起重设备产品主要包括车架、臂架、副臂、塔机结构件等;风力发电设备产品主要包括风电机组机舱底座、机座、转子支架、定子支架、锁定盘等。

永达股份目前已成为铁建重工、中联重科、三一集团、国电联合动力、明阳智能、金风科技、中国中车和湘电股份等国内知名企业的合格供应商。

业绩方面,2020~2022年,永达股份分别实现营业收入7.76亿元、10.03亿元、8.33亿元,分别实现净利润0.62亿元、0.88亿元、0.93亿元。根据招股材料,公司2020年、2021年收入增幅分别为92.33%、29.26%,净利润增幅分别为434.79%、43.12%,经过两年高速增长后,2022年收入下滑16.92%,净利润略增5.46%,业绩增速明显下降。

募集资金运用及未来发展规划:

上述募集资金投资项目系围绕公司主营业务进行,将进一步提升公司的产能及自动化水平,增强公司在行业中的竞争优势。在募集资金到位前,公司将根据项目实际建设进度以自有资金或银行借款先行投入,待募集资金到位后予以置换。若本次实际募集资金不能满足上述项目的资金需求,不足部分由公司自筹解决。公司自设立以来即从事金属结构件的设计、生产和销售,经过多年发展逐步形成了跨行业、多规格的金属结构件制造能力。未来,公司将继续专注于金属结构件制造,进一步强化在隧道掘进、工程起重和风力发电等领域的业务布局,提升公司规模化经营效应。同时,公司将积极开拓其他业务领域,丰富公司产品结构,提升公司盈利规模。

切换行业

切换行业

正在加载...

正在加载...