2023年以来,光伏持续极致降本提效,导致度电成本不断下降。氢能产业的底层逻辑,也因为电解水制氢的成本下降,有望得以重构:由下游燃料电池推广应用,转移到上游绿氢,推动电解槽放量。

光伏装机如此大爆发,怎么能够没有氢呢?

光伏降本,将导致绿氢爆发

1.1 绿氢规划大爆发,2024 年绿氢项目将迎批量开工 绿氢规划产能高增

2025年国家规划10-20 万吨、各地合计达 100 万吨。自国家层面发布《氢能产业发展中长期规划(2021-2035 年)》后,各地积极规划可再生能源制氢。当前已落地绿氢项目产能仅为5 万吨。

据各地政府发布的相应氢能政策规划,绿氢产能合计规划量在2025、2030、2035年将分别达到100万吨、100万吨、250万吨。

发展氢能全球共识逐步达成,海外绿氢规划产能同步高增。

COP28最新草案第39 条(d) 款指出:“加快零排放和低排放技术,包括碳捕获、利用和储存以及低碳氢的生产等,以便加强在能源系统中替代碳排放有增无减的化石燃料的努力。”

相较于COP27 草案——只是将氢能作为供缔约方进一步审议的领域,COP28 草案则是正式加入了氢能相关内容。被纳入就意味着此领域被缔约方呼吁加快布局,意味着全球发展氢能共识已经形成,后续各国的氢能发展将会提速。

从海外绿氢规划来看,欧盟2030年绿氢产能规划达到2000万吨,中东当前合计产能规划达到 2914.26 万吨。对于国内企业而言,国内外发展机遇并存,尤其是中东市场值得重视。

2024年绿氢项目将迎开工潮,预计电解槽招标同比翻倍看向4GW。2023年内,大量绿氢项目开始申报立项,国内立项的项目绿氢产能已超400万吨,当前落地项目仅 5万多吨产能。

考虑到2025国家10-20 万吨、各地合计100 万吨绿氢的产能规划,2024年绿氢项目将迎来开工潮,带动制氢设备需求高增。我们乐观预计,2024年国内电解槽招标量为4GW,同比翻倍增长。

1.2 绿氢应用限制逐步放开,光储氢平价推动产业发展加速

光储氢降本驱动绿氢经济性初显,阶段性区域平价可期。绿氢可与灰氢平价,0.2元/kWh电价时经济性显现。

绿氢制取成本主要由电费和制氢设备构成,灰氢制取成本主要受煤价影响。煤炭价格呈现波动态势,400-1050 元/吨煤价下,对应制氢的氢气成本在 9.5-15 元 /kg;对于绿氢制取成本,外接电力成本在 0.1-0.23 元/kWh 时,对应制氢成本在 9.1-16.3 元/kg。即意味着电价 0.2 元/kWh 以下时,绿氢和灰氢(1000 元/吨煤价)可达成平价。

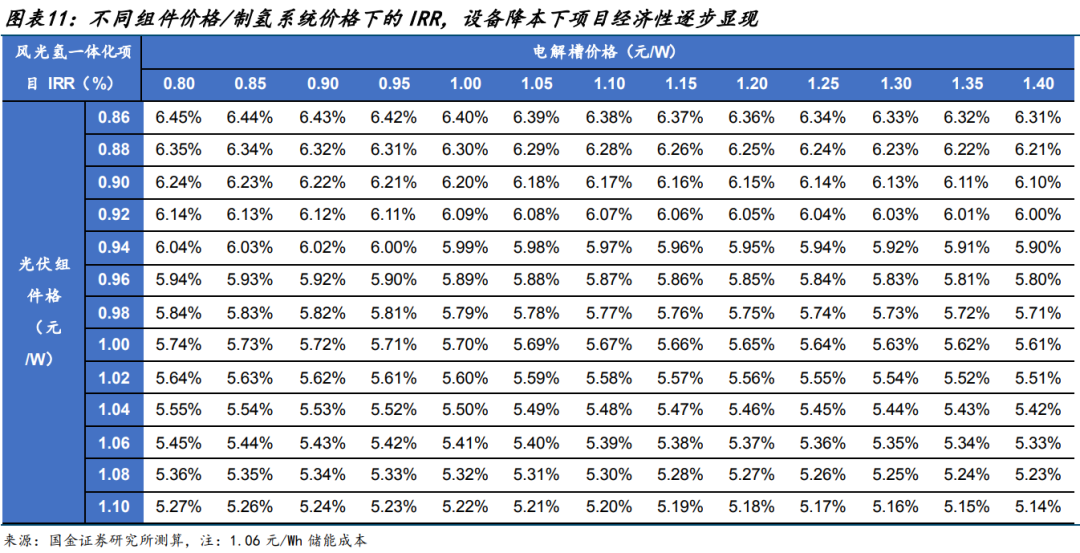

光储氢降本下绿氢开始具备经济性,光储氢项目可行性未来可期。电价是绿氢平价关键, 光储氢一体化项目为破局要点,0.2 元/kWh 以下的电价是实现绿氢平价的关键。

低电价甚至零电价(弃电消纳)只可能发生在采用新能源发电的情况,。绿氢成本在光储氢一体化项目内将大幅下降。降低用电成本的关键点,体现在光伏组件/风电机组的价格上。

2023年以来, 光伏组件和储能的降本进程加速,阶段性的绿氢经济性已经初步显现。

假设项目 70%的电量上网,剩余 30%电量用于制氢,弃电率 20%,根据我们的测算,在光伏组件1元/W、单位投资3.1元/W,储能电芯0.5 元/Wh、单位投资1.06元/Wh, 电解槽1.2元/W、单位投资1.35元/W 的情况下,对应的制氢成本在 6.48 元/kg,项 目 IRR 达到 5.7%。

这意味着在当前光储氢设备均可达到的成本下,在此模式下绿氢制取的成本已经可实现与灰氢平价。未来随着光储氢设备的技术迭代、及规模化效应等带来的进一步降本,项目将实现经济性,绿氢消纳光伏发电电量占比也将大幅提升。

1.3 氢气消纳潜在上亿吨量级,万亿市场启动。

氢气消纳潜在上亿吨量级,带动万亿市场规模。

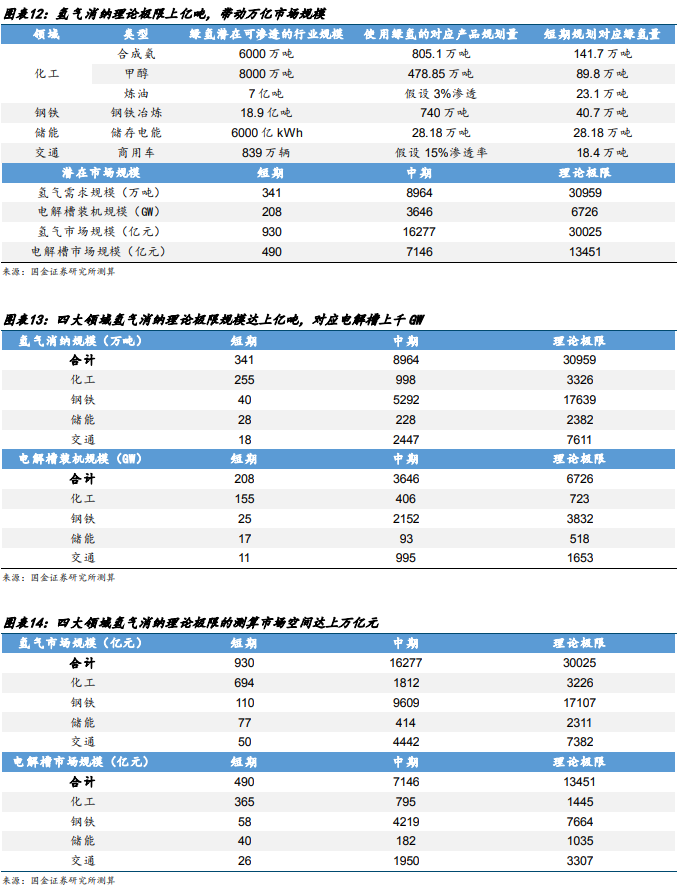

根据之前发布的氢能产业链系列深度报告之十六——“潜在亿吨放量空间,绿氢消纳及驱动力探讨”的测算和分析,氢气消纳主要集中在化工、钢铁、储能和交通四大领域。

从短、中期以及理论极限值分析来看,短期已立项规划的绿氢项目可带动百万吨氢气需求和百亿元市场空间。在绿氢全面渗透下,潜在的消纳空间高达亿吨,将催生氢气和相应设备的万亿市场规模,远期天花板高。

测算说明:

(1)短期:以当前已落地或立项的绿氢相关项目作为指引测算,部分无明确规划项目的以绿氢渗透率估算,预计看向 2-3 年后;

(2)中期:以30%的绿氢渗透 率为假设测算,预计看向2030 年;

(3)理论极限:以绿氢全面渗透为假设测算。

制氢设备,有哪些机会

2.1 绿色溢价为产业发展推手,电解槽迎接早期光伏机会

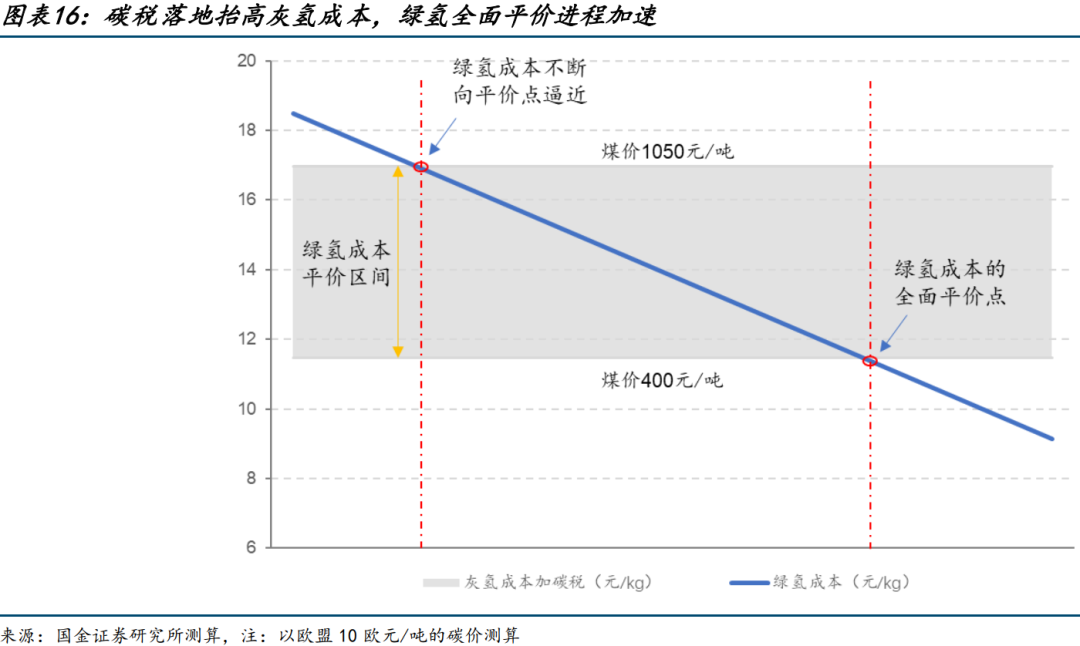

绿氢大规模应用将出现在光储氢平价点,现阶段正向全面平价点接近。

新能源的大规模应用,往往出现在其与原有能源的成本平价的时点之后。例如,光伏行业的爆发是在2018年平价上网政策之后,对应看,氢能行业的爆发拐点将出现在光储氢平价点之后。

现阶段看,在新能源成本下行的背景下,阶段性的区域绿氢平价已实现,绿氢成本正在向全面平价点接近。

碳税落地将抬高原有能源使用成本,绿氢平价进程加速。

欧盟碳税已于2023 年10 月开启试运行,2026 年正式运行。碳税的落地将抬高原有灰氢成本,因而变相加速绿氢的平价进程。

2022年欧盟平均碳价约为 88.36 欧元/吨,每千克灰氢(煤制氢)约产生25kg CO₂, 以欧盟10、50 欧元/吨的碳价测算,对应的灰氢成本将上涨1.93、9.65 元/kg,对应1000、400 元/吨煤价下,灰氢达到24、19元/kg,高于0.23 元/kWh电费下的绿氢制取成本。碳税逐步落地下,绿氢的平价进程将加速,绿氢的大规模应用时点或将提前。

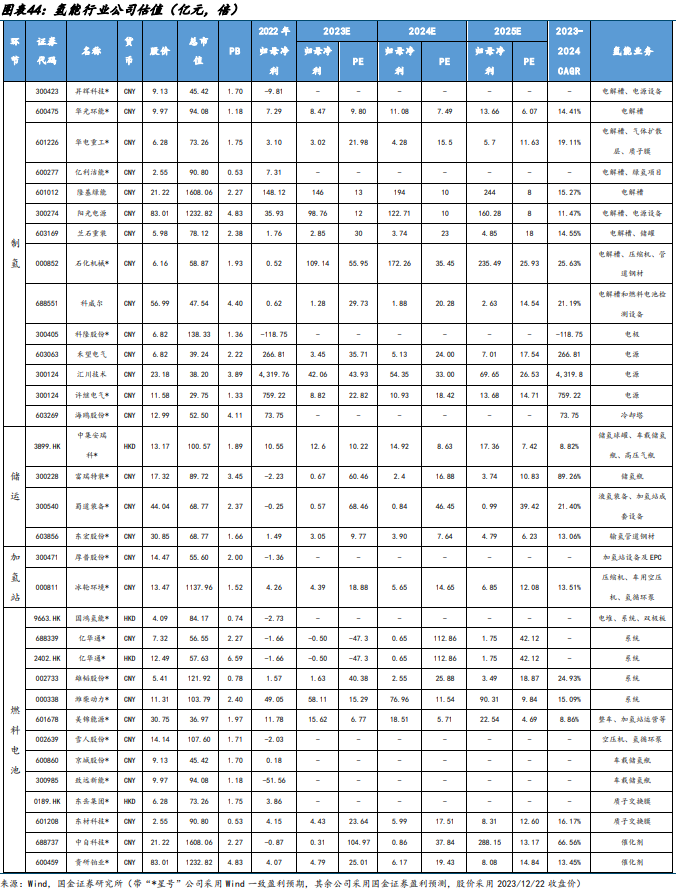

2.2 全球绿氢规划高增,重点关注制氢设备环节

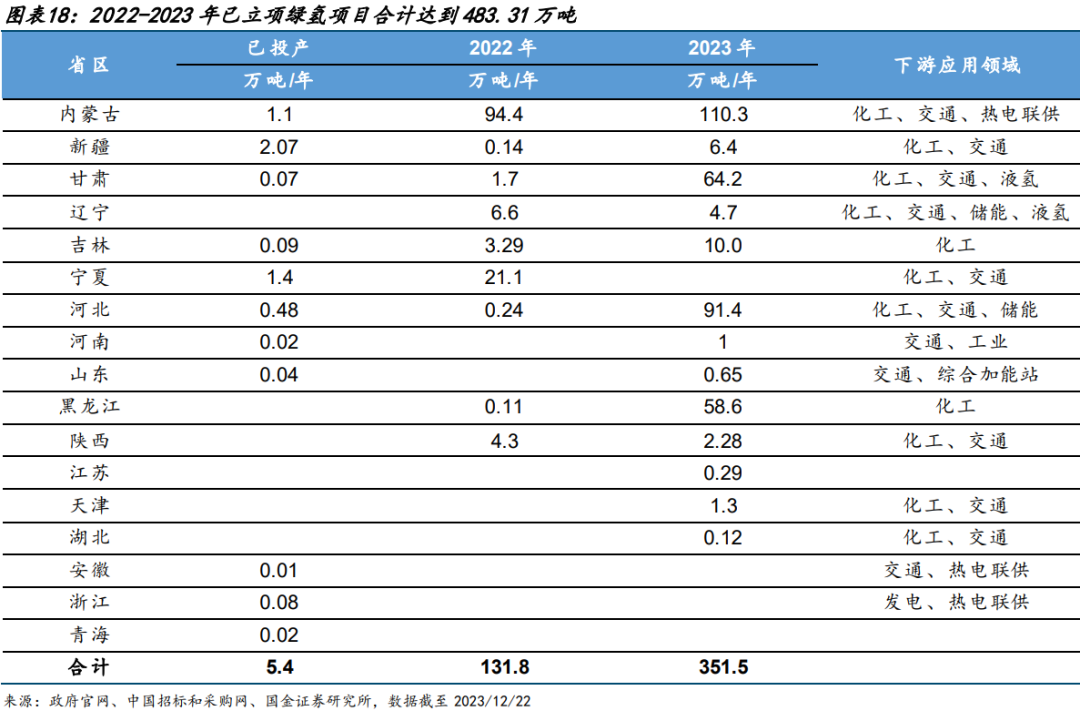

以风光氢储一体化项目为导向,绿氢项目呈现高增长态势。当前国内已投产的绿氢项目规模达到5.4万吨,其中位于新疆库车的国内最大光伏制氢示范项目于 2023年8 月30日投产。绿氢工业化规模应用逐步开启,电解槽进入规模化验证时代。绿氢项目规划持续高增,近两年已立项的绿氢项目合计达到483.31 万吨,绿氢项目将迎来落地放量。

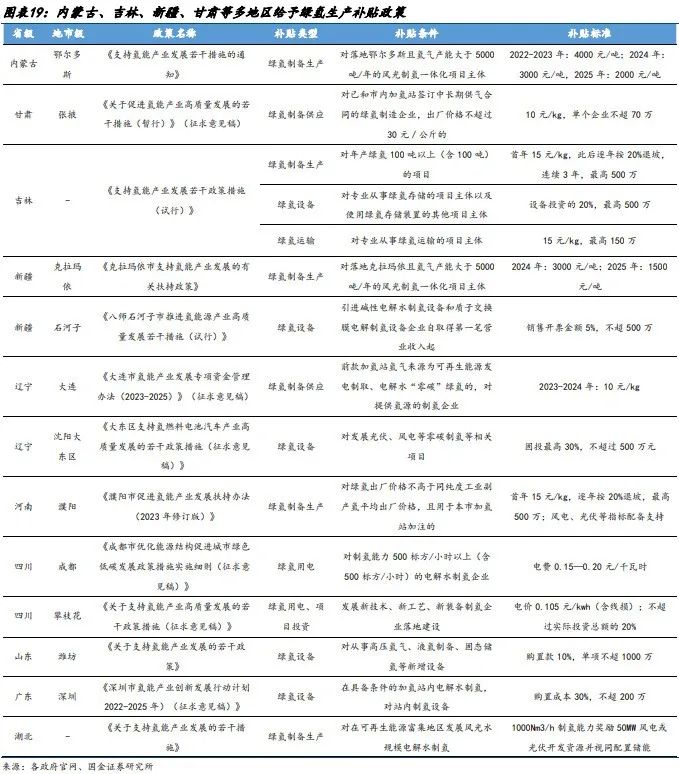

多地发布绿氢生产补贴政策,给予制氢端前期发展保障。

西北部地区拥有丰富的风光资源, 绿氢项目多集中于此。其中,内蒙古、宁夏、吉林、甘肃、青海、新疆均出台了相应的绿氢产能规划,加总规划量至 2025年达到100 万吨。

除规划外,内蒙古、吉林、甘肃、新 疆等多地区也发布了绿氢生产补贴政策,补贴额最高高达10元/kg。预计后续其他地区有望逐步跟进出台相关政策,规划指引叠加补贴保障,制氢端迎大发展机遇。

重点跟踪绿氢项目进度,制氢端设备需求爆发。

绿氢项目立项高增背景下,随着项目的推进,后续将迎来设备的大规模招标。制氢端设备需求将率先爆发,主要为电解槽、制氢电源、储氢球罐等设备需求,重点关注2024年各项目落地及招标进度。

国外绿氢项目有望进一步带动绿氢产能高增,电解槽出货存在超预期可能。

制氢设备需求除受国内风光氢储一体化能源大基地项目带动外,国外的相关绿氢项目建设也将带动制氢设备需求,尤其是中东地区,规划项目数量达90个,氢气产能达 2914.26 万吨。

当前,多家企业已与中东国家签订制氢设备条约并实现了小批量出货。中能建等企业也承包了绿氢相关项目EPC,制氢设备需求将受到国内外同时拉动,重点关注项目实施及氢能企业出海情况。

2.3 以碱性电解槽为主,关键设备部件同迎机遇

以碱性电解槽为主流,招标量占比达到 94%。电解槽技术路线,当前以碱性电解槽为主。从2023年的招标数据看,碱性电解槽招标量(MW)占比达到 94%,PEM电解槽仅为6%,碱性电解槽及相关设备将在2-3 年内加速发展。

碱性电解槽因成本更低应用较广,PEM今年起逐步起量,后续两者有望搭配出货。碱性电解槽成本更低,更加受到广泛应用,PEM电解槽今年起开始招标应用,未来两年PEM 电解槽有望作为碱性电解槽的补充存在,用于应对新能源发电的波动和低负载。

电解槽及配套关键设备部件同迎机遇。

绿氢项目的高增将带动制氢设备需求,电解槽作为核心设备将率先受益。同时,配套辅件设备及价值含量高的核心零部件也将同时受益带动。

配套辅件设备方面,制氢电源等电气设备对于稳定输入电力起关键作用且成本占比高。核心零部件方面,电极是碱性电解槽中对能耗影响最大、成本最高的零部件。

2.4 碳税推动绿色航运新需求,关注下游绿色燃料溢价

新消纳体系建立将推动项目进展,绿色航运发展打开绿氢应用新需求。绿氢项目从规划建设到落地投运,需同步推动下游绿氢应用。绿色溢价在当前绿色航运中体现较为迅速。

受欧盟碳税影响,当前甲醇和氨燃料船订单已超越LNG船订单。绿色甲醇与绿氨为未来较长一段时间的重要燃料来源,甲醇与氨作为传统化工产品供应并不缺乏,考虑到叠加碳税, 绿色燃料缺口仍然较大,同时随着绿电价格下降,相关溢价会逐步显著。

国内以政策作为主要驱动,出海关注绿色燃料溢价。

国内当前示范工程对经济性考量并不显著,短期看国内更依靠政策及补贴的推动,绿氢方面景气度更多体现在装备端而非项目运营。

对标海外,绿色溢价更为显著。碳税的落地将推动绿氢及采用绿氢作为原料制取的甲醇、氨等的快速起量。

全球船运每年化石燃料消耗量约为3亿吨,全球以绿色甲醇为代表的生物燃料产能约为每年1100万吨油当量(按照甲醇与油1.95:1 的关系)。

在碳税推动下,船运可接受甲醇价格约在4500-4800 元/吨,按照当前绿色甲醇的成本加上储运费用(500 元/吨)后,燃料绿色溢价有望高近1000 元/吨。

氢能标准落地,加氢站、管道和液氢有戏

3.1 储运环节将成氢气成本关键点,管道、液氢落地加速

制氢平价供应趋势已现,储运将成为行业发展重点。

随着新能源设备端的降本以及政策推动,尤其在西部新能源低廉电价地区,然而目前终端应用的使用成本仍在高位,产业链成本的大头已从生产端转向储运端。

氢能产业标准体系出台,推动中游环节发展。

氢气的储存、运输和加注环节相关标准的模糊,是阻碍产业链中游发展的重要原因。

2023年以来,各项标准逐步落地出台,并且六部门联合印发了《氢能产业标准体系建设指南(2023 版)》,从国家层面提出了标准制修订工作的重点。

随着标准体系的出台、以及加氢站许可证等政策的逐步放开,中游储运加环节将配套迎来发展机遇。

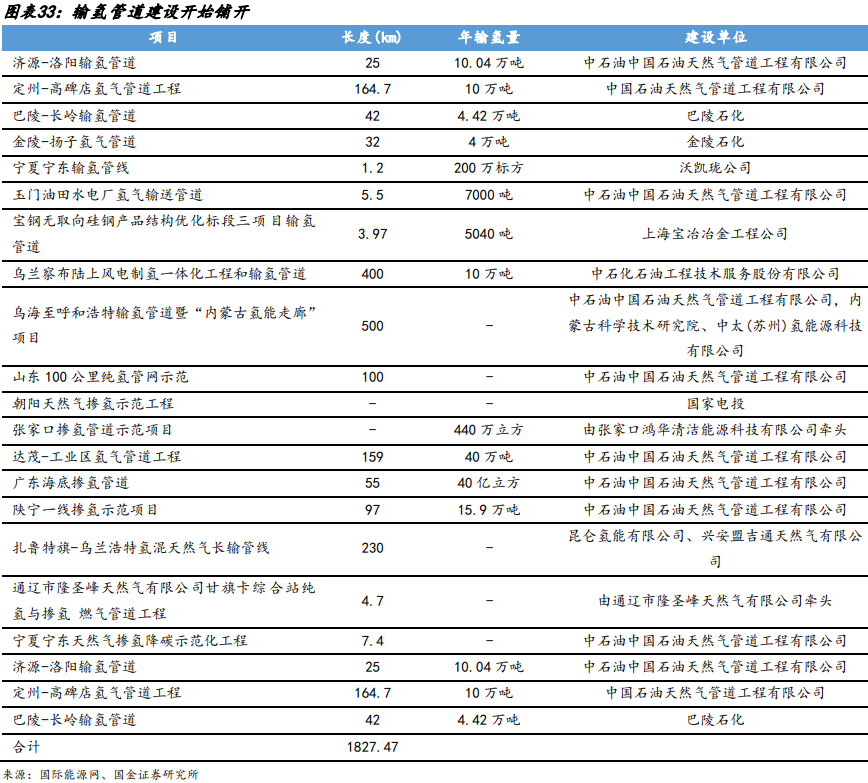

管道建设方案铺开,中国进入输氢管网建设元年。三桶油管道建设发力,“西氢东送”受 到推广。

内蒙古发布《内蒙古自治区新能源倍增行动实施方案》,规划到2025 年全区绿氢生产能力突破50万吨,绿氢产能在全国占比超过 50%,并研究以绿氢为载体的新能源跨区域输送模式。结合绿氢长时性储能属性,推动输氢管道规划布局,通过将绿氢运送至全 国各地,变输电为输氢,以绿氢为载体实现新能源跨区域输送。

当前,过半绿氢规划及项目大多集中在内蒙古,绿氢制取供给领先地位已确立。建议关注管道建设带来的相关管网承接商、大功率压缩机和管道钢材等核心零部件机遇。

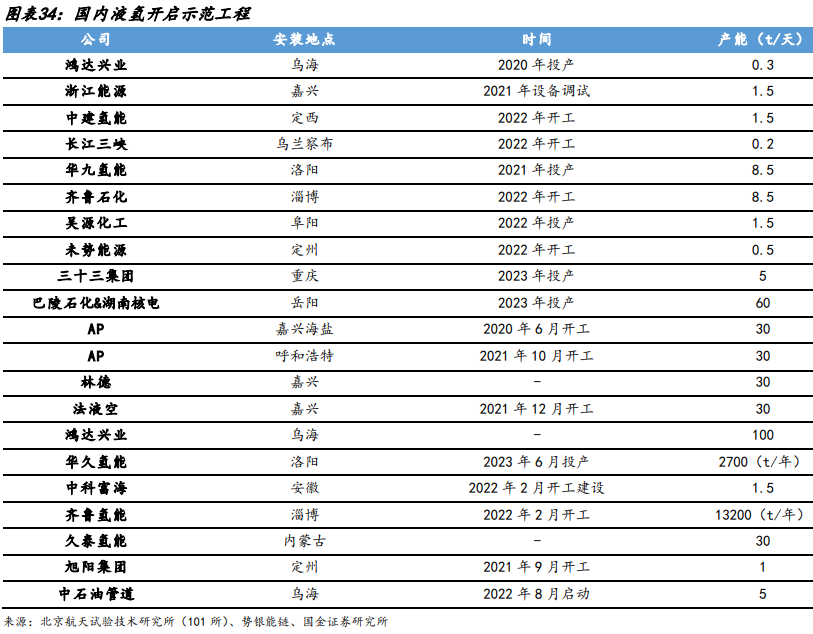

液氢运输也进入标准放开阶段。

液氢运输一直以来受限制于标准的落地与政策松绑。2023年起,标准开始落地。

液氢从设备技术难点看,在于膨胀机的国产化替代以及液氢储罐的绝热性能。前者决定液氢单位能耗,后者决定氢储存过程中的损失率。对于液氢整体运营来看,每天的液化规模越大,对应液化氢气的单位能耗越少,而压缩的过程电费占据大头。故电价越低,液态成本整体越便宜。

3.2 氢能高速建设示范将落地,加氢站配套同步起量

氢能高速建设示范将落地。

国务院国资委提出《共建中国氢能高速行动倡议》,旨在加快构建以京津冀、上海、广东、郑州和河北五城示范群为基础的氢能高速网络建设。

其中包含对高速运营车辆和加氢站给予政策支持的内容,如:减免高速通行费以及优化加氢站的建设和运营成本等。这将极大的推动和保障了氢燃料电池汽车的运营。

随着上游制氢和下游燃料电池车的高速发展,以及相关标准的出台及政策松绑,中游的基础设施建设将开始配套起量。

基础设施建设加速,关注加氢站设备和氢罐。

中石化发布了氢能中长期发展战略,按照“油气氢电服”一体化综合能源服务的思路,推进加氢站网络布局,规划到 2025 年,建成加氢能力12 万吨/年左右。

这意味着若加氢站加注量为500kg/天,则对应将落地建设650余 座加氢站。当前加氢站数量为350余座。加氢站的建设数量高增,将带动配套加氢站设备, 例如加氢站压缩机、储氢罐等需求,以及外供式加氢站带动的长管拖车高压氢气罐需求。重点关注以中石化为主的央国企加氢站建设落地情况。

燃料电池汽车提速,氢储能电站开启示范

4.1 燃料电池汽车和氢储能电站落地推广

燃料电池及核心零部件受益带动经济端和政策端准备就绪,燃料电池汽车将迎推广。

从经济端看,燃料电池汽车已经具备经济性推广条件。根据氢能&燃料电池深度专题报告——“重卡与叉车:交通领域燃料电池经济性及潜在市场空间分析”内的测算结果看,当前燃料电池重卡(FCV)在补贴下可实现全生命周期成本(TCO)平价,其降本成效显著,现阶段补贴后TCO 低于电动重卡(BEV)。

从政策端看,补贴和推广示范政策不断加码。

燃料电池政策规划及细则基本均已落地。国家政策规划2025年5万辆保有量、各地加总规划达到11.8万辆, 2022年底 FCV 保有量为 1.27 万辆,分别以 2025 年 5 万辆和 11.8 万辆测算,近三年 CAGR 将达到 90%和 110%。

2025年是第一个规划结算点,明年FCV推广进程将大幅提速。燃料电池相关核心零部件, 电堆、系统、膜电极、车载储氢瓶等需求将受到带动。

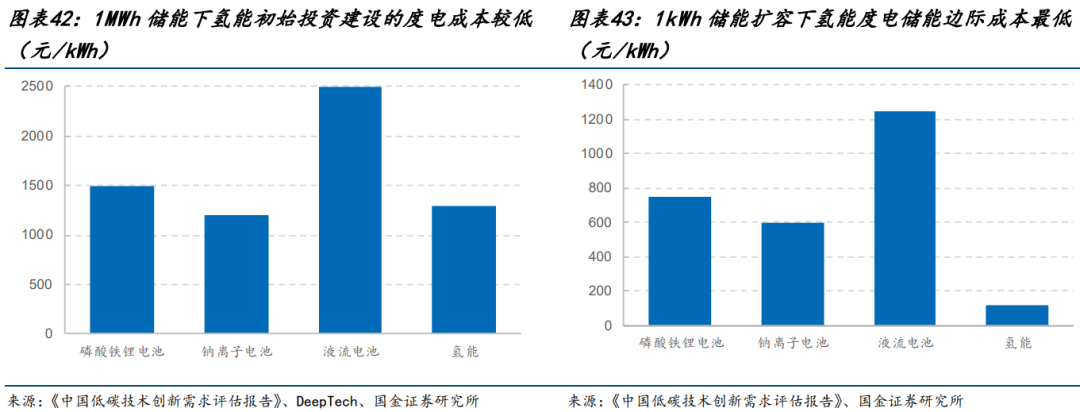

电网侧储能调峰需求显现,氢储能电站开启示范建设。

氢储能系统,可利用新能源出力富余的电能进行制氢,储存起来或供下游使用。

当电力系统负荷增大时,储存起来的氢气可利用燃料电池进行发电回馈电网。在电网侧,随着风光在电网中供电占比的逐步提升,储能调峰需求对应提升,氢能适用于长时大规模储能。

根据氢能产业链系列深度报告之十五——“碳中和及储能背景下,千亿氢储能市场一触即发”的测算结果看,氢能初始投资建设和度电储能边际成本均较低,具备储能及调峰的经济性初始条件。

使用氢气发电调峰,将配套氢燃料电池系统。首个氢储能调峰电站项目在克拉玛依已经启动,首期将建设1GW 光伏发电场,年发电量约 14 亿千瓦时,配套 180 万千瓦时氢储能调峰电站,年制氢量 331,707,458 立方米。通过氢燃料电池发电,年产稳定绿电电量约 899,890,230 千瓦时,计划于2024 年8月交付,交付期12个月。

除燃料电池汽车外,氢燃料电池需求还将受益于氢储能电站带动,带动的价值量为单车价值量的数倍。

投资建议

5.1 节奏把握:

重点关注绿氢项目招标落地与出海,其余环节关注政策持续加码绿氢项目高增带来制氢设备机会。

2023年以来,成本端和政策端都发生了大的基本面变化。新能源设备的大幅降本以及绿色能源的政策性溢价共同推动了绿氢大发展,市场关注点由2023年上半年绿氢作为新兴能源的第一波热潮,转向开始关注行业端的绿氢项目落地节 奏以及企业端的相应订单获取及兑现节奏。下游多个绿氢应用领域的铺开也将同步带动绿 氢需求高涨。

在绿氢项目储备充足的情况下,未来1-3 年项目落地将持续高增长。我们认为 2024 年仍将延续主题板块行情,节奏重点把握以下方面:

1)绿氢项目开工及制氢设备招标进度:绿氢项目开工后半年到一年将对制氢设备进行招标,项目迎来开工潮的情况下,2024 下半年或将迎来制氢设备招标高峰,重点关注中能建等几个大项目的落地进展;

2)国家级示范应用政策及补贴等政策的出台:氢能产业发展现阶段多以政策驱动。若国家针对氢能的示范应用政策或补贴出台,将有力的推动行业发展,绿氢及燃料电池的规模化应用或将提前;

3)加氢站建设进度:中石化作为加氢站建设引领企业,明年加氢站建设进度可能提速, 相应设备提供商将迎来机会;

4)燃料电池汽车推广:随着 2025 年第一个结算点的临近以及氢能高速建设的倡议出台, 燃料电池汽车推广明年将大幅提速,关注燃料电池零部件头部企业的出货,一般而言出货 高峰集中在四季度;

5)新能源设备及制氢系统降本:经济性是氢能产业发展的核心驱动力,风光储氢成本的 下降带动绿氢经济性向全面平价点靠近,从而利好氢能全产业链发展。

5.2 方向选择:

重点布局制储相关设备企业

1)绿氢生产由项目持续落地所带动,板块整体表现将取决于招标的持续性与绝对量,随着近一年来电解槽项目招标要求逐步提高,标的首选具备进入大型项目供应商以及具备海外出货企业,重点看好电解槽相关设备端机会。

2)产业大发展下,中下游同步推广,看好加氢站建设带来的设备机会以及燃料电池核心 零部件。

具体投资组合&主线:

1)板块整体受行业大贝塔驱动,直接受益于绿氢项目高增带来的制氢端设备相关企业:昇辉科技、华光环能、科威尔、华电重工、亿利洁能;

2)中游随着产业大发展配套推广,推荐关注加氢站、液氢及管道建设带来的设备端机会:石化机械、蜀道装备、冰轮环境、厚普股份、中泰股份;

3)下游燃料电池汽车及氢储能电站推广加速,带来燃料电池需求高增,推荐关注核心零

部件企业:国鸿氢能、富瑞特装、亿华通、京城股份、致远新能。

6. 风险提示

降本速度不及预期:绿氢制取成本受到光伏组件、储能设备及制氢设备价格的影响,若后 续新能源相关设备降本速度不及预期,可能将影响绿氢的平价进程及应用推广。技术研发进度不及预期:电解水制氢设备处于技术快速迭代的过程,技术的进步将带来成 本的下降,若技术研发不及预期,将影响商业化进程推广。下游氢能推广滞后:氢能应用场景广阔,当前渗透率较低,存在后续氢能应用推广不及预 期的情况。政策和项目落地不及预期:当前氢能推广主要受政策规划驱动,项目和车辆推广进程受制 于补贴下发周期和项目勘探批复等多重因素影响,政策和项目落地的具体时间具备一定的 不确定性。

来源:国金证券

切换行业

切换行业

正在加载...

正在加载...