光伏产业的俯冲可能行将结束.随着全球主要光伏市场德国和意大利新补贴政策明朗化,下半年光伏组件需求有望迎来反弹,拨云见日。

但要平息高库存引发的价格战需要时日,故业内人士预计,需求回暖将扶助光伏组件价格慢慢企稳,而要看到上涨"苗头"可能还得等到第四季;一线厂商则有望凭借自身优势率先突围。

长远来看,技术创新及当前偏低的价格将拉高光伏投资回报,加之东亚和美洲等新兴市场的崛起,都会激发更多需求,为产业长期的均衡、可持续发展铺平道路。

"光伏市场总体前景是好的,下半年可能要恢复.局部的政策调整、供求关系变化,并不会影响大局,"中国可再生能源学会副理事长孟宪淦对路透表示。

德国7月1日并没有下调光伏上网电价,优于市场此前3-6%的下调预期,因该国3-5月装机量仅有700MW(兆瓦),年化装机量低于3.5GW(吉瓦)的政策门槛;意大利亦于5月初决定,每年光伏发电补贴资金限制在60-70亿欧元,并一直保持到2016年,分析人士据此测算,未来数年意大利市场需求将稳定在3.5-4GW。

"预计今年德国的安装总量还会高于去年,三季度甚至到四季度、一直到12月份,德国市场应该是一个比较利好的情况,"以市值计中国最大光伏电池组件商天合光能(TSL.N: 行情)董事长高纪凡此前在接受路透专访时预计,今年全球需求有望同比增约四分之一,至约20GW。

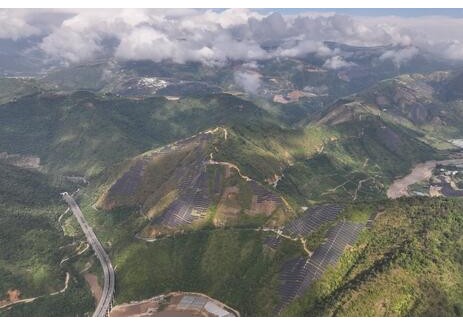

孟宪淦也指出,今年中国仅青海一地就有800MW的装机容量,种种迹象表明今年中国光伏市场肯定能突破1GW."东亚,尤其是中国市场今年要迎来起步,"他乐观估计。

据研究机构IMS Research上周发布的报告,预计全球光伏电池组件出货量将于2011年下半年强劲反弹,而不断下滑的组件价格是下半年需求重建的关键因素;全年光伏组件出货量预计超过23GW。

据全球知名IT咨询机构iSupply测算,去年全球光伏需求为15.7GW,较上年增一倍.中国是世界光伏电池和组件的最大生产国,占据全球光伏市场半壁江山,国内无锡尚德(STP.N: 行情)、晶澳(JASO.O: 行情)、英利及天合光能与美国First Solar(FSLR.O: 行情)去年出货量均超过1GW。

**价格大幅反弹不可期,但有望企稳**

如同每一个曾经的新兴产业,光伏行业发展的大起大落就像坐过山车一样刺激.前两年向上猛冲时引得多少投资者趋之若鹜,投资、扩产不亦乐乎.但今年初随着欧洲主要市场需求趋于疲软,行业景气驶过高点向下俯冲,绑在过山车里的乘客们可就不太舒服了。

综合行业观测数据,二季度末时预计全球组件库存达到8.6GW的历史高位,较一季度末提高近7%;同期,下游组件价格平均下跌22%,电池和硅片降幅在37%-46%,就连技术壁垒较高的上游硅料价格亦下挫近32%。

在高库存的阴云下,业内人士认为,期望需求回暖、库存降低对价格形成较大支撑或不可期,光伏价格在深幅下跌後虽已有企稳迹象,但在二线厂商价格战压力下强劲反弹可能性不大;若需求情况良好,仅在四季度时价格可能小幅回暖。

"近期由二线亚洲厂商掀起的降价潮来势汹汹,其他对手难有还手之力.即便企业大幅下调产量和出货量,四季度的组件出厂价格预计还会同比下降达25%,"行业观察机构Solarbuzz总裁Craig Stevens称。

不过价格下跌空间已经不大.中金公司报告称,目前上游硅片价格已经跌至均衡价格处,部分高成本的过剩产能已经转为无效产能;组件年底时的均衡价格在1.10美元/瓦附近。

"现在需求已经开始慢慢恢复起来了,(安装)量会越来越好...但价钱很难说,下来的空间不大,上涨可能要到四季度才能看得出来...除非德国增加得很快,意大利第四季需求回来,那可能可以看到单价上来一点,"瑞银证券驻香港分析师杨路如是说。

Solarbuzz季报预测,光伏需求今年呈逐季递增态势,四季度时达到全年顶峰近8GW的水平,较三季度不足6.5GW大幅提高.而库存在三季度触及约8.7GW的历史最高水平後仍会保持供过于求,四季度时有望降至8.5GW下方,库存消耗有限。

**一线厂商率先步出低谷**

本轮光伏价格惨跌,正促使行业展开调整.天合光能等一线厂商凭借成本、品牌等优势,将在行业回暖时率先获益;但二三线厂商恐会因相对较高的库存,而继续深陷价格战中无法自拔。

瑞银证券杨路认为,市场总体库存可能到四季度才会大幅下降,但一线公司的库存可能到第三季度就会消化得差不多了.同时,德国等市场对品牌的追求和要求比较高,中国一线公司情况可能会比二三线好些。

在二线厂商仍坚持继续压价获取订单时,一线大厂已开足产能准备迎接需求回暖.天合光能高纪凡就说,"天合到现在一直是满产,甚至是超额做,我们的产能发挥率基本上都是100%以上在硅片和电池片上还需要外协(outsource)来解决。"

该公司并预计,其三季度毛利率将恢复至20-30%区间中段,高于二季度时同一区间低段的水平,其规模效应、技术上的成本控制能力令盈利能力明显胜过二三线厂商,令其有信心将全球市场份额由去年的6.5%提高至9.5%。

而在库存和价格压力下,部分三线厂商已经有些难以招架.国海证券报告提到,二季度毛利率降至10-15%令成本较高的中小企业停产,它们的开工率降至五六成,并被迫改为以销定产模式,部分产能扩建项目也放慢建设进度;孟宪淦则称,已经听说有些小厂已经到了开始卖设备的窘境。

不过包括行业协会、企业和分析人士在内的众多业内人士均认同,此轮行业调整是发展的必经阶段,优胜劣汰也是市场自然规律.经过多次升降周期後,产品价格不断下降并接近传统能源的发电成本,达到"平价"上网之後产业也就进入了成熟期。

**期待新兴市场崛起**

如今欧洲尤其德国和意大利是全球最主要的光伏市场.但倘若未来光伏产业还要完全看欧洲市场脸色的话,那这辆过山车的轨道支柱未免太少了些。

需求结构的单一会使大起大落的戏码会不断上演,而且随着这些市场装机饱和,需求也会走进死胡同.这正是东亚、美洲等新兴市场崛起,让业内人士长线看好光伏的原因

。

Solarbuzz最新报告称,美国目前计划中的商业光伏发电项目达601个,装机容量从50KW到500MW不等,将在今年下半年到2015年全部竣工,从而令期间新增光伏发电装机总量高达17GW.

虽然中国的光伏发电产业还处于婴儿期,装机量与其具备的产能相比微不足道,但似乎情况有加速好转的希望.中国2015年到2020年的光伏装机容量目标为从10GW增长到50GW,比此前目标分别提高一倍和1.5倍.

而就在上周,可再生能源学会的孟宪淦也向路透表示,青海省将为今年9月30日前建成的光伏项目保证每度电1.15元人民币的电价,总量控制在800兆瓦(MW)。

不过中国起步初期的需求,尚难撑起国内光伏企业庞大的产能,加之国内补贴力度不及欧洲,投资回报并不可观,甚至有亏本经营、中标後毁约等乱象存在。这些不但要求监管层加紧制定扶持政策,也需要企业更多努力以降低成本.而这一切都与理性的投资环境不可分割。

切换行业

切换行业

正在加载...

正在加载...