对于部分动力电池和正极材料企业而言,2017年的春节假期比以往时候来得都更早一些。

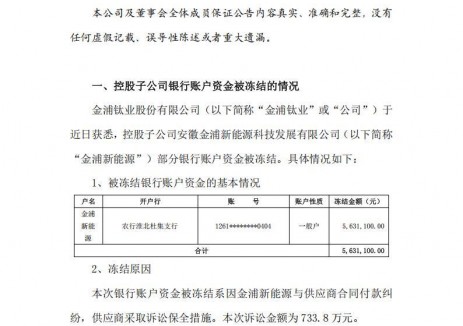

高工产研锂电研究所(GGII)调研显示,2016年第三季度国内正极材料产量48580吨,同比增长66.5%,环比增长42.7%。其中,磷酸铁锂产量同比增长高达123.4%,成为增速最快的材料。然而,这一快速增长现象在进入第四季度之后却戛然而止了。

记者了解到,自11月份开始,动力电池企业开始大规模缩减产能,上游磷酸铁锂企业的产量和出货量大幅下滑。磷酸铁锂正极材料企业出现了停产或半停产状态。

“目前下游电池厂都在大面积的停产减产,并且提前开始放假,我们的生产计划和假期安排也跟着做出了调整。”一家大型正极材料企业高层对高工锂电网表示,目前磷酸铁锂材料企业大规模缩减产能是个普遍现象,并且这种情况将会持续到明年第一季度。

多位业内人士向高工锂电网表示,磷酸铁锂企业产销量之所以集体出现“断崖式”现象,与近期网传的《2017年新能源汽车补贴调整方案》有直接关系。

从网传的《2017年新能源汽车补贴调整方案》来看,新补贴方案对不同新能源车型的补贴标准有所调整。

其中,纯电动乘用车补贴增加了电池能量密度标准,只有符合能量密度指标不低于90wh/kg的纯电车型才能享受同等补贴,高于90wh/kg的车型则可以享受1.1倍补助。

非快充类纯电动客车主要以电池质量能量密度按照区间划分为85-95 Wh/kg,95-115 Wh/kg,大于115 Wh/kg三个等级。以电池能量密度95-115Wh/kg,按照电量每度电补贴1800元作为补贴基数,上下区间分别按照0.8与1.2的比例计算。

从中可以看出,若按照这个补贴标准执行,则电池系统能量密度越高,车企所获得的补贴金额越高,这必然要求电池企业进一步提升动力电池的能量密度。而现有制造工艺和材料体系所生产的动力电池很多不能达到补贴要求,这意味着很多车企在获取补贴上面将面临更多困难。

业内人士表示,尽管工信部尚未出台正式文件,但这份文件拥有较高的可信度。为了降低经营风险和满足补贴要求,整车企业和电池厂都会在年底前严格控制生产,不再生产能量密度不达标的产品,协同电池厂商达到或接近最高档的补贴标准。同时在新补贴方案正式落地之前基本不会制定新的产销计划。

“新补贴方案以电池系统能量密度为补贴标准,导致电池厂开始大规模减产停产,以对现有产线进行改造升级。”一位大型磷酸铁锂材料企业高层向高工锂电网透露,目前公司车用动力磷酸铁锂材料业务大幅缩减,少量出货。在缩减产能的同时,公司正加快更高性能正极材料的研发进度。

有电池企业人士指出,这个标准主要针对磷酸铁锂体系,而当前磷酸铁锂电池市场主要集中在客车领域。尽管目前不少电池企业的磷酸铁锂单体电芯能量密度可以做到了120-140wh/kg,但成组后的电池系统能量密度大多不超过100wh/kg。这意味着大部分已经申报的大部分车型只能获得最低档补贴标准,从而严重打击车企发展纯电动客车的积极性。

在此情况之下,动力电池企业只能停止生产现有不达标的产品,在短期内通过制造工艺升级、优化PACK方案等提升电池系统能量密度,同时要求正极材料企业研发更高性能的磷酸铁锂材料。

不过,磷酸铁锂材料企业人士认为,尽管材料企业已经加快了高压实磷酸铁锂材料的研发,但从产品经过测试再到批量生产进入电池厂供应链,最快也要4-5个月的时间周期。这意味着,从今年12月到明年5月期间,国内磷酸铁锂材料市场都不容乐观,磷酸铁锂材料企业在明年面临着一场更严峻的考验。

不过,上述正极材料企业人士对磷酸铁锂材料的未来市场依然保持乐观态度,认为一旦完成新型材料体系替换,磷酸铁锂动力电池和材料市场将会重新迎来快速增长。届时,有技术、有规模的正极材料企业将会占据更多市场份额。

值得注意的是,新补贴方案对三元材料也产生了一定的影响,但整体呈现利好态势。

“尽管官方文件还没有正式出台,但电池企业和整车企业为获得更多补贴更多地倾向三元材料电池,这对三元材料是一大利好。”新乡天力锂能股份有限公司总经理王瑞庆对高工锂电网表示,三元材料受影响较小,公司的三元材料出货量没有减少反而出现增长,明年会将产能扩充到10000吨/年。

切换行业

切换行业

正在加载...

正在加载...