江湖有一则不知真假的传闻:贝壳上市之前给关系好的朋友们准备了一些亲友股(合规的),相当于可以以发行价认购贝壳的股票。但由于不看好、不理解,这群朋友都放弃了这个机会。之后贝壳顺利上市,上市首日收涨87%,市值突破400亿,今天贝壳的市值超过了700亿。

还有一则小故事:据章泽天回忆,李斌在说服刘强东投资蔚来时,用15分钟阐述了蔚来的理念,而刘强东只思考了十秒,就说了“Yes”。2018年,蔚来登陆纽交所,发行价6.26美元,当时高瓴是蔚来的第三大股东。之后蔚来一路暴跌至一块多,2019年四季度,高瓴清仓蔚来。而今天,蔚来股价超58美元,市值逼近千亿。

当然还有百度的故事,曾经BAT三巨头,如今被A和T拉开距离,甚至沦为计量单位:以2020年5月13日百度的市值337.1亿美元为1度,当时的阿里=16度、腾讯=16度、拼多多=2度。后来又爆出史有才事件,百度在公众面前的形象并不明朗。但就在最近短短一个月内,百度市值暴涨超50%。以上周五收盘时819亿美元市值计算,目前,阿里巴巴=7.8度、腾讯=8.6度、美团=3度、拼多多=2.7度,百度与各巨头之间的市值差距正在缩小。

贝壳、蔚来、百度,这三家公司的业务南辕北辙,放在一起比较未免有些“关公战秦琼”,完全不同的行业、完全不同历史阶段产生的公司、完全不同的业务阶段及财务状况,他们的可比之处在于哪里?实际上正因为基因与经历的不同,他们的估值涨跌正好体现出目前二级市场最主流的投资思路:

“高增长+风口概念”,比如新造车、泡泡玛特、完美日记等。

“稳定增长+财务健康”,比如京东、小米、美团、腾讯等。

显著受暂时性市场情绪而被低估,比如年初受信息安全影响股价下挫的Zoom、删库事件影响的微盟、以及阿里巴巴等。

同时,这三家公司目前的市值均在700-900亿美元上下,是最有希望在近期冲击千亿美元市值的公司。千亿美元市值则意味着正式加入阿里、腾讯、美团、拼多多、京东、小米的「真·巨头俱乐部」。

蔚来:风口之“猪”

如果套用雷军曾经说过的话,“站在风口上,猪也能飞起来”,那蔚来在2020年资本市场中绝对算得上最能起舞的“猪”。

从2020年初,蔚来股价累计涨幅已经超过15倍,而就在上周美股最后一个交易日,蔚来盘中再次大涨超过8%,公司目前市值已经接近920亿美元,是三家公司中最有机会在短期内进入千亿美元俱乐部的公司。

蔚来股价走势

蔚来在2020年是最能够代表二级市场投资者对于“风口+高增长”概念的公司。其中,“风口”可以从两个方面来理解:

一方面是新能源车作为国家战略层面主推的未来大趋势,在疫情之下加速了政策层面倾斜的力度与速度。在上半年国内疫情爆发之下,国家在保民生、保就业的大背景之下,在基础经济的多个领域、行业出台了一系列前所未有的救助措施,而在新能源车领域,国家出台了一系列重大利好政策。

无论是新能源车补贴退坡延期、还是像北京等地出台更加友好于新能源车的摇号政策等,都释放出国家层面的政策支持;而同时,蔚来在2020年疫情前期悬而未决的与合肥政府的融资问题,也在疫情爆发期间迅速得到落实,地方政府层面态度的积极向好同样释放出重要信息。

政策层面的“风口”已然显现。

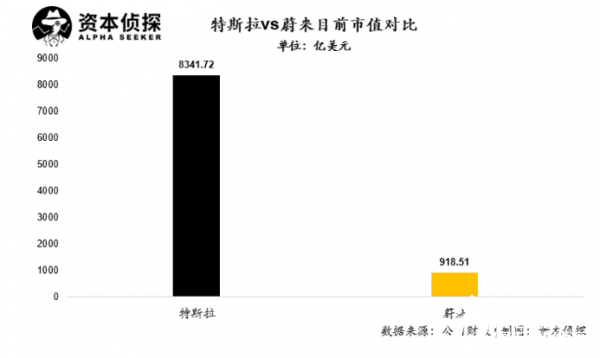

另一方面,在大洋彼岸,全球最大的新能源汽车公司特斯拉,也在美股开始爆发。截止目前,特斯拉股价在过去一年累计涨幅同样超过7倍,市值已达8340亿美元,超过Facebook的7600亿美元市值,是目前继苹果、微软、亚马逊、谷歌后市值第五高的科技公司。

行业老大特斯拉在资本市场一路向前,同时结合国内友好政策的加持下,二级市场投资人对于蔚来的态度也出现了180度的转变。

而蔚来自身,无论是在整车交付还是在财务状况上都发生了明显的好转。公司2020年全年整车交付数超过43000辆,各月呈现快速爬升趋势。

同时,对比特斯拉,特斯拉2020年整车交付量为蔚来的11.4倍,市值为蔚来的9.1倍,处于相对合理的区间。

股价从一块多到逼近60美元,蔚来上演了一出“万万没想到”。10美元的时候觉得这是顶了,不,这不是;20美元的时候觉得这是顶了,不,这不是;30美元的时候觉得这是顶了,不,这不是;40美元的时候觉得这是顶了,不,这不是;50美元的时候觉得这是顶了,不,这不是……

“蔚来股价多少见顶,只能让大师来算,”一位券商首席告诉记者:“因为它现在的股价和财务数据、业务数据的表现已经脱离了。分析是分析不出来的。”

百度:确实被“嫌弃”了

与大多数中国科技公司在2020年资本市场顺风顺水的表现不同,百度在2020年绝大多数时间可以用“乏善可陈”来形容。相比较美港股各大小巨头以及细分行业的头部公司动辄市值翻倍,百度在2020年初至11月底之间股价几乎没有什么增长。

直到去年12月,百度才迎来了久违的价值回归,市值在一个月内提升超过50%。

在2017年10月18日,公司股价曾一度摸高到接近275美元/ADS,市值达到954亿美元。

而随着2018年陆奇等多位公司核心高管相继出走,以及2019年公司自上市以来首次单季度录得亏损,百度股价一路下挫,进入历史冰点。公司估值也被美团、京东、拼多多等新老巨头所超越,甚至很长一段时间停留在在300多亿美元;而像教育行业的细分龙头好未来,在很长一段时间市值也是高于百度近百亿美元。

公司高管持续出走、核心广告业务增长停滞、公司盈利能力下降、以及竞争对手崛起带来的巨大冲击,使得资本市场对百度产生了极大的负面情绪并形成了踩踏效应,二级市场投资人用资本市场最严苛的放大镜来审视百度的价值。

2020年资本市场的狂欢似乎与百度无关,纳指连续创历史新高、中概股普遍大涨,但百度的市值从年初到年末却一直徘徊在400-500亿美元之间。

虽然百度的确从BAT里“掉队了”,但很显然,百度的市值在那段时间是被市场所严重低估的。

百度在2019年经营最困难的情况下,公司全年营收仍然超过1000亿元人民币——彼时的美团全年收入仅为975亿,而拼多多全年营收才刚过300亿元人民币。而进入2020年后,美团在后疫情时期率先迈入了2000亿美元市值俱乐部,位列AT之后成为互联网市值排名第三的公司;而拼多多则是在年中及年末分别跨过1000亿美元和2000亿美元市值大关,市值目前位列中国互联网公司第四。

而百度这家超千亿营收的公司,市值长期不及美团和拼多多1/4,这显然是不合理的。

经历了长时间的股价受压后,百度在进入2020年最后一个月以来终于迎来了市场的转机。随着公司Apollo业务的日趋成熟,以及市场中不断传出百度要入局电动车业务的消息后,百度股价接连迎来大涨。

其长期以来持续投入的无人驾驶技术越来越接近规模化的商业化落地,资本市场开始重新评估百度在自动驾驶领域业务以及公司在电动汽车市场的地位。

而另一方面,在经历了头条系近两年疯狂的进攻之后,百度的核心广告业务并没有出现持续萎靡的迹象,反而在多个方面表现出反弹的态势。根据百度2020年三季度财报显示,百度实现营收282亿元人民币,归属于普通股东净利润137亿元,均大幅超过市场预期,而其中非在线广告业务更是录得双位数同比增长。

以上利好因素的叠加使得百度股价自12月以来涨幅超过50%。

而就在美国时间上周五的最后一个交易日,有消息曝出百度将与吉利公司共同设立合资公司进军电动车生产行业,百度当个交易日股价大涨超15%。截止目前,百度市值再次重回800亿美元,并进入快速上行空间。

二级市场投资人对于百度的负面情绪也终告一段落。

必须要说的是,对比目前美股上市的以广告为主要收入来源的公司,百度股价仍然偏低。截止目前,Facebook和Google的TTM市盈率分别在30倍以上,而百度目前的TTM市盈率还不到25倍。这也就意味着对标同行业公司,百度股价仍然有20%-30%左右的上行空间,而千亿美元也是百度相对合理的市值水平。

贝壳:地产界的“阿里”

很多没有置业经验的年轻人对贝壳其实并不了解,但如果提到链家,相信大多数人都不会陌生。作为国内最大的二手房经纪公司,其门店几乎遍布了全国各级城市,我甚至觉得社区团购的朋友们应该考虑考虑发展链家销售成为团长,因为他们是最熟悉小区情况的人,没有之一。

贝壳则是链家在2018年推出的针对其房产经纪业务的线上版本,换言之也可以简单理解为链家门店是针对于线下业务的品牌,而贝壳则是链家针对线上业务所推出的“链家线上版”。

在2020年众多中概股上市大军中,贝壳作为其中的一员也在8月13日正式登陆纽交所。但是,与去年大多数IPO明星公司招股阶段展现出的高调张扬所不同,贝壳在IPO的过程中异常低调及谨慎。

这一点从贝壳IPO招股的定价过程就能看出:贝壳将其IPO招股定价区间设置在17-19美元/ADS,其最终定价也仅仅为20美元/ADS,IPO估值仅为225亿美元。但在IPO首日,贝壳在开盘即较发行价大涨75.3%,并在首个交易日以37.44美元/ADS收盘,上涨87.2%,市值达到422亿美元。而在这之后,公司股价更是一骑绝尘,目前稳稳的坐上700亿美元市值。

换言之,贝壳对于自身估值与二级市场投资人对于其估值产生了巨大的偏差,这到底是为什么呢?

贝壳对于自身IPO估值更多的是考虑到房地产行业在国内目前结构调整之下(房住不炒大背景以及更多一二线城市进入存量时代)所给与的相对安全的IPO发行价值;而二级市场则更多的是考虑到贝壳目前所处的行业地位仍然具有高增长同时表现出优异的财务状况。

很显然,房地产行业在过去几年以及未来的很多年都将不再是一个极具爆发性的行业,这与房地产在中国经济发展过程中完成了阶段性历史使命的大背景息息相关。未来的房地产行业将进入一个增量放缓,更多进入存量交易的时代,套用互联网的话就是“流量见顶”。

这也是目前,即使像恒大、万科、碧桂园这种最头部的房企,日子也过得没有那么舒服的核心原因。

而由于贝壳过去多年在二手房领域的绝对领先地位,尽管目前在市场大增量有限的情况下,贝壳仍然占据市场的主动。行业内玩家对贝壳的最直接评价是,“既当裁判员,又当运动员”,这也从另一个侧面体现出贝壳在整个市场中的绝对主导地位。

回归到贝壳自身的业务及财务状况,之所以称之为地产界的“阿里”,不仅是因为贝壳2019年2.13万亿的交易额在全国范围内是仅次于阿里巴巴的,更重要的是左晖之于贝壳线上平台化的思维,相较于传统房企自营自销以及中介线下门店模式有着天壤之别。

贝壳并不自己盖房卖房,只销售一手及二手房同时收取佣金,这与阿里的平台抽佣模式异曲同工。而这种线上化的平台模式使得贝壳在未来效率提升方面有很大的优化空间。

近乎垄断的市场地位使得贝壳在相对紧缩的市场环境中仍然有充足的溢价及增长空间,而线上化的平台模式则又给予公司财务表现上的持续优化空间。

这一点从公司近几年的财务表现即可看出。根据贝壳招股书披露,公司2019财年取得营业收入460.1亿元人民币,同比大幅增长60.6%;而尽管在2020年疫情之下,房地产行业在疫情爆发严重的上半年经历了重挫,但贝壳在2020年前三季度即完成了去年全年收入,达到478.1亿元人民币,同比大幅增长51.1%。

在盈利端,随着贝壳规模的持续扩大,公司的财务表现持续优化。

除了公司在2017、2018两年经历了小幅的亏损外,公司在2019年Non-GAAP下实现净利润7.8亿元人民币。而来到2020年前三季度,贝壳超强的盈利能力终于被引爆,公司前三季度Non-GAAP下实现净利润33.5亿元人民币,净利润率达到7%。

在现金流及现金储备上,贝壳在2018、2019年及2020年前三季度均取得经营活动现金流为正,同时截止2020年三季度末,现金储备超过380亿元人民币,财务健康程度持续提升。

因此对于贝壳,二级市场投资人更多的是看到了公司在市场中所拥有的绝对领先地位所产生的虹吸效应,从而推动公司业绩可以长期可持续增长的前景,以及公司在形成规模效应后所带来公司财务状况的持续优化。

贝壳市值的持续提升是典型的“稳定增长预期+健康财务状况”的投资逻辑。同时,按照目前的经营状况预判,贝壳在接下来披露的2020年全年财报以及未来2021年一季度业绩报告中,仍将呈现高速的同比增长。

综合起来,三家公司对应的三种投资逻辑,不管你是投机者还是价值投资者,在不确定性中摸索规律恐怕都是必修课。

如今,全球各国一系列政策加码刺激,资本市场一路向上。多个国家和地区无论是大盘指数还是融资额均创造了历史新高(包含首次发行及再融资)。但在这样的大水漫灌的背景下,可千万别相信所谓的“消息”,看上去遍地机会,说不准什么时候黑天鹅就会再次降临。毕竟,闭上眼睛随意操作就能赚得盆满钵满的事情,只存在于传说故事里。

股市有风险,投资需谨慎。

切换行业

切换行业

正在加载...

正在加载...