2021年是反常的一年。

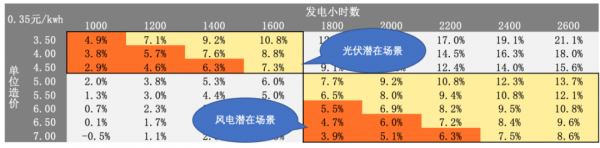

在玻璃、硅料、逆变器等环节先后上涨之后,光伏行业结束了持续多年的造价快速下降趋势,系统成本稳定在3.5-4.5元/w左右,进入降本平台期;与此同时,风电行业在第二梯队引领下掀起了难得一见的价格战,主机价格从抢装期的4000元/kw以上一路飞流直下,探底2200元/kw,叠加机组大型化的有利影响,考虑塔筒、土建成本后,全国大部分地区风电项目造价可以降到5.0元/w-6.5元/w,每瓦造价堪比光伏。

由于风电发电小时数显著高于光伏,结合低价+电改的电价环境,风电的度电成本竞争力将明显更具优势。

非理性的价格战不应该被提倡,但如果将价格战看做是行业变革的外在表现,则具有合理性并且值得期待。

站在2030年看现在,风电光伏都还仅仅处于倍增发展的起点。改变温吞守旧的作风,具备度电成本竞争力和持续降本预期,才是风电与光伏长期竞合的底气所在。

失去的十三五

与光伏行业相比,风电行业没有抓住十三五的发展机遇期,产能没有扩张、出口没有进展、度电成本没有革命性突破。

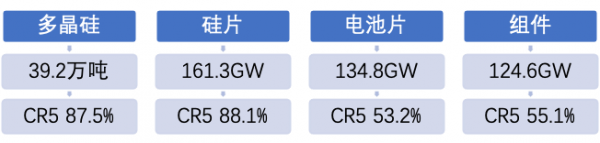

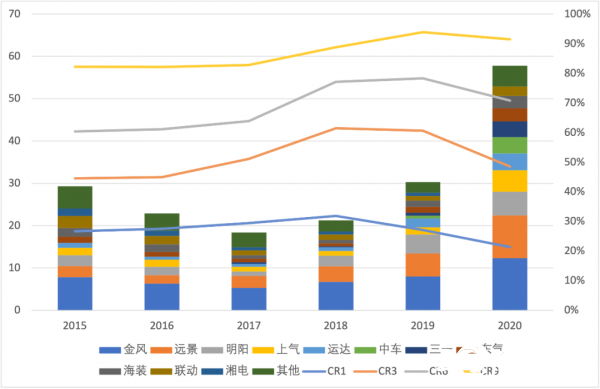

从产能来看,十三五期间光伏产业链各环节均有超过1倍的产能扩张,市场集中度和上下游融合程度较高;相比,风电行业产能始终维持在30-40GW,虽然主机行家从最早的90家以上缩减到15家左右,但竞争、兼并和优胜劣汰并不激烈。

图1 2020年光伏各环节产能及集中度(CPIA)

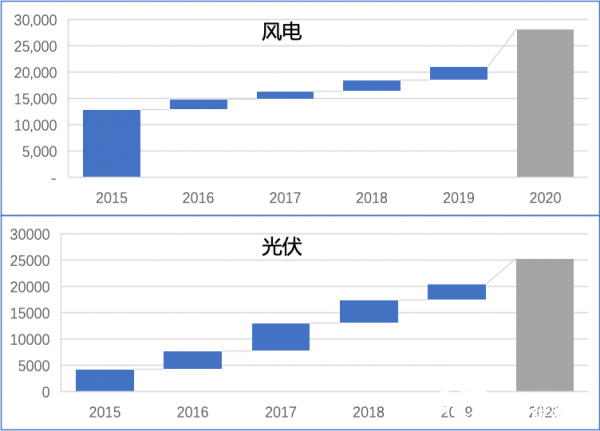

从装机规模来看,十三五期间国内光伏单年新增装机屡创新高,累计装机从2015年的43GW翻了6倍,2020年底达到254GW。相比,风电单年装机稳定在20GW上下,如果不是政策因素导致2020年的超常规抢装,目前累计装机规模已然落后于光伏。

与此同时,光伏产业始终保持国内外两条腿走路,半数产能用于出口。组件厂家晶科、晶澳、隆基、天合,逆变器厂家阳光电源、华为等主体均被彭博新能源财经评估为具有良好融资价值的品牌。

相比,全球风机新增装机排名虽然前五有其二(金风、远景),前十有其七,但绝大多数装机位于国内,以公开招标方式获得海外订单者寥寥,国际市场新增装机主要通过厂家自主开发和跟随五大六小扩张步伐借船出海方式落地,尚未成为被融资机构认可的国际品牌。

图2 我国风电光伏历年新增及累计装机(万千瓦)

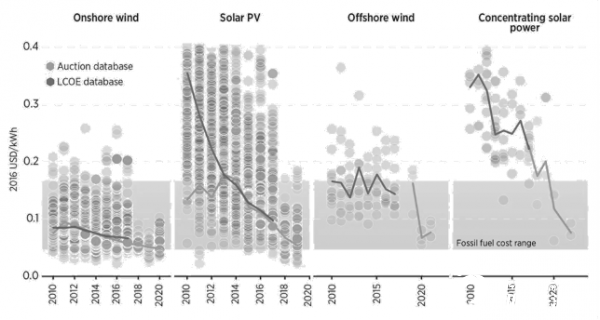

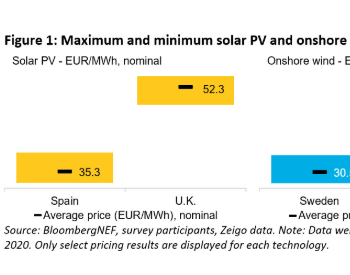

从度电成本来看,过去10年光伏是降本速度最快的可再生能源,根据IRENA统计,光伏LCOE累计下降87%,风电LCOE下降47%。

图3 IRENA统计历年全球平均风电光伏LCOE趋势

迟来的价格战

为什么十三五期间风电行业没有发生质变?

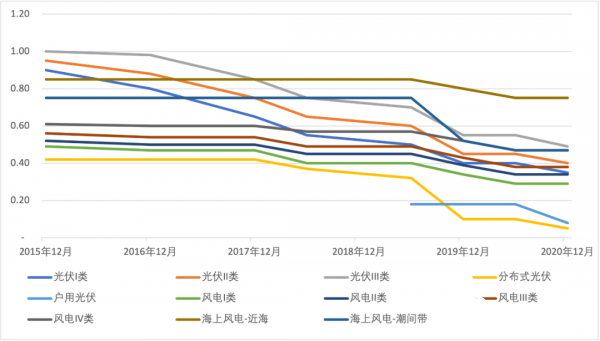

从外因来看,在2020年全面去补贴的政策目标下,风电光伏补贴电价均有明显下降,同时三北地区限电加剧,风光开发重心均有南移。

由于主要材料通用性强、部分核心部件需要进口、同时产能扩张有限未能产生足够的规模效应,在造价下降空间有限的情况下,风电行业主要的努力方向是通过高塔筒、长叶片等方式增加发电量从而降低LCOE,扩大中东部非限电地区可开发量;相比光伏产业链较短,主要材料单一,重点以技术迭代+扩产能降造价的方式降低LCOE,降本效果更为显著。

图4 我国历年风电光伏标杆电价(元/kwh)

风电行业没有发生质变的核心原因还是内生压力不足。

野蛮生长的光伏行业天生乐观,常常给人一种“走别人的路、让别人无路可走”的印象,对外挤占火水风核份额,对内打击竞争对手。从硅料、电池到组件各环节每五年换一次老大,更迭频繁,死伤无数。

图5 历年全球组件出货量前十名(PV Infolink)

相比,由于在国内扎根时间更久,经历过限电、补贴拖欠的持续打击,风电行业对未来往往持有偏悲观和保守的态度,创新和自我颠覆的氛围相对较弱。在年均新增规模预期只有30GW左右的情况下,没有持续扩产能、以向死而生的决心进行产业链国产化的动力。

图6 历年国内风机新增量份额及集中度(彭博新能源财经)

竞争力逆转之年

2020年的抢装是史无前例的,也为风电行业带来了一些长期变化。

由于3060倍增目标持续深化,风电行业对未来发展方向更有信心,认知到这不是规模日益萎缩的行业,而是年均新增50GW以上、规模持续倍增、人才供给不足的行业;同时,抢装带动产能快速扩张、供应链国产化程度上升,有利于全行业供应链降本;抢装为第二梯队提供了出货量翻倍和市场份额上升的机会以及来自业主侧的认可,为保持竞争地位,第二梯队会加大竞争力度,倒逼排名靠前的厂家求新求变,促进主机环节整体成本和毛利率下降。

这些转变最突出的表现形式就是,2021年开始,主机环节价格战愈演愈烈。

伴随主机招标价格一路下探,行业内也常有声音在呼吁保持理性、关注质量、建立长跑思维。价格战一定不应该被提倡,但如果将其看做迟来的内生变革、十三五积蓄力量厚积薄发则具有合理性。

以目前的造价和发电能力来看,大部分场景下,风电项目可以满足基本投资回报要求,并且比光伏更具竞争优势。考虑到电改和竞争性配置影响,电价会在基准价的基础上进一步下降,由于光伏项目发电小时数偏低,投资回报对电价更为敏感,为此越是低价的地区风电项目优势将更为明显。

图7 不同场景下风电光伏项目IRR敏感性分析(假设发电小时数1600以下为光伏,经营期25年,存在衰减;以上为风电,经营期20年)

经历过四个月的价格战,其实设备均价到底是2400元/kw还是2200元/kw并不是最重要的,在全球大宗商品涨价的背景下,下半年设备价格预计会有所回升。对行业来说,在可靠性有保证的前提下,设备厂家能够保持良性竞争、通过扩容和国产化使得设备价格和度电成本处于持续下降空间是更为重要的目标。

切换行业

切换行业

正在加载...

正在加载...