在光伏技术更新迭代的关键时刻,延伸出多条细分路线的N型技术,未来将引领行业走向哪里?这成了当前最令人关注的话题。

9月13日,在晶科能源TOPCon技术论坛上,公司CTO金浩表示,TOPCon未来三到五年依然是行业的主流路线,将占据市场50%以上。

金浩表示,在转换效率天花板方面,TOPCon和HJT或者BC,都在28%;但在成本上,TOPCon现在以及未来三到五年,都依然具有绝对领先优势。在企业实施的方便程度上,HJT的生产设备元部件很多都依赖于进口,成本较高;而BC不仅成本高,实现难度也更大;三者中,TOPCon的制造可行性、良率稳定性和性价比都最高。

中国科学院微电子研究所新能源&光电子实验室主任贾锐也表示,未来TOPCon绝对是行业主流。他认为,其它技术的市场空间可能没有TOPCon那么大;同时TOPCon未来技术提升的空间也比较大:比如双面TOPCon技术;氧化薄膜技术也可用于TOPCon;TOPCon甚至可以和BC技术进行融合。

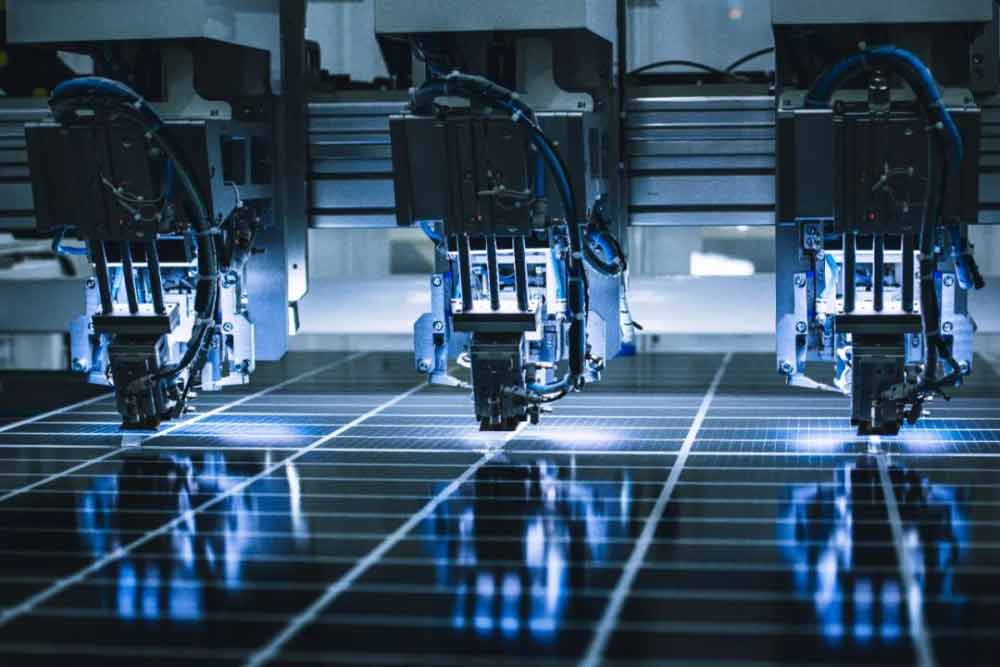

金浩透露,目前晶科N型TOPCon产线的量产效率已接近25.8%,中试线更是已达到26.5%,主要为单面TOPCon产品。明年晶科能源计划推出双面TOPCon,预期做到量产效率26.5%,并在随后的2024、2025年逐步达到27%-27.5%的量产效率。

值得一提的是,目前晶硅电池跟钙钛矿的叠层已实现33.7%的转换效率。据中科院宁波材料所研究院葛子义表示,TOPCon跟钙钛矿的叠层预计三到四年的时间可实现大规模量产。

总体来看,目前隆基全面押注BC,晶科全面押注TOPCon,爱旭主导ABC,多家头部大厂都重点加码了TOPCon电池。

金浩表示,晶科也有一条BC量产的中试线。不过,BC电池存在两大问题:一个是成本高、降本难。与TOPCon相比,BC技术的工艺步骤非常复杂,并在银浆的降耗方面,硅片的薄片化方面,降本非常困难。金浩判断,未来两三年BC和TOPCon的成本差异在1毛钱以上。

第二是提效不明显。BC是平台产品,它的提效路线或基于HBC,或基于TOPCon的TBC。由于BC背面的遮挡过多,超过50%以上的双面率难以达成。即使在单面产品中,BC也只是一个分支,并不一定成为主流。

今年的TOPCon扩张潮引发业内关注。PV Infolink资深分析师赵祥表示,2022年底,预期2023年的TOPCon整体产能落在300GW附近,但是现在看已远远超出预期。今年上半年TOPCon组件出货达到了约29GW,全年出货预估将达到110GW的体量,TOPCon组件市占率今年应该在25%附近。2024年,TOPCon整体产能将全面超过PERC。

面对当前行业内以N型TOPCon为主的扩产潮,金浩表示,大量的产能对未来的技术进步只会起到促进作用。行业普及大产能布局后,各家企业都会希望TOPCon的效率做到更高,降低度电成本永远是光伏行业的主旋律。

“自晶科能源去年推出TOPCon至今,晶科技术一直领先同行业半年左右。Topcon能够提供更高的功率,晶科率先推出590W以上的产品功率,并率先达到26.5%的电池效率,效率提升0.5-0.8,功率提升10-15W这样一个水平。”金浩对记者表示,这是晶科保持技术差异化的优势所在。

切换行业

切换行业

正在加载...

正在加载...