2023年3月,深圳市首航新能源股份有限公司(简称:首航新能源)IPO过会,本次IPO拟募集资金35.12亿元,其中用于“首航储能系统建设项目”和“新能源产品研发制造项目”的等主营业务的金额分别为20亿元以及7.72亿元。

近期,其提交给深圳证券交易所的上市问询函回复报告显示了上半年储能业务业绩、主要供货关系、经营区域等情况。

上半年首航新能源储能业务营收为9.53亿元,包含储能电池(注:首航新能源储能电池业务为PACK环节,不包含电芯生产)和储能PCS两部分,营收占比分别为44.7%和55.3%。

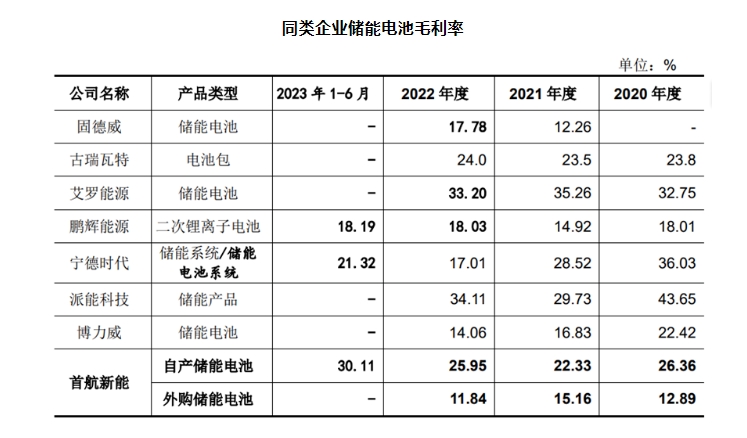

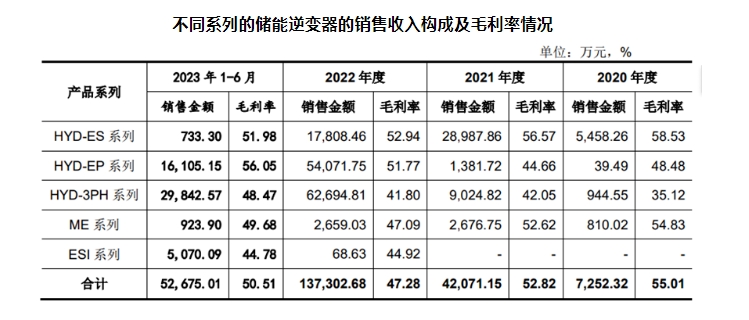

其中储能PCS的毛利率高达50.51%,远高于储能电池30.11%的毛利率水平。

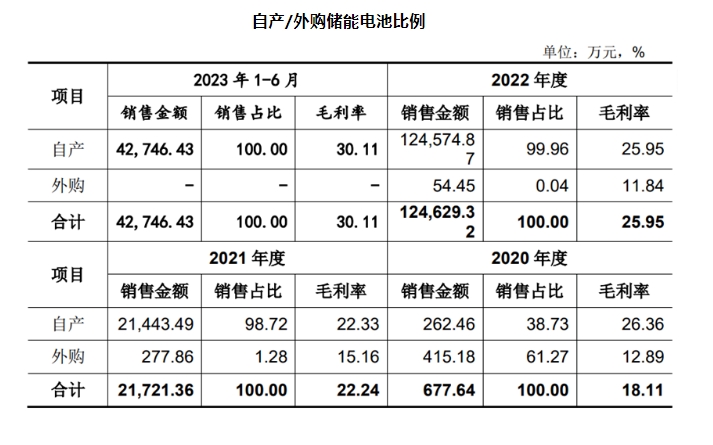

2023年上半年,自产储能电池的比例提升至100%,但是上半年储能电池产能利用率仅为76.9%,相比去年全年的98.02%有所下滑。

2023年上半年首航新能源的电芯供应商已由股东宁德时代切换为亿纬锂能。

首航新能源的海外客户销售占比近年来一直保持在80%以上,并且海外业务高度依赖经销商模式。2022年,第一大经销商客户意大利ZCS公司贡献了近60%的储能电池收入来源,双方采取了ODM为主的模式,自2021年开始,对ZCS销售的部分产品由原来的首航新能源与ZCS“双品牌”转变为仅出现ZCS品牌。

01 储能业务营收占比快速提升

上半年PCS毛利率51%,电池毛利率30%

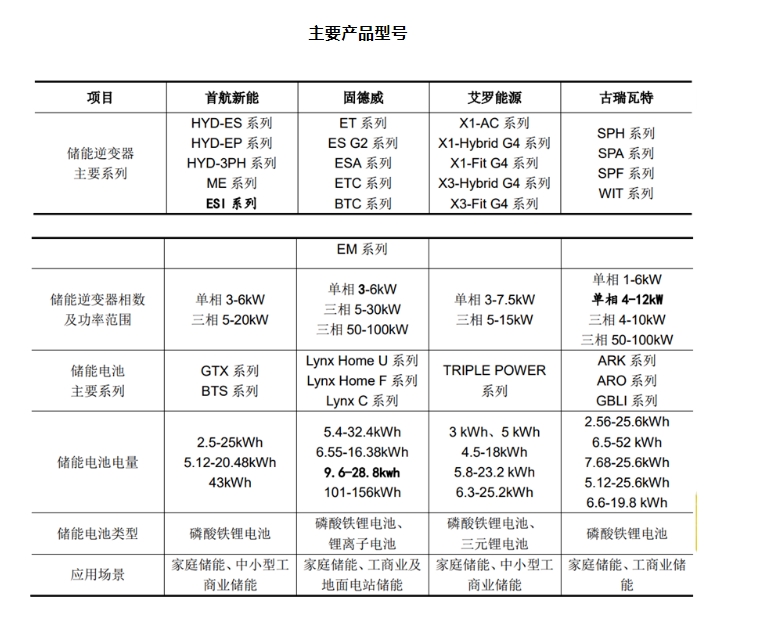

与固德威、艾罗能源等类似,首航新能源的主营业务包含了光伏并网逆变器、光伏储能逆变器、储能电池等。2020年度、2021年度、2022年度和2023年1-6月,首航新能源总的营业收入分别为10.23亿元、18.25亿元、44.56亿元、21.61亿元。

其中储能业务产品的销售金额呈现快速增长,2020-2023H1,首航新能源储能电池销售收入金额分别为0.067亿元、2.17亿元、12.46亿元、4.27亿元。储能逆变器收入分别为0.72亿元、4.20亿元、13.73亿元和5.26亿元。

由于自产储能电池比例提升、电芯原材料价格下降等原因,储能电池的毛利率分别为18.11%、22.24%、25.95%和30.11%,呈逐年上升趋势。同时与派能科技等自产储能电芯的企业相比,储能电池的毛利率还存在一定的差距。

储能PCS的毛利率55.01%、52.82%、47.28%和50.51%。据首航新能源的解释,毛利率整体呈下降趋势,主要受到产品结构变动及各系列产品毛利率波动所致的影响。HYD系列与ME系列为储能逆变器的两大系列,相比HYD系列主要面向光伏发电增量市场,ME系列无需光伏接入功能,同等条件下成本方案更低,故拥有相对较高的毛利率水平。

近年来随着储能系统增量市场快速增长,ME机型市场需求逐渐减少,毛利率水平存在一定波动。与此同时,HYD-ES子系列为单相储能逆变器,控制电池的输出功率较小,离网带载功率小,市场需求出现下滑,其毛利率水平也出现了下降。单相储能逆变器HYD-EP子系列和三相储能逆变器HYD-3PH子系列,受益于汇率及海运价格波动影响,以及单位产品价格上升、单位产品成本有所下降,毛利率水平出现大幅度上升。

02 股东宁德时代不保证供应?

上半年亿纬动力电芯采购占比77%

伴随着储能电池业务的快速增长,首航新能源一方面由外采成品储能电池PACK销售给客户,逐渐转向了自产储能电池PACK,2020年至2023年H1,主要的电芯供应商为宁德时代、瑞浦兰钧、亿纬锂能。

而另一方面由于电芯等原材料采购金额大幅上涨,与宁德时代的关联采购也成为了深交所的问询重点。

宁德时代全资子公司问鼎投资于2021年11月正式入股首航新能源。2021、2022年,首航新能源向宁德时代采购的电芯规格主要为3.2V/100Ah,金额分别为0.70亿元和7.8亿元,在同期总的电芯采购金额中占比分别为52%和88%。

如此高的电芯采购比例也引起了深交所的关注,在第二轮问询函中的某个问题即为:

“2022年1-6月,首航新能源向宁德时代采购电芯,交易金额23,849.94万元,占发行人营业成本的比例超过20%,发行人当期向宁德时代采购主要电芯型号无其他同类供应商。请发行人结合采购电芯的具体型号及市场供应情况,说明仅向宁德时代采购的必要性、合理性。”

对此首航新能源的解释为,“基于电芯市场供应紧缺的情况和宁德时代产品质量和供应稳定性等方面的优势,公司为稳定电芯供应与宁德时代达成长期合作并签署相关的采购合同。同时,为更好的开拓储能市场、保证公司产品供应,公司于2022年末与亿纬锂能达成合作并签署相关电芯采购合同。2023年1-6月,公司主要向亿纬锂能下属子公司亿纬动力采购电芯,采购金额为13,289.09万元”。

而关于宁德时代与首航新能源的相关采购未来是否会持续,首航新能源则表示,“根据双方签署的采购合同,公司与宁德时代已确定2021年至2026年各年度预计采购量,相关采购在前述期间内将持续开展,公司需求大于合同约定的部分,宁德时代不保证供应。”

值得注意的是,2023上半年首航新能源未向宁德时代采购。亿纬动力在总的电芯采购金额中占比为77%,与亿纬动力的交易不属于关联方交易。

此外,2023年上半年首航新能源自产储能电池的比例提升至100%,但是上半年储能电池产能利用率仅为76.9%,相比去年全年的98.02%有所下滑。

03 海外营收占比超80%,

主要采用经销商模式,ZCS为第一大客户

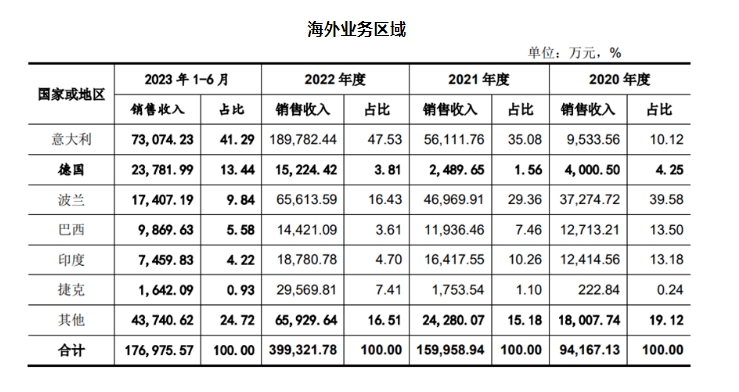

首航新能源的海外客户销售占比始终高达80%以上,相比固德威、古瑞瓦特、锦浪科技等公司境外收入占比水平更高,上半年境外收入占比为82.11%。

而国内客户方面,近年来也开拓了天合智慧、中来民生、翔泰新能等,其中翔泰新能为正泰电器控股的公司。

目前首航新能源的海外业务高度依赖经销商模式。经销收入占主营业务收入的比例分别为82.71%、84.20%、81.02%和 79.69%。

自2020年以来,境外前五大经销客户包括ZCS(意大利)、CORAB(波兰)、EnergyNAT(波兰)、ILUMISOL(巴西)、SOLTEC(波兰)、SYSTOSOLAR(法国)、Effekta(德国)和V?gelin(瑞士),与前五大客户高度重合。

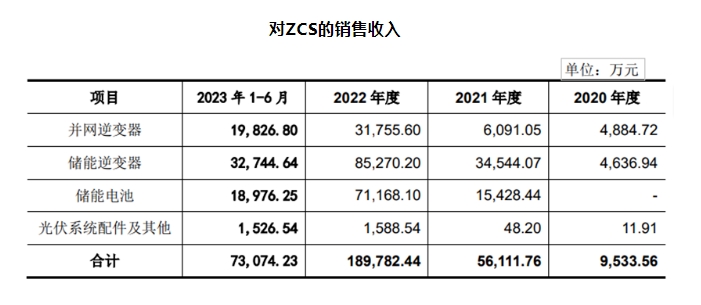

首航新能源的储能业务开拓也主要依赖于境外经销商大客户,并且与境外合作经销商的销售模式为买断式销售。以第一大经销商客户同时也是首航新能源的第一大境外客户ZCS为例,近年来首航新能源对其销售的储能电池、储能逆变器产品收入持续攀升,去年对ZCS的储能电池销售收入为7.11亿元,在首航新能源全年12.46亿元储能电池收入中占比接近60%。

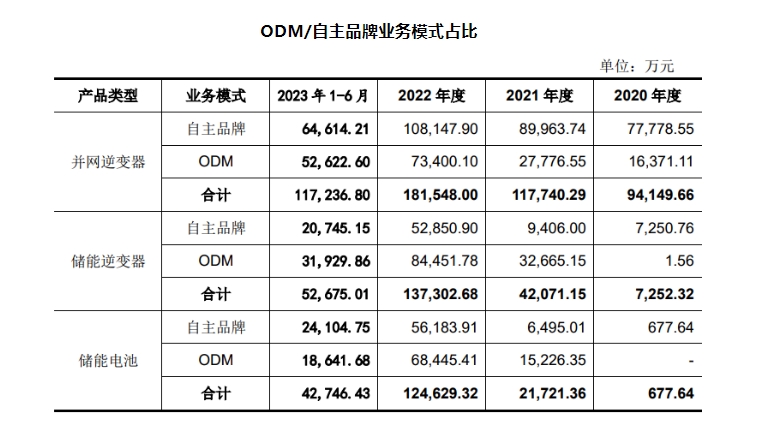

在与ZCS合作模式方面,双方采取了ODM为主的模式。据首航新能源的披露,2021年度、2022年度和2023年1-6月储能逆变器和储能电池ODM模式销售占比较高,主要原因为自2021年开始首航销售至主要客户ZCS的产品经双方协商,部分产品由原来的首航与ZCS“双品牌”转变为仅出现ZCS品牌,因ZCS采购储能类产品占比较高,使得相关产品ODM模式销售占比较高。

与此同时,对于首航新能源等以经销模式为主的光储系统设备企业,深交所在问询函中要求提供如下信息:

跟踪核实经销商库存数量采用的方式,各主要区域各期前五大经销商的各产品采购数量、对外销售数量、库存情况及购销率,是否通过经销商囤货调节收入。

首航新能源回复,在多数情况下,公司与经销客户未划分销售区域、制定销售目标、限定指导价格或约定返利或奖励等。公司经销商客户的采购、定价和销售收款等均不受公司影响,除主要从事经销业务外,经销商客户与公司的交易模式特点接近于直销客户。

此外,首航新能源列出经销商不存在大量囤货动机的经营特点,其中储能电池产品通常存在自然放电的情况,在常温状态下自然放电周期为6-12个月左右,若产品在生产后长期未通电,则需逐一拆卸全部外包装并使用专用设备进行充电,再行包装后方可进行销售,囤货成本较高。

04 从户储走向工商业用户侧、地面电站等全场景

近年来,首航新能源开拓了工商业地面电站大储系统和户储一体机等储能系统产品,走向一体化、家电化。

2022年上半年,首航新能源推出户用储能系统产品SOFAR PowerAll,集成了逆变器和储能电池模块;2023年5月推出了集中式储能系统解决方案SOFAR PowerMaster,具有全系统模块化设计;并于6月发布了微逆全场景系统解决方案SOFAR PowerNano,集成了微型逆变器和储能系统;2023年首航新能源相继发布了直流耦合工商业储能系统PowerIn和交流耦合工商业储能系统解决方案PowerMagic,覆盖用户侧工商业全场景。

首航新能源表示,未来公司将持续进行产品开发,实现从户用、小型工商业储能市场向工商业大型地面电站储能市场的拓展。

切换行业

切换行业

正在加载...

正在加载...