不同细分市场,对氨的品质、成本要求存在差异。

自2022年以来,国内绿氨项目规划陆续投建,考虑到项目建设期一般在2到3年,国内绿氨项目即将迎来集中投产。业内预测,到2024年国内绿氨或将实现批量进入市场,到2025年供应能力接近100万吨/年左右。而从合成氨的市场需求来看,不同细分市场对合成氨的产品质量、价格要求有所差异,挖掘绿氨的市场机遇还需要从各个市场环节的趋势特点入手。

能景研究结合国内合成氨总体供需格局、各细分市场产品质量需求与用氨成本等因素,简单分析各市场方向下绿氨的利润及市场空间,以供行业参考。

01 绿氨市场存三大主要方向

现阶段,国内合成氨市场供需相对平衡,存在一定的产能过剩压力。

需求方面,表观消费呈持续增长趋势。根据国家统计局及海关数据,合成氨市场以国内消费为主,2020年至2022年国内合成氨表观消费量年均增长1%左右,到2022年达到约5320万吨。到2025年,随着己内酰胺等下游装置的投产扩张,有望支撑合成氨消费增长提速,表观消费量达到6000万吨水平。

供给方面,合成氨总产能处于“触底反弹”阶段。根据氮肥工业协会数据,自“十三五”期间国内开启合成氨落后产能淘汰以来,至2022年产能结构调整阶段性完成,合成氨产能首次由减转增,由2021年的6488万吨/年恢复至6760万吨/年,另有超过400万吨/年产能(不含绿氨)规划待落地。到2025年,产能或达到7000万吨/年以上,出现产能过剩的风险较高。

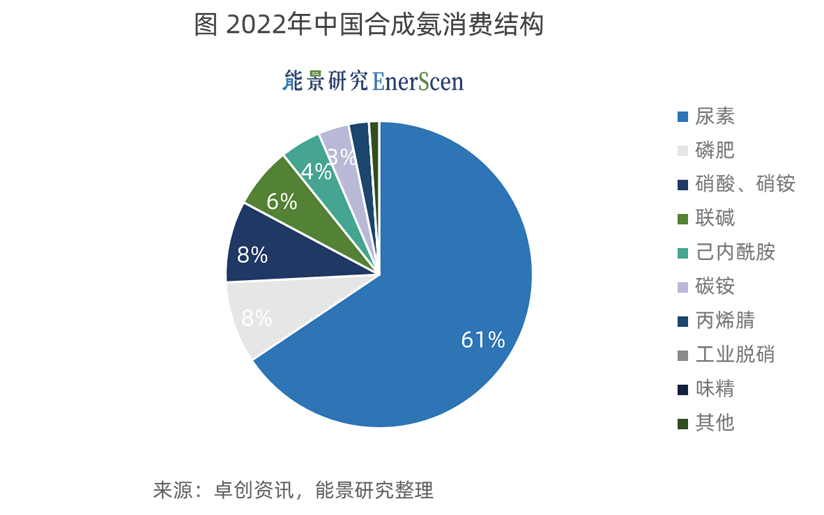

农业、化工、能源将是合成氨及绿氨的三大主要市场方向。农业、化工领域构成了合成氨存量市场。根据卓创资讯数据,2022年农业领域合成氨消费占到国内合成氨总消费的69%左右,主要用于尿素、磷肥等肥料的生产;化工领域合成氨消费占31%左右,主要用于硝酸、己内酰胺、丙烯腈等化工品生产。能源领域是合成氨未来增量市场。据能景研究统计与测算,现阶段能源领域合成氨消费尚不足合成氨总消费的0.1%,到2050年在积极预测下能源领域合成氨消费占比将有望达到25%以上,潜在应用场景主要有储氢载体、交通燃料、火电厂掺氨燃烧等。

02 农业需求-下游成本控制较强,绿氨利润空间稍小

农业领域对氨的需求量相对稳定。农业领域耗氨场景主要有尿素、磷铵肥等的生产。其中,尿素生产是农业领域最大耗氨场景,每生产1吨尿素,需要消耗氨0.57-0.62吨。根据国家统计局数据,2018至2022年,国内尿素产量在5000万吨/年左右上下波动,相应地对合成氨需求在3000万吨/年左右。磷铵肥等耗氨量在500万吨/年左右,同样相对稳定。

农业领域氮肥的生产对氨原料的纯度品质要求相对宽松。按照国标GB536-88,液氨有优等品、一等品、合格品三等,氨含量分别达到99.9%、99.8%、99.6%以上。氮肥如尿素等对产品的质量纯度等要求较宽,生产厂家一般要求液氨原料等级达到合格品以上。农业领域总体用氨成本相对较低。从氨的供应及用氨成本来看,国内尿素以及部分磷铵肥的生产多拥有自建合成氨装置,用氨成本取决于煤炭、天然气市场价格以及合成氨装置效率,用氨成本一般在1500~3000元/吨不等。整体来看,农业领域对氨原料的可接受价格或低于4000元/吨。根据生意社大宗产品数据,2018年至2022年,尿素处于最高价位时为2600元/吨左右,最低价位时在1700元/吨左右。能景研究结合各阶段综合原料成本、工艺成本等因素测算,若不赔不赚,尿素处于最高、最低价位时对应合成氨成本分别约3900元/吨至2200元/吨,处于绿氨成本线及以下水平。

03 化工需求-氨非首要成本因素,绿氨或存高价销售空间

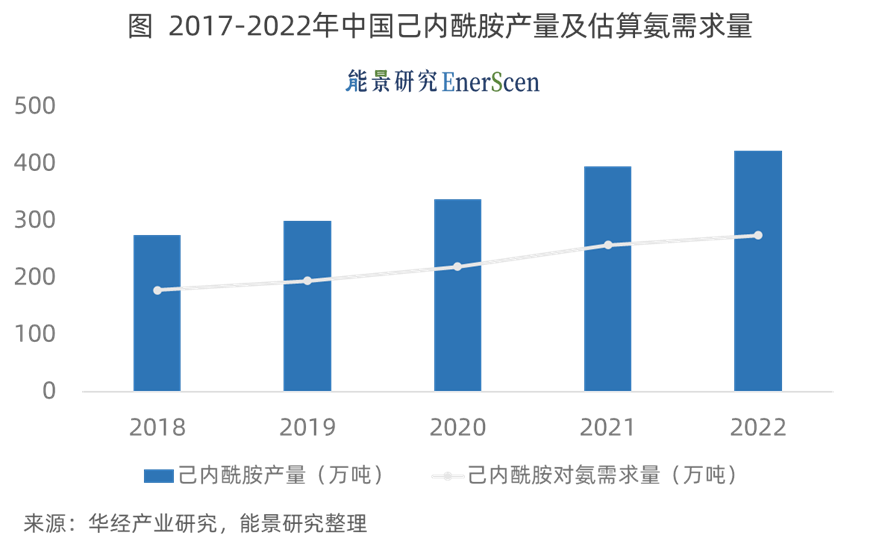

化工领域对氨的需求量逐年上升。工业领域耗氨场景主要有硝酸、己内酰胺、丙烯腈等精细化学品的生产。其中,己内酰胺等高分子原料的产量逐年增长,带动了氨的消费增长。根据华经产业研究数据,2018年至2022年,国内己内酰胺产量由275万吨/年增长至423万吨/年,由年均增长率10%以上;相应地,对合成氨的需求由180万吨/年增长至275万吨/年。

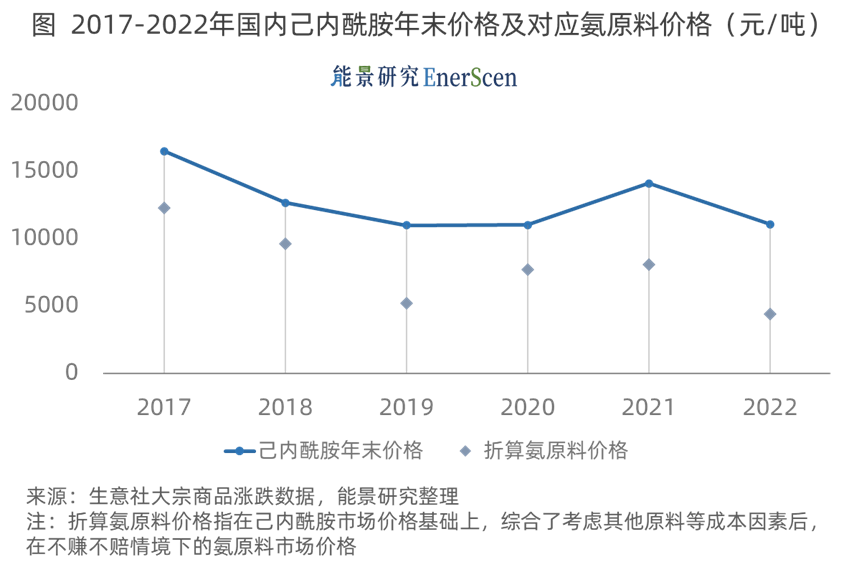

化工领域的生产对氨的纯度品质要求较高。硝酸、己内酰胺、丙烯腈等精细化学品的质量与纯度挂钩,相应地,为保障产品质量,精细化工产线所采用的氨原料等一般为优等品等级。化工领域总体用氨成本相对较高。从氨的供应来看,除部分硝酸生产外,国内己内酰胺、丙烯腈的生产多采用外购优等品液氨,近5年采购价格及成本总体呈现上涨趋势。根据生意社大宗商品数据,2019年国内优等品液氨年末价格为3173元/吨,至2022年年末涨至4673元/吨。某些化学品对氨原料的可接受价格或可超过4000元/吨。尤其在丙烯腈、己内酰胺等化学品领域,丙烯、纯苯等烃类原料是成本大头,氨原料居次位,氨原料的涨价对成本影响相对较小。以己内酰胺为例,苯的成本可达氨原料的2~3倍。根据生意社大宗产品数据,2018年至2022年国内己内酰胺年末价格在11000元/吨~15000元/吨之间波动,若不赔不赚,对应合成氨成本约4400元/吨~8000元/吨。2023年,己内酰胺市场受纯苯价格阶段性高涨等多种因素影响,合成氨原料价格空间被压缩,约在2200~5000元/吨之间。

04能源需求-短期内需求较弱,绿氨价格高而有限

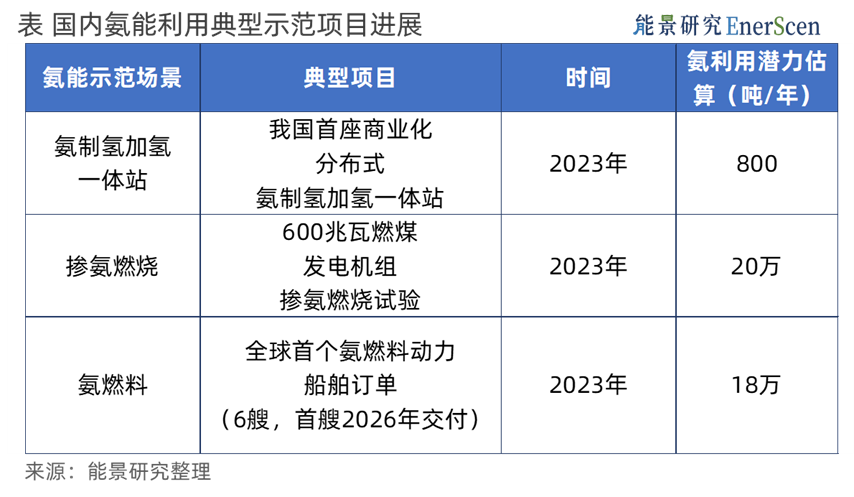

能源领域氨的需求量或在2030年之后起量。能源领域氨的规模化需求或呈现国内消耗与出口2条路线并行,其中国内能源领域用氨场景主要有氨燃料、掺氨发电、氢能载体等领域,均处于研究示范阶段;海外氨能供应体系尚处于搭建阶段,国内外交易案例暂时较少。参考国内外氨能研究进展、示范项目、氨能规划等情况,到2030年,国内氨能消费或可达到100万吨/年左右;到2050年积极预计可达1000万吨/年以上。

能源领域氨的消费或将呈现低碳氨与绿氨共存的格局。国际上,以日韩两国的国际氨能供应链布局为例,其在北美的布局以低碳氨为主,同时在澳大利亚等地也在布局绿氨生产与进口。国内,目前氨能示范项目主要集中在广东等南部城市群地区,中短期内氨能市场中进口低碳氨、绿氨或将占相当比例。现阶段,国际能源领域绿氨交易价格在600~800美元/吨。能景研究预测,中短期内,能源领域国际低碳氨及绿氨或将呈现供过于求格局,定价以供需逻辑为主、成本逻辑为辅,或将维持在绿氨生产成本线附近。以美国墨西哥湾沿岸绿氨项目为例, 11月交付给欧洲的一批绿氨价格为789.58美元/吨,为同期欧洲传统现货氨的2倍左右;根据麦肯锡咨询公司报告,2022年墨西哥湾沿岸绿氨项目的绿氢原料成本约为500-900美元/吨。

05 小结

到2025年,国内绿氨开始进入市场。从国内合成氨总体供需格局来看,现阶段合成氨产能增长快过需求增长,到2025年或将出现产能过剩迹象,绿氨的市场开拓存在一些不确定性。而从农业、化工、能源三大主要细分市场来看,对合成氨的产品质量属性、价格等要求差异较大,其中精细化工领域与能源领域对市场价格要求较为宽松,或可支撑起绿氨成本;而精细化工领域市场规模基础较大,或有潜力成为短期内国内绿氨的主要市场方向。

切换行业

切换行业

正在加载...

正在加载...