光伏产业最近几年发展非常迅猛资料图

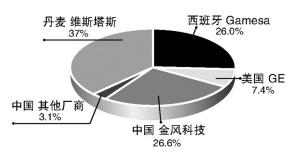

2005年中国风机设备市场份额

2005年中国国内风机设备制造商市场份额

编者按:能源是社会发展的动力和基石。在当今世界传统能源紧缺及环保压力的双重国际背景下,越来越多的国家开始寻求开发清洁、环保的新能源。新能源产业的发展已成为我国实现创新型国家的重要组成部分,是我国经济可持续发展的重要路径,对实现经济增长方式的转变有重大意义。

资本市场已热捧新能源概念股票,但越来越多的新能源股票不免让许多投资者眼花缭乱,为了让投资者更清楚地认识新能源产业,同时也让打算进入新能源产业的公司少走弯路,本报特刊发中科院广州能源所刘锋先生专文,对几大新能源板块的热点问题作出解说,以飨读者。

光伏企业高增长能否持续?

2005年我国主要生产商太阳能电池产量及扩产计划

企 业 名 称2005年产量2006年产能2007年产能2008年产能

无锡尚德82MW240MW300 MW600MW

天威英利25MW100MW240 MW500MW

南京中电15MW100MW300 MW600MW

上海太阳能10MW30MW50 MW100MW

新疆新能源10MW30MW60 MW100MW

杉杉尤利卡5MW15MW30 MW100MW

常州天合5MW30MW50 MW100MW

台湾茂迪60MW110MW240 MW400MW

中国科学院广州能源所

可以明确的是,光伏产业发展的惯性将使得其在未来几年仍将高速增长,但各企业的地位和价值将明显分化。

本世纪初,国内光伏产业进入新的建设高峰期,2005年更是步入爆发期。受益于德国市场的强劲需求,无锡尚德、保定英利、上海太阳能、南京中电等一批国内太阳能光伏企业实现了跨越式发展,产品供不应求。与国外相关企业相比,国内生产厂商的技术基本上都不差。太阳能光伏产业的特点就是越往下游门槛越低,一些厂商想介入太阳能电池制造领域并不难,难就难在如何保证更低的制造成本,如何进一步提高太阳能电池转换效率。

国外早有这样的企业,就是半导体和太阳能业务都很强大,比如夏普、京瓷公司,但这并不意味着它们就有了绝对的优势。无锡尚德、南京中电在太阳能电池技术方面照样可以与这些巨头平分秋色,这主要是因为尚德、中电背后有着以施正荣、赵建华等光伏专家领衔的高级研发团队做后盾,使得其在太阳能电池转换效率等核心技术方面达到了世界顶尖水平。按照测算,晶体硅太阳能电池转换效率每提高一个百分点,成本就下降10%。因此,虽然企业的生产设备档次很重要,但太阳能电池的核心竞争力还是来自于技术进步。

就降低太阳能电池制造成本而言,非晶硅薄膜电池是一个方向。但这需要很长的一段路要走。至少在十年内,晶体硅太阳能电池主导市场的格局不会改变,尤其是多晶硅太阳能电池,将逐步跃居市场垄断地位。

面对国外强劲的市场需求和无锡尚德所引发的“羊群效应”,除已有企业大规模的扩产外,国内太阳能光伏制造业更是迎来了一波汹涌的投资热潮。但问题是一窝蜂群涌而上将带来极大的产业风险。

远不说市场的需求问题,近几年的高纯硅紧缺就制约着相当多光伏电池企业的发展,至少目前看,国内许多企业无法做到饱和生产,产能与产量之间存在着脱节。如果目前供不应求的市场机遇无法兑现成切实的利润并使得企业迅速壮大的话,那么时间对许多企业而言只是代表着风险,高纯硅紧缺问题已经成为制约国内光伏产业跨越式发展的最大障碍。可以明确的是,光伏产业发展的惯性将使得其在未来几年仍将高速增长,但各企业的地位和价值将明显分化。

国产高纯硅何时解产业之渴?

我国高纯多晶硅制造商产量及扩产情况

名称地点2005年产量(吨)扩产后产能(吨)投产时间

峨嵋山半导体四川峨眉山802202006年中

中硅高科河南洛阳———3002006年中

新光硅业四川乐山———12602007年初

中国科学院广州能源所

面对漫长的建设周期、变幻莫测的市场前景以及工业化技术可行性等问题,乐观预计2010年后才能真正解渴。

我国是石英砂矿(制备晶体硅的原材料)的出产大国,但却是高纯硅生产小国,目前年产不到100多吨,95%需要进口。主要原因是我们无法规模化将工业硅加工成高纯度的多晶硅。事实上,我们也并非完全不能制造,百十吨的小规模生产没有问题,但上千吨的大规模生产就无能为力了,因此,多晶硅提纯的障碍归根结底是工艺保障问题,是工业化大规模制造过程中的集约化生产问题。

从时间上看,我国早在上世纪八十年代中期就开始进行立项攻关,但二十年过去了,依旧在原地徘徊。之所以出现这样的被动局面,主要是由于此前国家重视程度不够,缺乏统一规划,没有从产业长远布局的战略高度给予支持和投入。由于多晶硅产业化项目一般需投入十多亿元的庞大建设费用,并需要多方面协同作战。因此,导致项目提议多多,但迟迟没有一个上马。

进入2005年,由于高纯硅供应极为紧缺,不仅导致其价格一路飞涨,国际几家多晶硅巨头也不断扩产,国内正在或准备投产的多晶硅产能更是惊人:新光硅业1260吨,新光二期3000吨、洛阳中硅300吨、宁夏石嘴山1000吨、云南曲靖3000吨、重庆云阳1000吨、辽宁凌海金华1000吨、湖北宜昌4500吨等等。据统计,中国多晶硅已建、拟建或在建项目已达到18家,到2008年,这些在建产能如果全部释放,总产能将超过1.5万吨。但是,这些产能能兑现成产量吗?面对漫长的建设周期、变幻莫测的市场前景以及工业化技术可行性等问题,许多企业进军多晶硅的决策不吝是一场豪赌。新光硅业1260吨项目从建设至今已用了5年时间,不可谓不艰难。面对国产高纯硅何时解产业之渴的疑问,只能把2007年2月新光硅业正式投产作为新的参照点,乐观预计2010年后才能真正解渴。

风电公司负重爬坡何时休?

由于国家的风电产业政策终将会向下游倾斜,风电的综合成本进一步降低,预期两年内风力发电企业就可以盈利。

我国是风力资源大国,可开发利用的风能约10亿千瓦,居世界首位。但与之形成对比的是,我国却是风电产业小国。不仅风电场的建设方面相对落后,风电设备制造方面与国外差距也不小,多年来进口设备占据国内市场份额的70%以上。由于缺乏明确的产业扶持政策,我国的风电产业化从市场这个“源头”被束缚住了。由于投资风电无利可图,甚至会背上沉重的包袱,致使我国的风电产业多年来一直在负重爬坡。

从2005年起,我国风电业出现了巨大的转机,风电场建设实现了跨越,仅2005年全年的装机容量就达50万千瓦,与过去多年的装机总和差不多。就产业发展的规律而言,首先分享风电产业成长收益的是设备制造商。风电场建设热潮所催生的强劲需求以及风电设备国产化率须达70%以上的政策要求为国内风电设备制造业带来了千载难逢的发展机遇。新疆金风科技是其中最大的受益者,这家成立于1998年的公司已经发展成为国内最大的风电设备制造商,目前占据国内近27%的市场份额,在国产风机设备供应商中更是一枝独秀,销售收入和利润基本上连年翻番。

尽管风电设备制造企业利润丰厚,但与之形成对比的是,下游的风力发电场盈利则微乎其微。以国电龙源电力公司为例,它目前是国内最大的风力发电集团,占据国内市场40%以上,但2005年基本上处于赔本赚吆喝的境地。至于说为什么目前没有盈利,而五大电力公司、三峡电力公司等一批央企仍跑马圈地,一窝蜂地上项目,争夺项目和设备,火热入局呢?主要原因在于这些企业实力雄厚、立足长远,至少短期亏损能扛得住。由于国家的风电产业政策终将会向下游倾斜,风电的综合成本进一步降低,风力发电企业的盈利在两年内是可以预期的。

国内风电设备商后来者能否居上?

乐观估计,中国市场最终也只能容纳5-6家本土整机厂商,这意味着绝大部分企业的创业或转型将以失败告终。

面对中国国内未来2000多亿元的风电设备市场,除国外风电设备巨头如丹麦维斯塔斯、西班牙Gamesa、美国GE在国内设厂外,国内如大连重工、湘电集团、特变电工、东方汽轮机、天威集团、上海电气集团等大型、特大型企业纷纷介入风电产业的投资热潮中,二级市场上如天奇股份等公司也切入风机叶片的制造,众多企业的介入使得风电设备业骤然升温。

由于上述国内企业几乎都是在近一两年内进入风机制造业的,绝大多数计划从国外引进风机制造技术,时间积累上往往不够。而且,风机制造业对其而言是貌似熟悉、实则是全新的。这就更需要企业平心静气下来,加快技术的吸收和消化,提升自主研发能力和技术水平,累积制造经验。毕竟,只要“火候”到了,风机业的技术瓶颈并非那么难以突破。

对于国内风机制造业的未来前景,笔者持乐观态度。像湘电集团、天威集团均是有潜力和爆发力的大型机电设备制造商。目前对这些企业而言,最紧要的问题是时间。毕竟金风科技用了八年之久才发展到目前的水平。尽管后来者有望跨越式前进,但关键步骤仍是一个都不能少。而且风电企业最大的风险也是时间。风机设备的特殊性在于其要长期经受复杂多变的应力载荷及狂风暴雨等恶劣天气的侵袭,考验期是二十年。即使连国际上最优秀的风机制造商也会摔筋斗。

丹麦的维斯塔斯是公认的风机领导者,占有全球35%的市场份额,但其也经受了新开发的大型风机存在技术缺陷,维修费用庞大,从而导致严重亏损的巨大风险。因此,风机设备的长时间稳定运转便成为企业的生命线。匆匆投产下线的风机设备如果经受不住严苛考验而出现成批量的设备事故,则意味着企业将今后的市场拱手相送。因此,当这些企业的第一批风机下线后,并不意味着大功告成,而是预示着考验刚刚开始。

即使乐观估计,中国市场最终也只能容纳5-6家本土整机厂商,这意味着绝大部分企业的创业或转型将以失败告终,国内风机制造业的洗牌今后必将深化,风机制造业愈发比拼的是综合实力,同时也不排除国内一些风电设备商后来者居上。

燃料乙醇企业盈利靠什么?

我国已建和在建燃料乙醇项目一览

名称产能

(万吨)生产原料成本(元/吨)2005年产量

(万吨)

安徽丰原44玉米4400-450044

河南天冠30小麦460018

吉林乙醇30玉米4400-450030

黑龙江华润10玉米4400-450010

广西50木薯3300-3500———

广东50木薯+甘蔗3700———

云南50木薯3300-3500———

合计50木薯3300-3500102

中国科学院广州能源所

政府对燃料乙醇企业的相关补助将逐步减少,这些企业只有不断进行技术创新,深挖成本节约潜力,才有望获得盈利。

从上世纪九十年代中期,我国从石油净出口国变为净进口国,进口量快步增长,石油资源的紧缺和能源安全问题引起了国家高度重视。同时为了解决当时粮食生产相对过剩,库存过高的问题,将陈化粮转化为燃料乙醇不失为一种解决粮食储备问题的途径。中国借鉴巴西、美国等国的成功经验,有组织地进行了燃料乙醇的开发生产,河南天冠、吉林乙醇、安徽丰原、黑龙江华润四家燃料乙醇项目相继开工,国家并为四家企业提供专项资金补助,使企业保持盈利。随后,东北、河南、安徽等地的车用乙醇汽油试点推广工作也顺利展开。几年的实践证明推广乙醇汽油其环境效应良好,社会经济效益显著。因此,国家发改委逐步扩大了试用范围。

目前,乙醇汽油的良好发展前景使得国内许多省市都争抢燃料乙醇项目。由于相比我国的能源安全而言,粮食安全是更大的安全,为了防止国内一哄而上生产粮食类燃料乙醇,国家鼓励通过甘蔗、木薯、甜高粱等非粮作物来生产,并鼓励利用荒山、荒地种植非粮作物,不与口粮地争空间。因此,随后将在广西、广东、云南上马的新项目正是这种思路的具体实现,这些项目主要以当地丰富的甘蔗、木薯资源为生产原料。此外,经济效益上,目前以玉米和陈化小麦为原料的燃料乙醇生产成本为4400~4500元/吨,而以甘蔗和鲜木薯为原料的成本为3300~3500元/吨左右,尽管以小麦和玉米为原料生产燃料乙醇也可获取价值较高的副产品。但总体说来,以木薯和甘蔗制造乙醇仍具有较大的经济优势。

此前财政部下发的《可再生能源发展专项资金管理暂行办法》也明确规定,以陈化粮为原料的燃料乙醇开发项目不得到该专项资金的支持。二级市场的G丰原等公司只有通过秸杆、甜高粱等原料生产燃料乙醇时才有望得到资助。同时燃料乙醇产业激励政策也将深化,对燃料乙醇企业的相关补助将逐步减少。这些企业只有不断进行技术创新,深挖成本节约潜力,才有望获得盈利。

生物柴油能否得到大面积推广?

我国食用油短缺,实际情况不允许使用大豆、菜籽毛油当工业原料,只能通过种植小油桐等能源作物解决原料来源,生物柴油将有望首先在农村市场得到大面积推广。

生物柴油同样是具有广阔前景的可再生燃料,是得到国家大力推广和扶持的优质石油柴油替代品。目前,尽管我国现有的生物柴油产量不大,仅5万吨/年,但发展势头迅猛。武安正和、四川古杉、福建卓越等公司相继建成了规模超过万吨的生产厂。目前全国各地大大小小的生物柴油项目已近百个。2006年生物柴油不仅正式进入产业化生产的初级阶段,也迎来了投资高潮。

值得一提的是,安徽国风集团规划建设的年产60万吨的生物柴油项目是目前国内最大的生物柴油项目,首期预计在2006年底前全面建成投产,这将使我们生物柴油的产量得到迅速提升,G国风已成为二级市场首个从事生物柴油业务的上市公司,未来发展势头将十分迅猛。

我国的生物柴油原料十分广泛,亚麻、大豆、菜籽、橡胶籽、蓖麻、小油桐及餐饮等行业回收废油、植物油油泥等都可用来提取生物柴油。无论是从能源战略还是从经济成本上,生物柴油都有必要走向前台。生物柴油产业由于技术成熟度高,对现有石油运输分销设施兼容性好,所以市场更易于接受。目前开发生物柴油的最大障碍在于成本。如欧美技术生产的生物柴油主要以大豆、菜籽毛油为原料,成本高昂。而我国食用油短缺,实际情况不允许使用大豆、菜籽毛油当工业原料,只能通过种植小油桐等能源作物解决原料来源,同时也可利用酸化油、地沟油等廉价原料生产生物柴油,这样成本不仅可大幅降低,质量仍可达到国际上最为苛刻的生物柴油标准。目前需要扩大生物柴油的生产规模,使其在我国能源结构转变中发挥更大的作用,同时要向基地化和规模化方向发展,实行集约经营,形成产业化,降低生产成本,这样才能走出符合中国国情的生物柴油发展路子,生物柴油将有望首先在农村市场得到大面积推广。[page_break]

煤化工项目是否需要降火?

上马煤化工项目需要庞大的配套资源,对煤炭资源、水资源、生态、环境、技术和社会配套条件要求很高,因此,发展煤化工不仅要防止一哄而上,更要精打细算,注重经济效益和环境效益。

我国富煤、少油的能源结构决定了液体燃料的相对短缺。我国早在上世纪90年代初就进行过煤制醇醚产品如甲醇、二甲醚的试点和开发,但当时主要是作为化工品,并非能源燃料。本世纪随着国际原油价格一路走高,煤制甲醇、二甲醚、煤变油更加受到关注,但此前之所以没有大规模推开,和国家没有积极主动的提出相关扶持性产业政策有一定的关系,产业发展也一直不温不火。

当油价攀上70美元/桶以后,煤化工项目一时间变得炙手可热起来。大批项目纷纷上马,众多上市公司几乎在煤化工项目上扎堆。除了神华集团此前一直运作的煤变油项目外,兖煤集团、宁煤集团、陕西煤田等全国十多个省市煤炭化工企业也陆续宣布将投入巨资开发煤变油项目。而意欲上马煤制甲醇、二甲醚项目的企业就更多,全国大大小小不下四十多家。

但是,煤化工投资往往巨大,少则几亿、十几亿,多则上百亿,项目的投资风险非常大。其次,上马煤化工项目需要庞大的配套资源,对煤炭资源、水资源、生态、环境、技术和社会配套条件要求很高,仅水资源一项,一个大型煤化工项目年用水量通常高达几千万立方米,而我国的实地状况是,煤炭资源丰富的地方水资源往往匮乏,两者不容易达到协调统一。即使两种资源都不存在困难,那用煤这种不可再生能源、水这种稀缺资源,再加上牺牲环境资源去单纯拼另一种能源也是不划算了,终究是要付出代价的,是要由子孙后代承担的。因此,发展煤化工不仅要防止一哄而上,更要精打细算,注重经济效益和环境效益。

7月中旬,国家发改委叫停小型煤化工项目正是出于对这些项目无序上马的担忧,通过抬高煤化工投资领域的门槛,进一步规范了行业发展。总体而言,积极、稳妥、有序的推进重点煤化工项目的建设和运营将是国家发改委今后的工作基调。显然,神华集团、兖州煤业、泸天化、赤天化这类行业龙头占据了优势。

尽管煤化工行业具备良好的发展势头,但由于产业运作时间短,目前仍然处于发展初期,推动公司业绩爆发性增长的实际效果需要时间做铺垫。因此,煤化工替代性能源类股暂时仍然主要停留在预期和概念性阶段。每一次的油价上涨都会给煤化工项目加温,而这不仅需要国家发改委来适时降火,更需要企业本身将风险考虑得多一些,自我歇火。

新能源相关上市公司一览表

序号股票名称代码市盈率

1*ST 华新000010-6.4

2G 南 玻00001220.74

3G 德 赛00004943.39

4G 方大A000055-25.13

5G 中 成00015122.25

6美菱电器000521189.99

7万家乐A000533停牌

8新大洲A000571235.11

9宝光药业000593停牌

10G 天 茂000627266.66

11G 英力特00063518.04

12G 天然碱00068347.04

13*ST 寰岛000691停牌

14G 中 核00077797.99

15G 北 新00078618.71

16GST 仪表000862329

17G 丰 原00093031.25

18G 首 钢0009597.91

19G 安泰A00096929.45

20科 学 城000975停牌

21华帝股份00203514.66

22G 华电电60002713.01

23G 特 变60008934.52

24G 稀 土600111206.24

25岷江水电60013141.53

26G 航 天60015164.63

27G 维 科60015233.24

28长城电工600192停牌

29G 有 研600206251.2

30G 苏阳光600220247.22

31G 拜 克60022615.51

32G 碱 业60022935

33G 广 汇60025623.25

34G 城 建60026624.03

35G 兰 太60032818.58

36G 韵 升60036621.84

37华冠科技600371停牌

38天科股份600378285.5

39G 金 山60039628.73

40安源股份600397停牌

41G 湘 电60041633.64

42G 华 光60047520.43

43G 风 帆60048224.7

44G 天 威60055050.7

45G 京 能60057819.6

46G 卧 龙60058016.15

47G 泰 豪60059025.23

48G 申 能60064210.78

49G 南 洋60066173.4

50工大高新60070182.12

51国电电力600795停牌

52G 杉 杉60088426.22

53G 力 诺600885363

54华润生化600893656.38