7月28日,美国特斯拉启动了新款纯电动汽车(EV)“Model 3”的出货。这是特斯拉的首款量产车型,同时法国和英国提出了禁止销售汽油车等的方针,因此电动汽车受关注程度骤然提高。锂离子电池作为电动汽车的核心零部件也迎来快速增长,未来几年复合增速40%以上,其中日韩企业

松下、

LG化学、

三星SDI三巨头继续霸占全球市场。

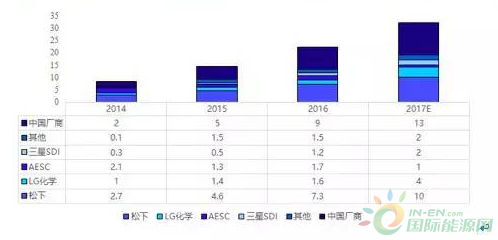

当前国际市场上主流的厂家有松下、LG化学、AESC、三星SDI等公司,主要集中在日本和韩国。四家公司占据国际动力电池市场的主要部分,其中松下作为特斯拉最主要的动力电池供应商,在收购三洋后,凭借特斯拉的发展稳居市场领导者地位,近三年市场份额稳定在30%以上。LG化学和三星SDI则是后起之秀,凭借先进技术和低价策略迅速打开市场,增速较快。AESC为日产和NEC合资打造的动力电池企业,曾凭借日产纯电动车Leaf的畅销占据市场主要份额,但由于电池路线选择错误,2016年被日产抛弃,目前发展形势不明朗。除上述四家公司之外,国际动力电池市场还有SK、LEJ、PEVE等尚处于起步阶段的动力电池公司。

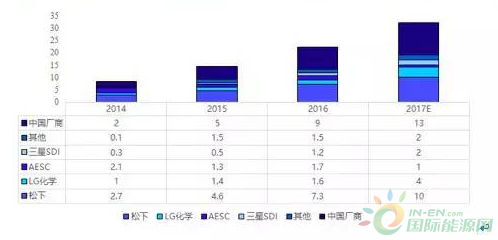

日韩动力电池厂商近年来出货量大幅增长

2016年松下、LG化学、三星SDI在海外的市占率高达76%

国内动力电池产业的发展主要依赖由政府政策引导的新能源汽车市场虽然成长速度较快,但是技术还是落后于国外先进厂商,竞争力略显不足,尚未正式进入国际供应链,当前有且仅有CATL对宝马有少量供货。

日韩动力电池厂商发展历程

松下——动力电池行业的领导者。继90年代初索尼量产锂离子电池之后,松下于1994年也开始研发可充电锂离子电池,到1998年松下开始量产笔记本电脑专用的圆柱形锂离子电池,为此松下建成了业内领先的锂离子电池生产线。2008年,松下宣布收购三洋电机,一跃成为全球最大的锂电池供应商。同年,松下与特斯拉首次展开合作,特斯拉首款车型Roadster便是采用松下18650钴酸锂电池,自此松下一直作为特斯拉最主要的动力电池供应商(其余仅LG化学提供Roadster更换电池)。2014年,松下宣布与特斯拉合资共建超级电池工厂Gigafactory,两者关系更进一步。乘着特斯拉发展的东风,松下近年来稳居动力电池厂商头把交椅。

LG化学——动力电池领域的后起之秀。LG化学1998年正式开始研发锂离子电池,1999年实现量产。虽发展时间晚于日本厂商,但公司是韩国最大、世界一流的化学公司,凭借数十年材料生产研发经验,迅速在锂离子电池领域取得突破。2009年,LG化学与韩国现代起亚合作,首次将自家生产的锂离子电池应用于商用混合动力车。自此正式进入动力电池市场,先后和通用、雷诺、福特、大众等国际定将厂商展开合作,其中雷诺Zoe和雪佛兰Volt的畅销更是帮助公司动力电池市场份额提升到全球顶尖水平。目前全球二十大汽车品牌有超过十个和LG化学在动力电池方面有合作,发展潜力巨大。

三星SDI——拥有雄厚实力的国际动力电池企业。2000年,三星SDI开始进军动力电池领域。2008年,三星SDI和博世合资成立了动力电池公司SB Limotive,宝马09年推出的纯电动汽车Megacity便使用SB Limotive生产的动力电池,该车的为宝马i3的原型,推出后广受欢迎,为三星SDI打开了动力电池市场。2013年,与宝马公司签订长期合作协议。2015年,全资收购MSBS,MSBS在电池组项目领域处于国际领先地位。自此三星SDI构建起从电池单元到电池组完整的业务体系。2016年,三星note7发生电池爆炸事件引起世界关注,而其电池正是由三星SDI生产制造,三星SDI因此在消费锂离子电池领域失去众多订单,但对动力电池业务影响不大。

AESC——路线错误,面临被淘汰风险。AESC于2007年由日产和NEC合资建成,其成立之初便剑指动力电池市场。2010年开始量产EV用锂离子电池,同年上市的日产Leaf便是使用的AESC研发的动力电池。由于日产Leaf推出后广受市场欢迎,AESC借此迅速扩大了市场份额。然而好景不长,由于电池路线选择问题,AESC动力电池已无当年竞争力,2015年日产宣布在电池业务方面开放竞争,向LG化学采购电池,这对AESC是不小的打击。2016年,日产宣布欲出售AESC 51%的股权,退出动力电池领域。至此AESC正式被日产所放弃,目前AESC发展形势仍不明朗。

四大巨头的技术路线解析

松下动力电池走高镍三元路线,圆柱形电池能量密度世界领先。目前松下绝大部分动力电池供给特斯拉Model S和Model X使用,电池型号为18650圆柱形,最新一代18650电池正极采用NCA材料,负极使用硅碳复合材料,单体能量密度可达250Wh/kg,而即将上市的Model 3使用的21700圆柱形电池单体能量密度更是提高到340 Wh/kg,是目前市面上单体能量密度最高的电池。除圆柱形外松下也计划制造方形电池以满足其他客户需求。

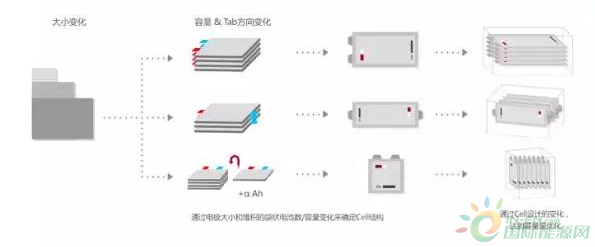

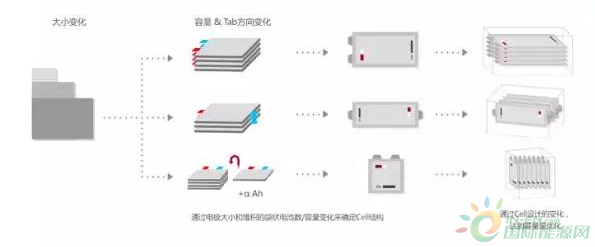

LG化学是公认的全球软包龙头企业,正极主要走三元路线。LG化学动力电池正极材料主要是三元NCM,是正极材料国际主流路线。在电池包装方面,LG化学采用叠片式软包设计,是海内外公认的软包龙头企业。这种电池设计灵活,散热性能好,胀气后会鼓开,安全性能也较好,无圆柱形电池和方形电池的厚壳,理论上能量密度也更高,但软包电池对生产技术要求高,当前铝塑膜价格也较贵。

LG化学灵活的软包电池设计

三星SDI动力电池正极使用三元材料,封装形式以方形为主,同时积极跟进21700电池的生产。三星SDI动力电池正极材料采用三元NCM和NCA材料,除松下外三星SDI是最主要的NCA动力电池生产厂家,其NCA供货商为韩国公司ECOPRO,电池主要封装形式为方形电池。方形电池优点在于能够生产大容量单体电池,对BMS及PACK设计要求较低,但存在一致性较差,型号规格不统一、能量密度较低等缺点,相比较下来软包和圆柱形电池更有发展潜力。为进一步扩大市场,随特斯拉发布21700圆柱形电池,三星也在跟进计划推出相同型号电池。

AESC动力电池采用软包设计,正极材料走锰酸锂路线,面临被淘汰的风险。当前国际市场主流路线是往高镍三元材料发展,而AESC是业内少有的以锰酸锂为正极材料的动力电池企业。锰酸锂虽价格较为便宜,但是能量密度低,循环性能差,相比较磷酸铁锂和三元材料没有突出优点,正因为正极路线选择锰酸锂导致AESC面临被市场淘汰的风险。虽有尝试转型到三元材料路线,但由于发展落后于其他竞争对手,产品尚不具备较强市场竞争力。目前AESC的转让正在商讨中,未来AESC往哪个方向发展尚未得到定论。

AESC动力电池的叠片式软包设计

销量情况

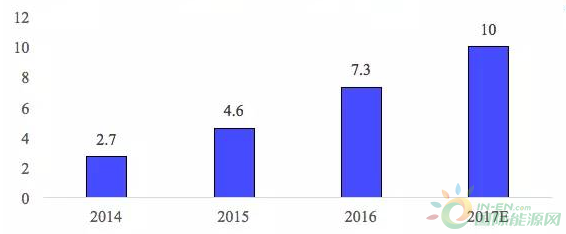

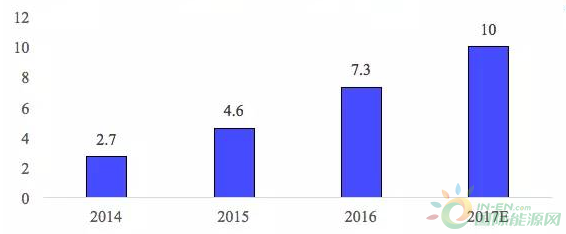

松下是特斯拉最主要动力电池供应商,出货量稳居行业首位,未来将持续保持高速增长。自从2012年特斯拉Model S和2015年Model X上市以来,两款车型一直受到市场追捧,松下为其电池唯一供应商,出货量一直保持高速增长状态。2016年动力电池出货量6.7GWh,其中约6GWh供货给特斯拉。随今年8月份Model 3出厂,产能逐步释放,松下动力电池将继续保持高速增长状态,预期今年动力电池出货量将达到10GWh。

松下2017年动力电池出货量将达到10GWh

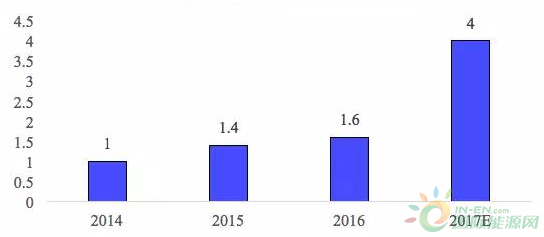

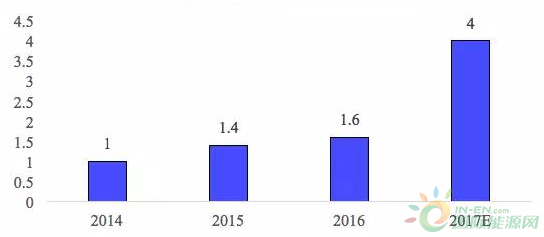

LG化学动力电池销量稳定增长,发展潜力较大,今年销量将明显增加。LG化学动力电池出货量从2014年到2016年稳步提升,增速稳定,但总量不大。过去两年LG化学的动力电池客户均处发展起步阶段,车型较少销量不高,因此LG化学出货量也未出现大幅增长。今年新上市的热门车型雪佛兰Bolt和经典畅销车型日产Leaf、雷诺Zoe等纯电动车均采用LG化学提供的动力电池,我们预测今年LG化学出货量将大幅增长至4GWh左右。

2017年LG化学出货量将大幅增长至4GWh左右

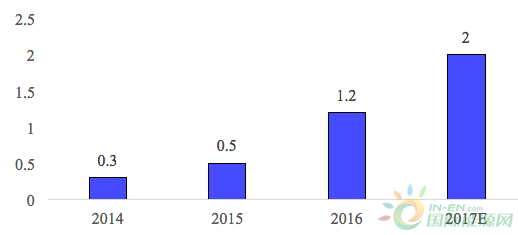

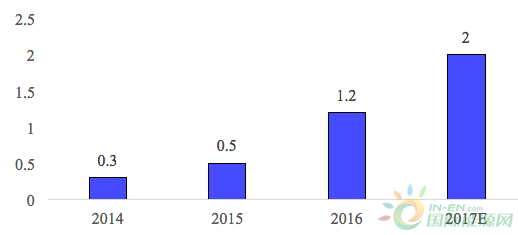

三星SDI近年来动力电池销量增长迅速,预期销量有望超过2GWh。从2014年到2016年,三星SDI动力电池出货量总量较小,但一直处于高速增长状态,主要是公司最大客户宝马,近三年内在新能源汽车领域发展迅速,带动了动力电池出货量。2017年,宝马新能源车销量将保持高速增长,同时公司也在积极拓展新客户,预测今年三星SDI动力电池出货量将到达2GWh。

2017年三星SDI动力电池出货量将到达2GWh

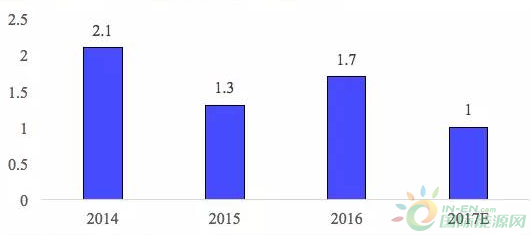

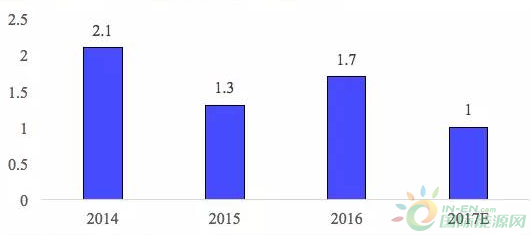

AESC主要出货量依靠日产Leaf消化,目前新款Leaf改用LG化学动力电池,2017年销量有可能大幅减少。AESC动力电池出货量在日产Leaf上市后,一度保持高速增长状态,但近两年由于续航问题,日产Leaf销量下降,同时AESC出货量全靠Leaf消化,所以近两年AESC电池出货量相比较2014年下降明显。随着去年日产宣布放弃AESC,2016款Leaf改用LG化学提供的动力电池,AESC今年电池出货量可能大幅减少。

2017年AESC电池出货量可能大幅减少

工厂布局

松下动力电池工厂主要分布在日本、美国、中国。从工厂布局来看,中国市场和美国市场是松下发展的重心。松下目前松下动力电池工厂主要分布在日本、美国和中国。日本工厂是目前的生产大本营,Model 3和Model X的电池均在日本工厂生产。美国工厂为与特斯拉合资50亿美元的Gigafactory,松下出资额约占30%。当前该工厂在边投产边建造的过程中, Model 3的动力电池便是在这个工厂内完成,根据特斯拉计划,2018年Gigafactory的产能将达到35GWh,可供50万辆电动车使用。松下在中国工厂包括大连和苏州两个工厂,两者均为中国市场而建。大连工厂生产方形电池,计划完全建成后电池产能可供20万辆电动车使用,目前一期工程已投产。苏州工厂为松下与苏州捷新的合资工厂,生产18650圆柱形电池,预期今年下半年投产,预计2017年产能可达1亿支。

LG化学动力电池工厂主要分布在中国、美国、欧洲和韩国,从工厂分布来看,全球最重要的动力电池市场,LG均有布局。为了拉近市场距离,降低企业成本,LG化学在全球布局四个动力电池生产基地,分别在中国南京,韩国吴仓,美国霍兰德,波兰弗罗茨瓦夫,其中中国南京工厂产能最大,波兰产能次之。根据LG化学动力电池产能的规划,2016年公司动力电池产能满足全球5万辆电动汽车需求,到2020年公司产能可满足20万辆电动汽车需求。

三星SDI动力电池工厂主要分布在中国、欧洲和韩国,从工厂分布来看,三星SDI侧重于中国和欧洲市场的发展。三星SDI动力电池生产基地主要分布在韩国蔚山、中国西安和匈牙利格德,其中韩国蔚山的工厂投产最早,当前主要为宝马I3和I8提供动力电池。西安工厂三星环新是有三星SDI和安庆环新的合资动力电池生产基地,当前年产能可满足4万台电动车的需求。匈牙利的电池工厂当前已经建设完工,但正式投产需要到2018年第二季度,预计年产能可满足5万台电动车的需求。

AESC为日产控股公司,旨在满足企业内部需求,前期未有海外计划,当前只在日本有生产基地。由于AESC建立的使命便是为日产提供动力电池,这便注定着AESC不会主动跟随市场的主流发展。在AESC动力电池技术国际领先,日产Leaf销量喜人的时候,日产是不会允许AESC为其他厂商大规模提供动力电池,挤占自己市场份额的。最终导致AESC与市场脱节,没能走出国门,在海外建设电池生产基地拓展业务。