在全球能源变革的大背景下,以锂电为代表的新能源正快速替代传统化石能源和铅酸蓄电池等。锂电池是一条未来总量增长确定性道 极高的赛道,2020 年到 2025 年全行业复合增速 30%以上确定性较高。

锂电行业可分为通用市场和专用市场。其中通用市场主要是新能源汽车电池、标准电池等。同时,由于技术持续进步、竞争加剧和规模化效益,通用市场锂电池成本持续降低,同质化较为严重,价格竞争十分激烈。

专用市场则是大量面向各类行业的定制电池,如通信、换电、物联网、特种车辆和船舶等。专用锂电市场虽然单一市场规模相对较小,但附加值也相对较高,锂电替代原有燃油动力或者铅酸电池的前景非常广阔,锂电池在许多细分市场规模化应用带来机遇。

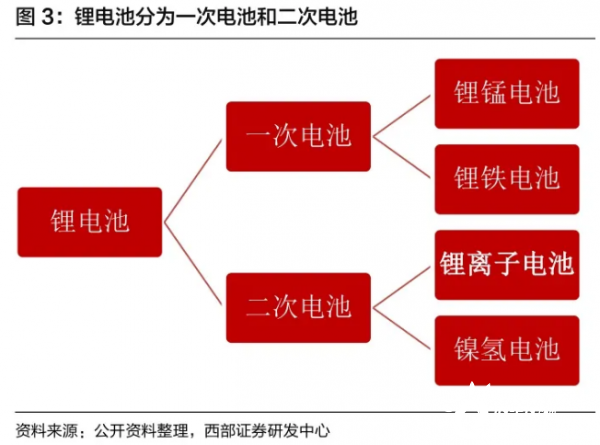

锂电池还可以分为锂一次电池和锂二次电池两类。锂一次电池是以使用金属锂为负极材料的化学电源系列的总称,只能一次性使用,不能反复充电。由于金属锂是一种活泼金属,遇水会激烈反应释放出氢气,使得金属锂的加工、保存、使用,对环境要求非常高,具有比能量高、寿命长、耐漏液等优点,但安全性较差,目前实用领域较小,用量不大。

锂二次电池是可充电电池,目前,市场上主要使用的可充电电池按照材料分类可分为铅酸电池、镍镉电池、镍氢电池和锂离子电池等,目前主要为锂离子电池。

锂离子电池具有高能量密度、高电压、寿命长、无记忆效应等优点。

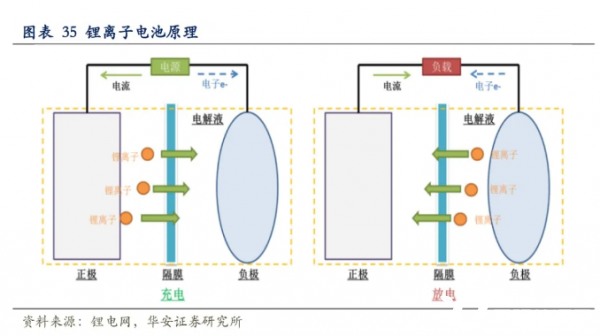

锂离子电池是指以锂离子嵌入化合物为正极材料电池的总称,其工作时主要依靠锂离子在正极和负极之间移动来工作,电池中不存在金属锂,因此安全性较高。

锂离子电池作为可充电电池,充放电循环可达几百次、数千次到上万次,故其相对一次电池而言更经济实用,同时锂离子电池具有高能量密度、高电压、寿命长、无记忆效应等优点,已经占据了手机、笔记本电脑等消费电子类产品电池的主要市场,随着锂电生产工艺和电池性能的进一步提升,也逐步占据了储能电池、动力电池等领域的主要市场。

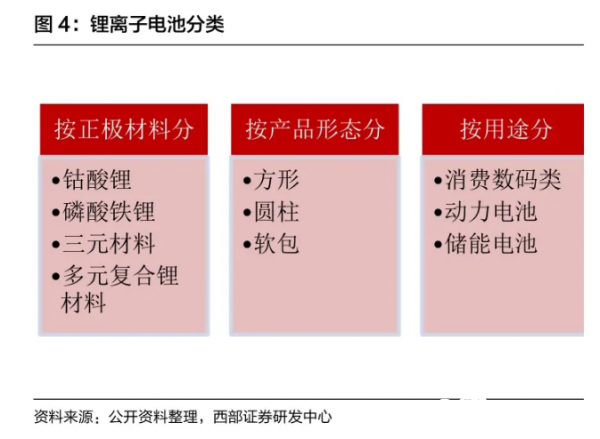

另外还可以按照材料来分,钴酸锂、磷酸铁锂、三元材料、多元复合锂材料等类型的锂电池。

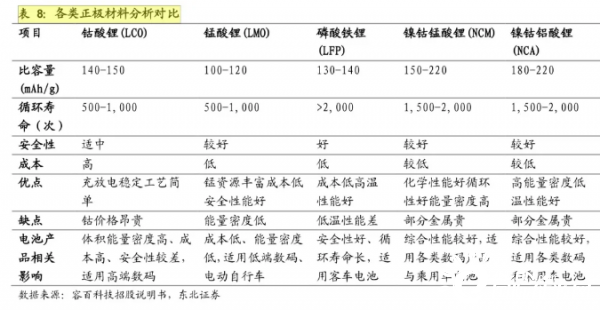

常见的正极材料主要有钴酸锂(LCO)、磷酸铁锂(LFP)和三元(NCM)。钴酸锂是最先商业化的正极材料,电压高、振实密度高、结构稳定、安全性好,但成本高且克容量低。

磷酸铁锂克容量稍高于钴酸锂,成本低、安全性好,但电压较低、振实密度低,体积容量密度较低。磷酸铁锂将凭借其性价比和安全性优势在 储能、 低续航乘用车等领域发挥新活力 ,并继向中高续航车渗透 。磷酸铁锂的橄榄石结构稳定,热失控温度高,循环稳定性好,安全性能好;同时由于磷酸铁锂不含钴等贵重金属,价格低廉,成本优势显著。在储能领域,对能量密度的要求相对不高,但对安全性和成本敏感度高,磷酸铁锂优势显著;以 5G 基站储能为代表,公开招标基本均为磷酸铁锂电池。乘用车续航 300-400km 及以下时,磷酸铁锂的能量密度足够,将凭借其性价比和安全优势占据市场份额。

三元材料根据镍钴锰的含量不同,容量和成本有所差异,整体能量密度高于磷酸铁锂和钴酸锂。镍含量越高、钴含量越低,克容量越高,初始原材料成本越低。从生产技术进步的发展趋势和行业竞争格局的角度,三元电池是未来动力电池的主要技术路线。

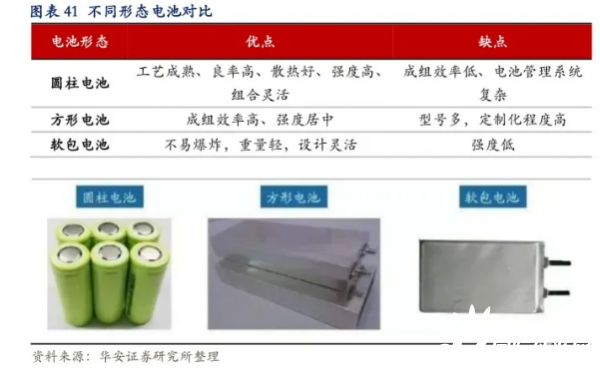

按产品形态分为方形、圆柱和软包电池。圆柱和方形使用钢壳或铝壳作为外壳,软包使用铝塑膜作为外壳。圆柱电池主要采用卷绕的生产工艺,工艺成熟、一致性好、良率高,并且强度高、组合灵活;缺点在于电池管理系统复杂和成组效率低,生产厂家代表为松下。方形电池主要采取方形卷绕生产,成组效率高,但型号多,定制化程度较高,主要代表厂家为宁德时代。软包电池主要采取叠片工艺,设计灵活,重量轻,不易爆炸,能量密度高,但强度较低,主要代表厂家为 LGC(LG化工)。

由于软包电池具备高能量密度和高安全性,并且设计灵活,在以手机为代表的消费电子领域已经实现了对方形电池的替代。在动力电池领域,随着 LGC、孚能等头部厂家的产能释放,软包份额有望持续提升。

按照用途,分为动力电池、储能电池和消费电池。

国内动力电池集中度将持续提升,龙头份额将进一步增加。未来将逐步形成松下、三星、 LG 化学 、宁德时代和比亚迪的寡头竞争格局。

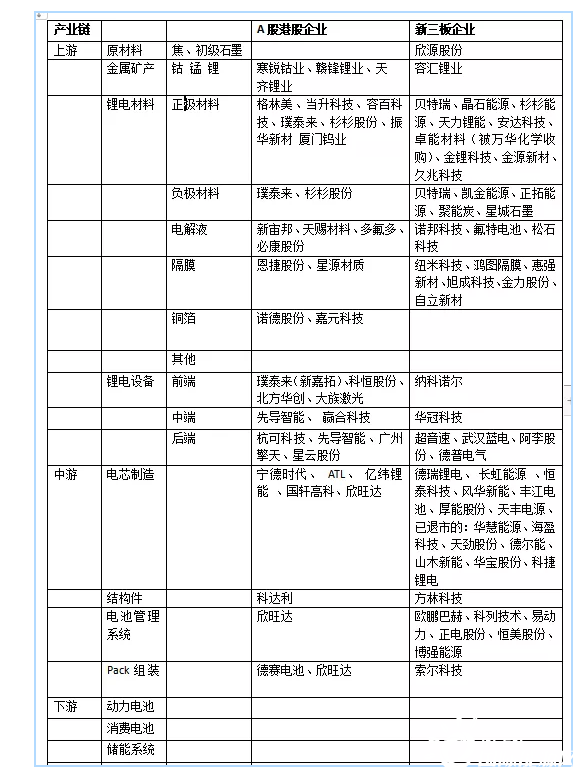

锂电池产业链上游为原材料资源的开采、加工,主要有锂资源、钴资源和石墨;

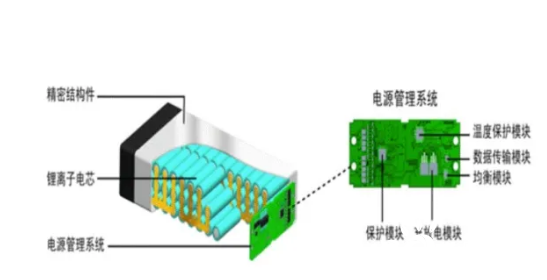

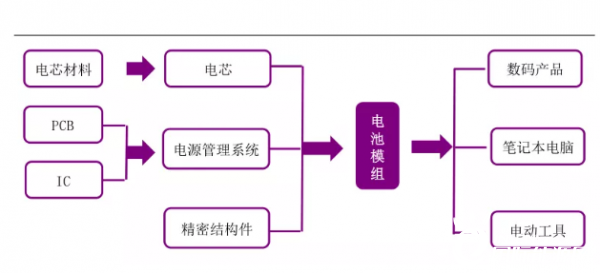

产业链中游主要包括锂电池材料生产企业和锂电池厂商,材料生产企业提供制造电池所需的正极材料、负极材料、电解液以及隔膜等,锂电池厂商使用这些材料生产出不同规格、不同容量的锂离子电芯产品,然后根据终端客户要求选择不同的锂离子电芯、模组和电池管理系统方案,其中锂电装备企业为锂电池厂商提供设备支撑,负责电芯制造设备、电池检测及电池组装设备等的生产;

产业链下游主要是锂电池的应用领域,主要包括 3C 产品、新能源汽车及储能等产业。

锂电材料

锂离子电池的四大核心材料主要是正极、负极、隔膜以及电解液组成,正极材料种类较多,包括磷酸铁锂、钴酸锂、锰酸锂以及三元锂(主要指镍钴锰酸锂 NCM,也包括小部分的镍钴铝酸锂 NCA),对应的原材料主要为锂矿、钴矿、镍矿以及锰矿等。

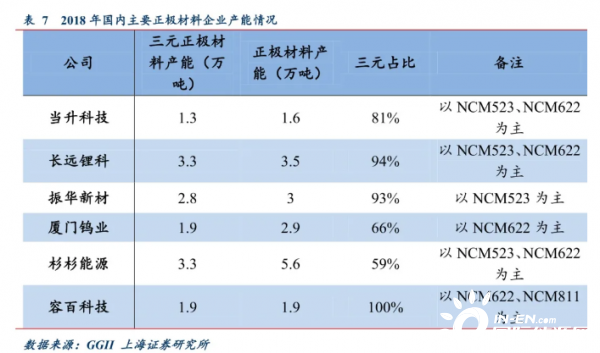

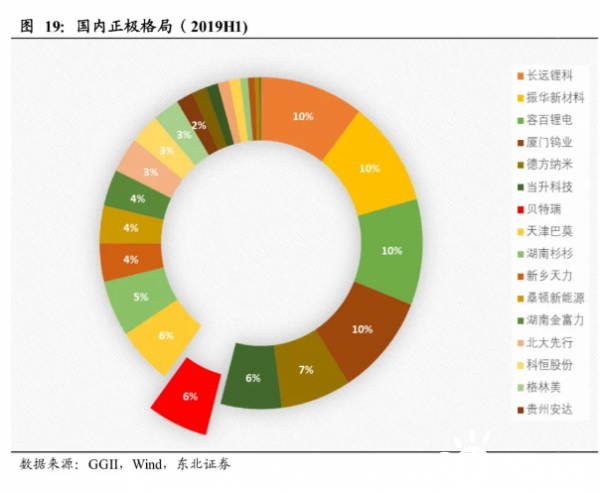

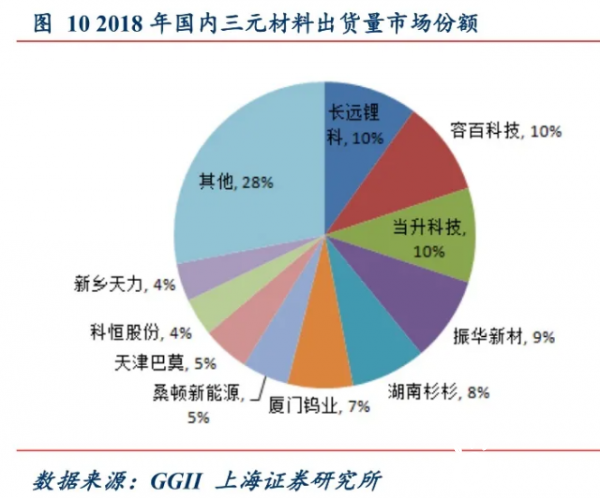

国内正极行业集中度低, 2019 上半年 CR5 约 40% ,显著弱于其他环节 ;正极材料格局较差,主要是由于普通三元材料格局较差 ,而磷酸铁锂材料行业格局相对较好,2019年年CR3 占比接近 60%。行业竞争较为激烈,长远锂科、容百科技、当升科技出货量位于行业领先。

新三板上的贝特瑞占据正极材料的6%左右市场份额。

新三板上的天力锂能占据三元正极材料的4%市场份额。

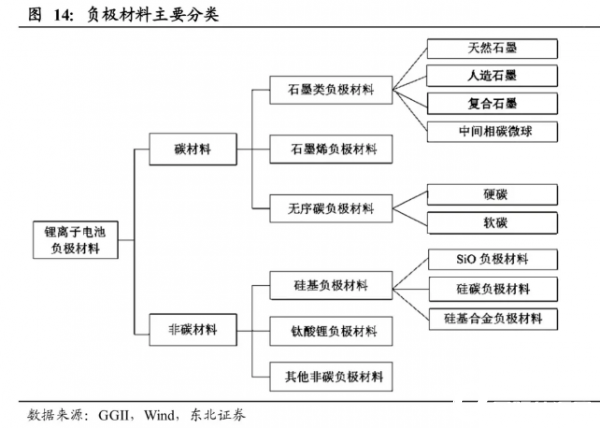

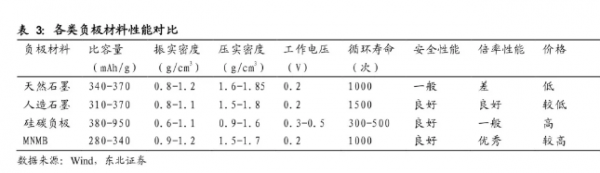

负极主要以石墨材料为主,包括人造石墨与天然石墨等。

不同负极材料对比:

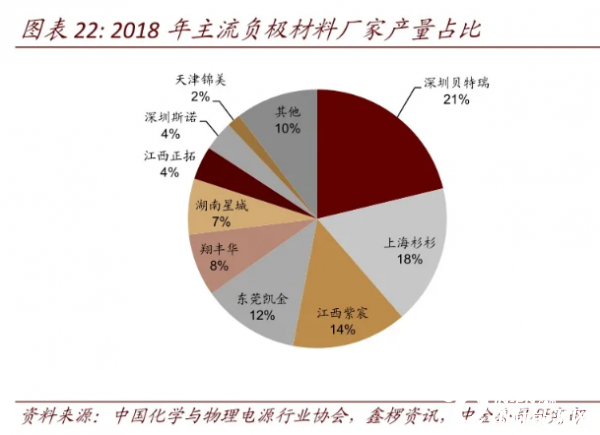

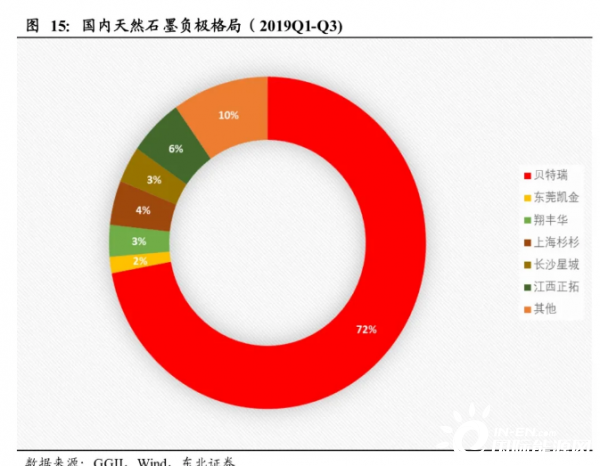

国内负极行业集中度高,2019 年 CR5 达到 75%,优于其他环节 ;国内负极份额在 全球 占比超 70% ,产业链成熟,龙头企业均逐步切入到海外电池大厂。目前 贝特瑞产能及实际出货规模处于国内绝对龙头地位,进入电动车领域最重要的大客户特斯拉,享受产品技术升级所带来的红利,在负极这样一个量价齐升的赛道 持续保持领先。

天然石墨负极格局,贝特瑞遥遥领先。

人造石墨负极格局,贝特瑞占据6%,低于杉杉股份、璞泰来。

隔膜主要以聚烯烃材料聚丙烯 PP 以及聚乙烯 PE 为主,2018 年 CR5 为 54%。

恩捷股份是老大,28%市场份额,其次是星源材质;新三板纽米科技5%份额。目前恩捷股份准备并购纽米科技。

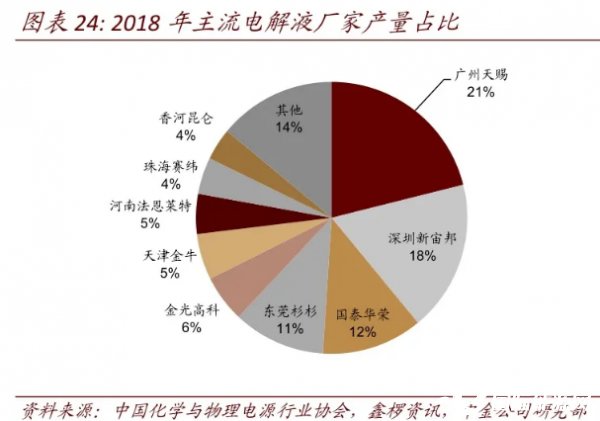

电解液主要成分为六氟磷酸锂。2018 年 CR5 已达到 69%。

铜箔中高端市场产品的技术壁垒高,市场竞争格局仍相对较好。主要企业有:诺德股份、超华科技、中一股份、嘉元科技、灵宝华鑫等。

锂电设备

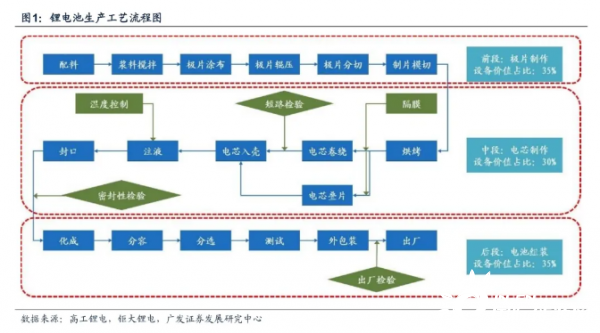

锂电池生产工艺复杂,一般分为前、中 、 后三段。

根据锂电池的制造过程,可将锂电池生产工艺流程分为前端、中端及后端三段,对应前端设备、中端设备以及后端设备,锂电池设备在生产工艺性能设计上,需要不断适应锂电池的新工艺、新技术和新发展的变化,将锂电池制造的工艺细节、工艺参数融入到设备的设计和制造中。

预计 2018-2020 年锂电池设备市场空间分别为 156、175、153 亿元,累计 2020 年前市场空间约 484 亿元。

前端工艺为极片制片环节,对设备的性能、精度、稳定性、自动化水平和生产效能等要求最高,主要包括搅拌、涂布、辊压、分切以及极耳成型;新三板企业有生产辊压机的纳科维尔(A股有北方华创)

中端是电芯装配环节,对精度、效率、一致性要求较高,主要包括卷绕、叠片、入壳、注电解液以及封口;新三板企业有华冠科技(对标先导智能、赢合科技)

后端是电化学环节,主要包括电芯化成、分容、检测以及组装电池组等。

新三板企业有电池检测企业:武汉蓝电(对标:星云股份、先导智能),正在申报创业板。

电池企业

新三板上有不少:德瑞锂电、 长虹能源 、恒泰科技、风华新能、丰江电池、厚能股份、天丰电源等等。

各自面向不同的细分领域,虽然规模不如宁德时代、亿纬锂能这些,但属于小而美的类型,在利基市场具有不错的竞争优势。

总结下:新三板锂电企业在动力电池方面没有任何优势,但在消费电池方面找准定位,是很有前景的,比如做电动工具圆柱电池的长虹能源、做可穿戴设备的软包电池企业恒泰科技。

围绕着宁德时代、比亚迪这些动力电池龙头企业,新三板企业可以做负极材料、正极材料、锂电设备等的配套,也挺有前景,比如负极材料龙头贝特瑞、正极材料杉杉能源和天力锂能,锂电设备企业武汉蓝电、超音速等。

目前,天力锂能、武汉蓝电正在申报创业板IPO,贝特瑞、长虹能源、恒泰科技、德瑞锂电是先进入精选层,以后也很大概率转板IPO 。

切换行业

切换行业

正在加载...

正在加载...