填埋场存量庞大,填埋占比达54%。我国生活垃圾填埋场的存量规模大,2019年全国填埋处理量44万吨/天,约占全国垃圾无害化处理量的54%。

我国填埋场存量巨大

资料来源:百川畅银

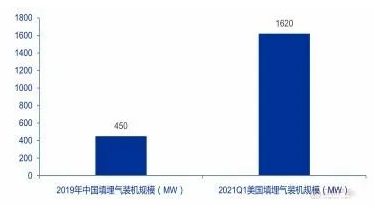

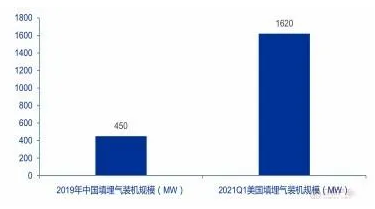

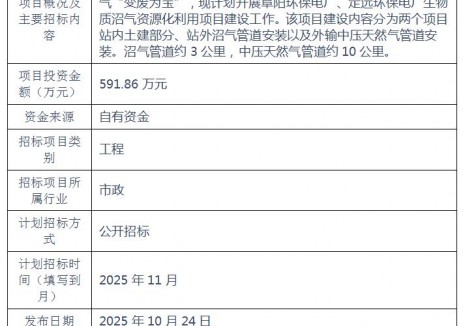

当前填埋场沼气利用率仅占 29%,未来仍有大量市场空间。按日进场垃圾量为基础,每小时每吨垃圾收集沼气 1.6 立方、甲烷浓度 45%、每方沼气发电 2.2KWh/方、2019年全国日填埋 44 万吨垃圾计算,全国填埋场沼气发电机组理论市场空间约 1500 兆瓦,2019 年全国填埋气装机容量约 450 兆瓦,市场渗透率仅约 29%,相比 2021 年 Q1 美国填埋气发电装机规模 1620 兆瓦,我国填埋气市场未来还有大量发展空间。2019年百川畅银公司装机容量 160 兆瓦,占已开发市场的 35%,占理论总市场空间的 10%,未来百川畅银公司有望进一步凭借龙头企业优势持续拓宽市场。

美国填埋气装机规模远高于我国

资料来源:US EPA

垃圾焚烧国补退坡,填埋场将长期与焚烧共存。近年来,垃圾焚烧因减量效果好,占地少,对环境的影响可控,叠加国家政策支持,发展迅猛,地级城市将逐渐实现原生垃圾零填埋目标。但垃圾焚烧投资金额巨大,运行费用较高,伴随国补退坡,县域垃圾等因规模较小(普遍小于300t/d)、地方政府支付能力较差等因素,使得焚烧不具备商业经济性。国家《“十四五”城镇生活垃圾分类和处理设施发展规划》也明确提出“西藏、青海、新疆、甘肃、内蒙古等省(区)的人口稀疏地区,受运输距离、垃圾产生规模等因素制约,经评估暂不具备建设焚烧设施条件的,可适度规划建设符合标准的兜底保障填埋设施”。此外,随着城市人口的增加以及人均产垃圾量的提高,当已有焚烧设施或者填埋设施满足不了垃圾处理量时,政府一般会在存量填埋场的基础上进行扩容建设。因此认为地级市的垃圾焚烧和县域的垃圾填埋将在未来较长的一段时期并存。

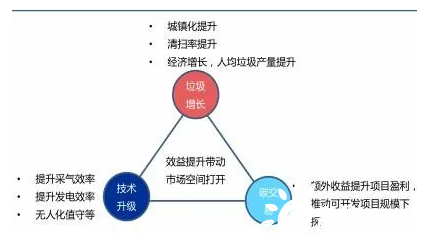

县域垃圾产量提升+技术升级+碳交易推动,小规模填埋场逐渐呈现开发价值,理论填埋气市场将持续打开。尽管填埋气业务收入受到日填埋量规模、地理位置、配套设施、填埋规范程度、使用年限、上网电价等诸多因素限制,实际开发空间无法达到理论市场空间。但伴随县域垃圾产量受人均垃圾产量、城镇化及清扫率提升而增长,技术升级,带动气体采集效率及发电转换效率提升,运营成本下降,以及碳交易市场重启带来的项目额外收益,日均填埋量较小的县城垃圾填埋场也将逐渐呈现出开发价值,项目投资规模门槛降低,行业发展的空间进一步打开。假设填埋气开发门槛从150t/d下探至100t/d,实际可开发填埋场数量将从657座增加至1003座,占全国1544个县城填埋场(不考虑规模较大的县级市及地级市填埋场)的65%,理论市场空间60亿/年将因而得到不断开发。

多重因素推动市场空间持续打开

资料来源:公开资料

切换行业

切换行业

正在加载...

正在加载...