2020年下半年以来,基于绿色能源理念推动新能源汽车发展的政策支持,带动下游正极材料、磁性材料厂商需求上升,以及疫情导致海外矿山出现破产和停产情况,削弱上游原料锂的供应,沉寂了两年多的锂矿由此进入新价格周期。

随着行业景气度飙升,各大上市公司纷纷驶入赚钱的“快车道”。

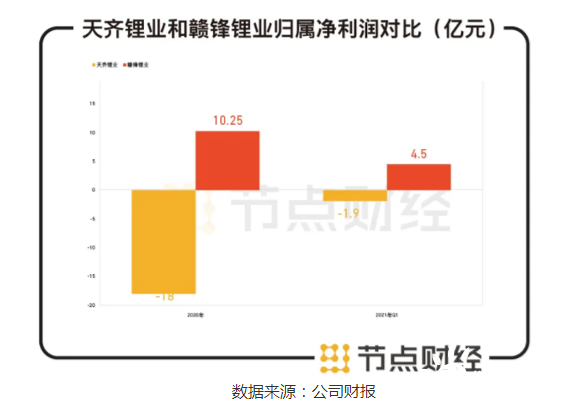

从数据情况来看,二者净利润均实现同比大幅增加,但最终结果却又大相径庭。

业绩PK:盈利VS亏损

据公告显示,2021年一季度,赣锋锂业预计盈利4.5亿元-5.1亿元,相比2020年一季度的774.61万元,同比增长5709.38%-6483.96%。

同期,天齐锂业预计亏损1.9亿元-2.8亿元,相比上年一季度亏损约5亿元,同比减亏2.2亿元-3.1亿元。

我们以数据下限做表,不难看出,同属一条产业链上的“蚂蚱”,交出的答卷却判若云泥。

赣锋锂业表示,业绩增长主要受益于公司产品量价齐升,持有的金融资产产生公允价值变动收益,带来非经常性收益同比增加。

天齐锂业这边,就业绩变动给出了正负两点解释。正向的,2020年一季度,澳元兑美元汇率下降幅度较大,公司财务费用中汇兑损失金额较上年同期大幅减少;负向的,受重要联营公司智利SQM股票价格、Libor利率波动等因素影响,报告期内公司持有的SQM 2.1% B股领式期权业务与套期保值业务产生的公允价值变动收益较上年同期大幅减少约2.4亿人民币。

也就说,此番天齐锂业亏损主要为上述领式期权业务与套期保值业务公允价值变动引起的非经常性损益。

记者计算,在扣除该非经常性损益变动后,天齐锂业一季度基本能实现盈亏平衡或小有盈余。

尽管如此,与赣锋锂业和已披露一季度业绩的其他锂企众多相比,天齐锂业的业绩都不太如意,甚至有些落后。

记者梳理发现,截至目前预告一季报业绩的锂企中,包括天华超净、雅化集团、盛新锂能、西藏矿业、永兴材料等,天齐锂业是唯一一家亏损的。

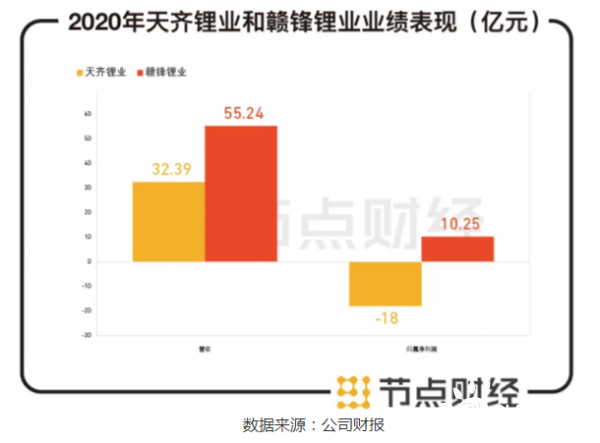

再者,就2020年业绩而言,天齐锂业也与赣锋锂业相差甚大。

2020年,赣锋锂业实现营收和归属净利润分别为55.24亿元、10.25亿元,同比增速3.41%、186.16%。但在扣除非经常性损益后,其主营业务录得的归属净利润同比下降42.08%至4.02亿元。

天齐锂业囿于锂化工品的价格在2020 年前三季度持续走低,叠加海外新冠疫情扩大因素导致出口份额降低,全年营业收入32.39亿元,同比减少 33.08%,归属净利润为-18亿元,亏损额较上年同期减少41.82亿元。

究其原因,主要系公司2019年度计提了大额长期股权投资减值准备53.53 亿元;持有的 SQM 2.1% B股领式期权业务与套期保值业务产生的公允价值变动收益较2019年度下降约8.9亿元;汇率变动产生汇兑收益;使用2019 年12月配股募集资金偿还银团部分借款本金、Libor利率下调引致利息费用下降等,使2020 年度公司财务费用较2019年度减少约7亿元。

仅从2020年及2021年一季度业绩数据来看,无论是营收规模还是盈利情况,赣锋锂业似乎都更胜一筹。

不过,在全产业链的地位中,二者各有优势。

地位PK:究竟谁是锂电老大?

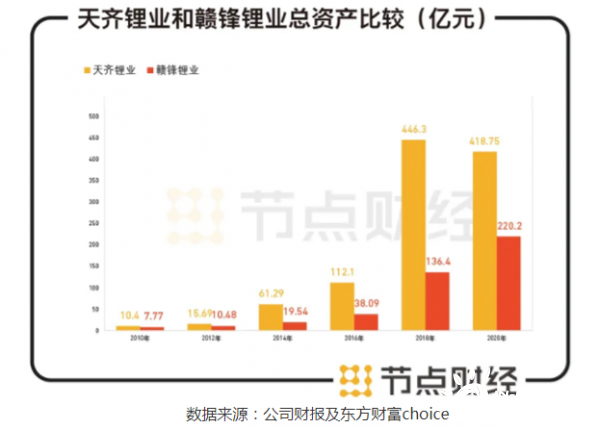

身为行业龙头,天齐锂业和赣锋锂业的成长速度首屈一指。

在2010年上市之初,天齐锂业和赣锋锂业两家公司的规模都很小,总资产不过才10.4亿元、7.77亿元。截至2020年末,两家公司的总资产已达到418.75亿元、220.2亿元,规模涨幅超过40倍、28倍。

于此同时,天齐锂业和赣锋锂业的营收也分别从2010年3.06亿元、3.6亿元增长至2020年末32.39亿元、55.24亿元。

从资产10亿到资产数百亿,除了新能源电动汽车大爆发,锂价格蹿升这个内因,两家公司都不约而同地趁着行业“春风”起,通过收并购壮大自家阵营。

但在模式选择上,天齐锂业和赣锋锂业又略有不同,前者主要以“蛇吞象”方式进行,后者多为“小步快跑”型。

2012年,天齐锂业向自己的供应商,澳大利亚主营锂矿开采和锂精矿销售的泰利森公司发起收购,最终在2013年3月以高出竞争对手洛克伍德整整10%,合计52.24亿元的代价虎口夺食,拿下泰利森100%股权。

2018年,天齐锂业又作价40.66亿美元,从Nutrien集团手中收购SQM公司23.77%的A类股股权,也是中企在智利的最大一笔收购。

通过这两笔收购,天齐锂业在当时拥有了世界上开采储量最大、品质最好的锂辉石矿藏——格林布什锂矿,以及智利阿塔卡玛盐湖的部分开采权,世界上最重要的碘、钾等产品的供应商,在对上游资源的掌控上跑到赣锋锂业前面,但由于被收购方地位实力较强,也让其背负了沉重的债务负担。

据公开信息显示,为了完成对泰利森的收购,天齐锂业募集资金40亿元,次年公司负债总额同比提高179.9%。

不过,好在之后几年动力电池市场迎来黄金发展期,为公司的财务压力赢来喘息时间。

但在对SQM收购后,天齐锂业就没有这么幸运了。

据悉,为了“吞”下SQM这头“大象”,天齐锂业向中信银行借款35亿美元,其负债总额从2017年的72.05亿元冲到了2018年327亿元,翻了不止四倍。

按照还款安排,2020 年至 2023 年,天齐锂业需向中信银行偿还的本金分别为158.12 亿元、24.75 亿元、24.75亿元及 33.00亿元。

随着2018年新能源汽车市场热潮逐步退却,锂价持续下跌,公司2019年营收同比下降22.48%至48.41亿元,归属净利润-59.83亿元,同比下降371.96%,为上市以来最大亏损。

相比较而言,赣锋锂业就沉稳很多。靠先国内,后海外,多参股的“渐进式”做提前布局,力图贯穿锂电上中下游。

经记者统计,赣锋锂业上市之后相继收购收购了无锡新能锂业有限公司60%股权(2013年转让)、江苏优派新能源有限公司51%股权、国际锂业爱尔兰公司51%股权、优派新能源49%股权、美洲锂业19.9%股权等近20家公司,合计耗资约37亿元。

不同的扩张模式,造就了不同的结果。

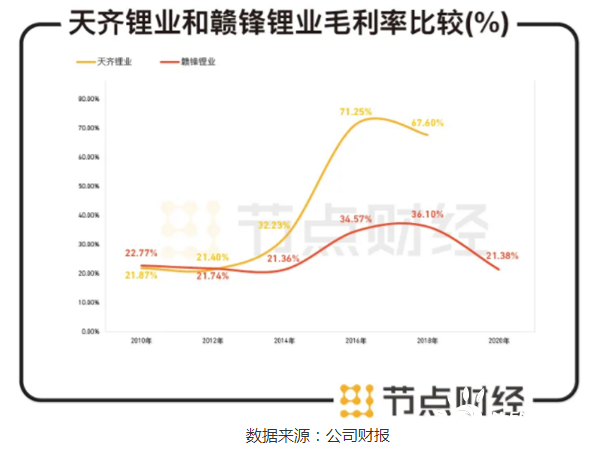

天齐锂业热衷全球控股,且并购标的多矿山,除了泰利森和SQM,还曾出手西藏矿业持有的扎布耶锂业20%股权,共同开发西藏扎布耶盐湖锂资源,收购澳大利亚银河锂业国际100%股权,对锂矿资源端加码巨大,基本上决定了这个行业上游的话语权,能够攫取更高的毛利率。

赣锋锂业以长期协议、参股、获得矿产包销权为主,相对在中游会更有优势一些,但在锂矿定价、含量和开发成本上存在短板,也孰难享受到高利润率。

共同困境:难抗周期性

和猪肉、钢铁、煤炭类似,锂电也属于强周期行业。其不仅具有较强的资源属性,且产品价格围绕市场供需关系周期性波动,呈现较大的弹性,同时又跟国家补贴政策、汽车排放标准政策、汽车下乡政策明显相关。

2015-2017年间,全球范围内新能源汽车浪潮迭起,中国处于领涨地位,新能源汽车销量从33.11万辆增长至77.7万辆,产量从37.9万辆增长至81.1万辆,占据了全球的半壁江山。

在此期间,锂作为新能源汽车核心部件锂电池的主要原材料,从锂辉石到锂精矿,再到碳酸锂和氢氧化锂,锂产品价格在旺盛的市场需求主导下节节走高,碳酸锂最高达到16万元/吨。

反馈到天齐锂业和赣锋锂业的业绩上,两者的营收分别从2015年18.67亿元、13.54亿元增长至2017年54.7亿元、43.83亿元,归属净利润从2015年2.48亿元、1.25亿元增长至2017年21.45亿元、14.69亿元。

有行业向上预期做铺垫,同样的轨迹也出现在资本市场,天齐锂业和赣锋锂业的股价均在2017年底创出阶段新高79.63元/股,103.49元/股,连带多氟多、华友钴业等产业链公司也跟着走牛。

但从2018年开始, 新能源汽车全行业政策补贴退潮,甚至有些地方全部取消补贴,终端车企不得不削减相关电池订单,叠加消费电子疲软,宏观“去杠杆”资金压力大等因素,上游锂盐、钴盐,产业链库存显著增量,碳酸锂、钴酸锂等价格一路下行,到2019年底碳酸锂价格最低跌至4万/吨左右。

天齐锂业和赣锋锂业作为原料供应商,营收和利润都受到了影响,一个巨亏,一个增收不增利。

进入2020年下半年,锂电行业终于有了点否极泰来的意思。受前期跌幅过大、《新能源汽车产业发展规划(2021-2035年)》利好政策出台、新能源车热销等因素驱动,自四季度起,碳酸锂价格全面回暖,整个行业打开向上通道。

电池供应链研究和价格报告机构Benchmark Mineral Intelligence的数据显示,截至2021年1月,在磷酸铁锂(LFP)电池强大需求的支撑下,我国锂价暴涨40%至18个月高点。

体现在天齐锂业和赣锋锂业的业绩上,正如前文所述,二者2020年及2021年一季度净利润均实现同比大幅增加,股价亦同步上行,在1月底达到70.13元/股,149.3元/股,而在一季报公布后的4月14日,二者股价分别大涨10%、9.27%。

拉长时间轴不难看出,天齐锂业和赣锋锂业的业绩、股价围绕新能源汽车行业的景气度呈周期性循环,行业景气度高,锂企业绩涨、股价涨,行业萎靡,锂企业绩跌、股价跌,多少有点靠天吃饭的意思,天性脆弱。

截至目前,锂涨价还没有停下来的迹象。

记者注意到,需求端,三元材料厂家的整体开工情况维持高位,对于原料的需求仍然旺盛;供给端,最大的影响是近日智利宣布封国,作为全球第二大锂原料供应国,占2020年我国进口碳酸锂的74%,从船期安排考虑,由于智利至中国货运时长约35-45天,国内5-6月的碳酸锂供应或受影响。

这样看来,锂价格估计还能坚挺一段时间,天齐锂业和赣锋锂业或能继续享受价值重估。

但这一“利好”能持续多久,却是市场需要考虑的。毕竟,周期总有结束的时候,“双雄”的股价也到了一个相对高点,届时如果锂价格回落,保证业绩高增长将面临考验,又拿什么支撑股价?

切换行业

切换行业

正在加载...

正在加载...